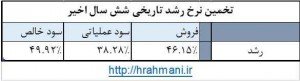

بودجه سال ۹۷ و تحلیل بودجه

قبل از هر چیز به سوالات زیر از بودجه سال ۹۷ پاسخ بدهید.

- افزایش قیمت بنزین یا گازوییل تورم کدام بخش را جز حمل و نقل افزایش می دهد؟

- هر ۱۰۰ تومان افزایش دلار چه مقدار از کسری بودجه ی دولت را کم می کند؟

- درآمد پالایشگاه ها و بانک های دولتی برای سال ۹۷ با افزایش پیش بینی شده است یا کاهش؟ چه پیش بینی از بودجه داریم؟

- دولت قیمت نفت را برای سال ۱۳۹۷ به ازای هر بشکه چند دلار پیش بینی کرده است؟

- چه شرکت هایی در سال آینده به فروش خواهد رسید؟

- خرید سهام کدام شرکت ها ریسک بیشتری دارد؟

۱- مقدمه تحلیل بودجه

بودجه در واقع مبنای عملکرد مالی یک سال دولت می باشد و از این رو دیدگاه مدیران ارشد و وزارتخانه های مختلف کاملا در بودجه ی سالیانه ی دولت انعکاس می یابد. از همین رو بررسی بودجه ی سالیانه ی دولت برای هر فعال اقتصادی در هر صنعت یا خدمت و شغلی اهمیت بسیار بالایی دارد.

در تهیه ی کتاب حاضر سعی شده است از داده های اقتصادی گذشته در تلفیق با اطلاعات بودجه استفاده شود و همچنین سعی شده است تا گزارش های منتشره توسط نهادهای پژوهشی کشور نیز در تهیه ی تحلیل و بررسی بودجه مورد استفاده قرار گیرد. با این حال و با توجه به تمام تلاش های انجام شده در تهیه ی این کتاب، تصمیمات سرمایه گذاری شما نباید بر مبنای این کتاب باشد و با توجه به شرایط متغیر اقتصاد تصمیمات خود را اتخاذ نمایید.

در تهیه کتاب تحلیل و بررسی بودجه ۱۳۹۷ بیش از ۵۰۰ نفرساعت کار تحلیلی و پژوهشی انجام شده است و برای شما خواننده ی گرامی به رایگان منتشر شده است و نشر آن توسط شما مزید امتنان خواهد بود.

در دوره های گذشته این کتاب همواره برای استفاده شخصی و ارائه ی مشاوره به مراجعین تهیه می شد فلذا تصمیم بنده بر آن شد که از این پس آن را به طرق مختلف به صورت رایگان انتشار داده و نقشی در افزایش اطلاعات مالی هم میهنان خود داشته باشم. بدیهی است با توجه به انتشار رایگان این کتاب با هدف افزایش اطلاعات مالی نباید صرفا این تحلیل و بررسی را مبنای تصمیمات قرار بدهید.

مفروضات بودجه سال ۱۳۹۷

| شرح | رقم |

| هر بشکه نفت خام و میعانات گازی | ۵۵ دلار |

| نرخ برابری دلار | ۳،۸۵۴ تومان |

| صادرات نفت | ۲٫۱۳ میلیون بشکه در روز |

| صادرات میعانات گازی | ۴۰۰،۰۰۰ بشکه |

| فروش میعانات گازی به پتروشیمی | ۱۰۰،۰۰۰ بشکه |

| سهم شرکت نفت از هزینه استخراج نفت و امور پروژههای نفتی | ۱۴٫۵% |

| صندوق توسعه ملی | ۳۲% |

| مالیات بر ارزشافزوده | ۹% |

- هر دلار کاهش قیمت نفت سبب کاهش بیشتر از ۲،۰۰۰ میلیارد تومان منابع بودجه میشود.

- مالیات بر ارزشافزوده ۹% است که ۱% از خرج هزینههای بهداشت و درمان و ۳ درصد نیز صرف هزینههای شهرها و روستاهای محل فعالیت واحد اقتصادی میشود.

- نرخ ارز اسمی ۳۵۰۰۰ ریال

- نرخ ارز با احتساب مابهالتفاوت ناشی از فروش ارز حاصل از فروش نفت خام و میعانات گازی: ۳۸۵۴۱ ریال

- سهم واقعی صندوق توسعه ملی از فروش صادراتی نفت و میعانات گازی (خالص واریزی): ۲۰ درصد

- صادرات میعانات گازی: ۰٫۴ میلیون بشکه در روز و هر بشکه ۵۵ دلار

- فروش میعانات گازی به پتروشیمیها با فرض فروش ۰٫۱میلیون بشکه در روز و هر بشکه ۵۲٫۵ دلار

- صادرات نفت خام و میعانات گازی درمجموع ۵۲٫۷ میلیارد دلار

- خالص صادرات گاز طبیعی در سال ۹۷ برابر با ۱۸میلیون مترمکعب در روز با فرض قیمت گاز صادراتی ۱۵ سنت (در بودجه نیامده است)

۱-منابع بودجه ۹۷

ابتدا قبل از هر چیز به بررسی منابع بودجه ی دولت در سال ۱۳۹۷ می پردازیم:

منابع بودجه (شامل منابع عمومی و بودجه شرکت های دولتی) ۱،۲۲۲،۵۵۲ میلیارد تومان و منابع عمومی بودجه نیز بالغ بر ۳۸۶،۰۰۰ میلیارد تومان

کل رقم بودجه برابر با ۱،۲۲۲،۵۵۲ میلیارد تومان معادل ۳۰۵ میلیارد دلار هست. (دلار ۴۰۰۰ تومان)

بودجه عمومی دولت ۴۴۳،۲۶۰ میلیارد تومان معادل ۱۱۰٫۸ میلیارد دلار هست که منابع عمومی بالغبر ۳۸۶،۱۸۶ میلیارد تومان معادل ۹۶٫۵ میلیارد دلار و درآمد اختصاصی وزارتخانهها و مؤسسات دولتی بالغبر ۵۷،۰۷۳ میلیارد تومان معادل ۱۴٫۲ میلیارد دلار

بودجه شرکتهای دولتی، بانکها و مؤسسات وابسته به دولت (بودجه اختصاصی) برابر با ۸۳۹،۱۲۴ میلیارد تومان معادل ۲۰۹٫۷ میلیارد دلار هست.

البته دراینبین مبلغی در حدود ۴۴ هزار میلیارد تومان ارقام دو بار حسابشده هستند و هم در بودجه عمومی و هم در بودجه شرکتهای دولتی محاسبهشدهاند و به دلیل عدم تغییرات قابل توجه مفروضات بررسی بودجه، در تحلیل از آن چشم پوشی شده است.

- نکته: در کمیسیون تلفیق منابع و مصارف بودجه ۱،۰۰۰ میلیارد تومان معادل ۰٫۱% افزایش یافتند و بودجه ی پیشنهادی دولت کمتر بود.

دولت در آذرماه ۱۳۹۷ کل منابع بودجه کشور را ۱،۱۹۴،۹۳۵ میلیارد تومان برآورد کرده است که ۳٫۷% رشد را نسبت به قانون بودجه سال ۱۳۹۶ نشان میدهد. در عمل با پیشبینی تورم ۱۰% و رشد ۳٫۷% بودجه حاکی بستن انقباضی بودجه هست. با این حال در مجلس شورای اسلامی مصوبه ی قانون بودجه ی منابع عمومی دولت در سال ۱۳۹۷ با رشد ۴٫۹%نسبت به بودجه ی پیشنهادی دولت تصویب شده است و شاهد رشد منابع بودجه ای هستیم و باید دید که آیا این امر محقق خواهد شد؟!

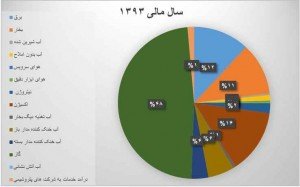

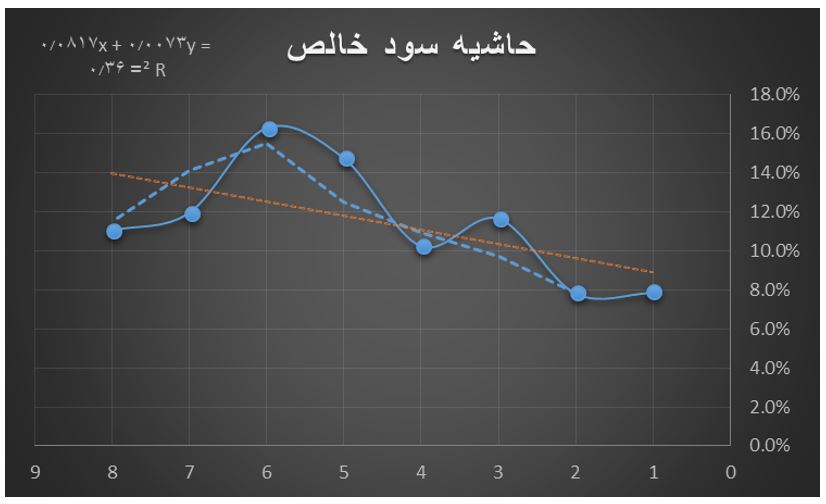

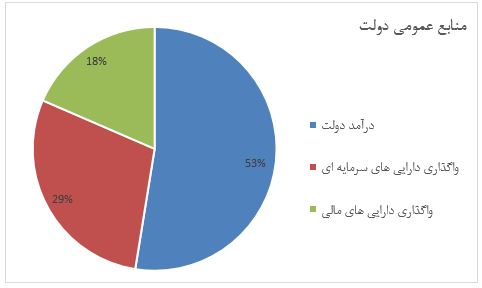

جمع منابع عمومی دولت ۳۶۸،۰۴۹ میلیارد تومان هست که سهم درآمد دولت ۱۹۳،۴۰۲ میلیارد تومان معادل ۵۲٫۶%، سهم واگذاری داراییهای سرمایهای ۱۰۶،۵۶۱ میلیارد تومان معادل ۲۸٫۹% و واگذاری داراییهای مالی ۶۸،۰۸۵ میلیارد تومان معادل ۱۸٫۵% هست.

منابع درآمد دولت در بودجه ۹۷

جزئیات منابع درآمد دولت به شرح زیر است:

| منابع | ||||

| توضیح | قانون بودجه سال ۱۳۹۷ | قانون بودجه سال ۱۳۹۶ | قانون بودجه ۱۳۹۵ | درصد تغییر ۹۷ به ۹۶ |

| درآمدها | ۲۱۵،۵۸۵ | ۱۷۴،۰۹۶ | ۱۱% | |

| واگذاری داراییهای سرمایهای | ۱۰۷،۵۶۱ | ۱۱۸،۹۵۱ | (۱۰%) | |

| واگذاری داراییهای مالی | ۶۳،۰۴۰ | ۵۳،۷۰۴ | ۲۷% | |

| جمع منابع عمومی دولت | ۳۸۶،۱۸۶ | ۳۴۸،۷۵۱ | ۶% | |

| تورم | ||||

همانطور که در جدول بالا دیده میشود، تغییرات قابلتوجهی در بودجهی دولت را شاهد هستیم و با توجه به رشد ۶% منابع درآمدی دولت در سال ۹۷ نسبت به ۹۷، ترکیب منابع تغییر داشته است و از واگذاری داراییهای سرمایهای (نظیر فروش نفت و میعانات گازی) کاسته شده است و بر میزان واگذاری داراییهای مالی (فروش اوراق مشارکت و اسناد خزانه و غیره) افزودهشده است.

درآمدهای اختصاصی دولت نیز با ۹٫۱% افزایش نسبت به سال ۱۳۹۶ به رقم ۵۶،۸۶۲ میلیارد تومان پیشبینیشده است. این درآمدها توسط دستگاهها و ادارات دولتی به حساب خزانه واریز میشوند و محل هزینهی آن نیز همان دستگاه هست.

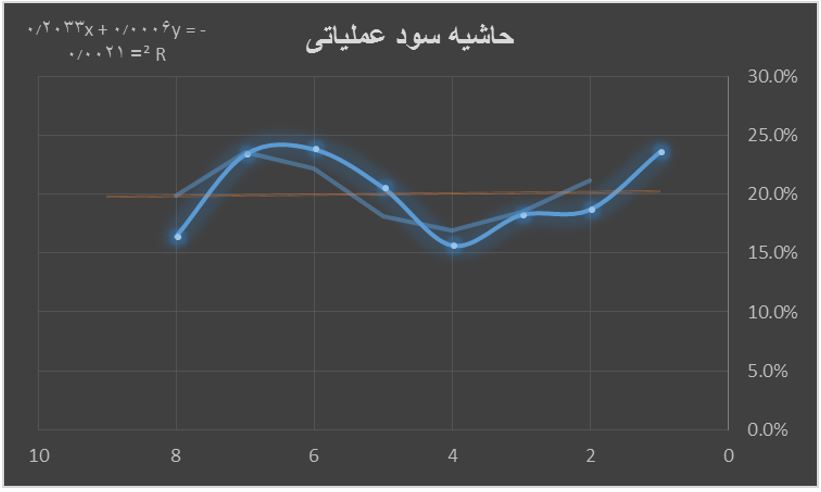

بخش اول درآمدهای دولت که با رشد ۱۱ درصدی نسبت به سال ۱۳۹۶ برآورد شده است، شامل بخشهای زیر هست:

درآمد دولت- تحلیل بودجه ۹۷

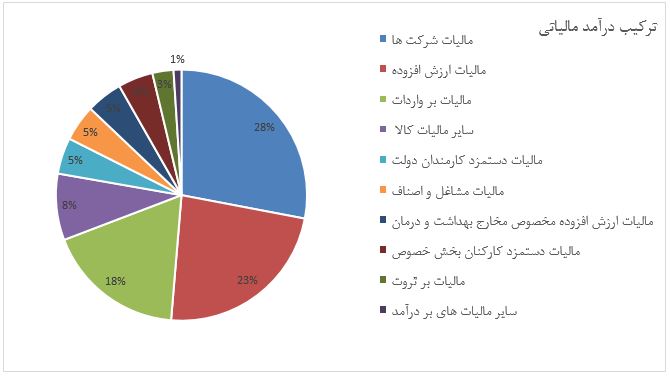

همانطور که در نمودار بالا دیده میشود، درآمدهای مالیاتی۱۲۸،۷۱۹ میلیارد تومان و سهم ۶۷% بیشترین سهم از درآمد را در اختیار دارند. درمجموع منابع دولت این درآمد سهمی ۳۴٫۹% دارد. درآمد مالیاتی نسبت به لایحه بودجه سال ۱۳۹۶ رشدی ۱۴٫۲% را نشان میدهد. با توجه به تورم پیشبینی کمتر از ۱۰% و رشد ۱۰% درآمد در سال ۱۳۹۷، رشد مالیات حاکی از گستردهتر شدن احتمالی چتر مالیاتی هست. بدیهی است با ادامهی تنگنای مالی دولت بهمنظور لغو معافیت مالیاتی از سپردههای بانکی اقدام خواهد شد.

ترکیب درآمد مالیاتی دولت برای سال ۱۳۹۷ به شرح زیر است:

ترکیب درآمد مالیاتی دولت سال ۹۷

مالیات شرکتها با رقم ۳۶،۰۰۰ میلیارد تومان پیشبینیشده است که نسبت به سال گذشته تغییر چندانی نداشته است. همچنین در سال جاری شاهد افزایش مالیات بر واردات هستیم که میتواند ناشی از پیشبینی کاهش قاچاق و تغییرات تعرفهای باشد. مالیات بر واردات در سال جاری ۲۳،۰۰۰ میلیارد تومان و در سال ۱۳۹۶ رقم ۱۷،۰۰۰ میلیارد تومان پیشبینیشده بود.

- مالیات دستمزد کارمندان دولت و کارمندان بخش خصوصی درمجموع سهمی ۹ درصد در درآمد مالیاتی دارند و مالیات مشاغل و اصناف کل کشور تنها معادل ۵درصد از درآمد مالیاتی هست.

- سقف معافیت مالیاتی ۲۷٫۶ میلیون تومان و نرخ مالیات بر درآمد کارکنان مازاد بر این مبلغ ۱۰% و تا سه برابر تا چهار برابر آن ۱۵% و چهار برابر تا شش برابر ۲۵% و مازاد شش برابر ۳۵% است. معافیت مالیات اشخاص نیز ۲۱٫۶ میلیون تومان است.

- با توجه به اینکه درآمدهای مالیاتی سال ۹۷ ناشی از عملکرد فعالان اقتصادی در سال ۱۳۹۶ هست، از این رو بررسی رشد اقتصادی سال ۱۳۹۶ اهمیت قابلتوجهی دارد. گزارشهای بانک مرکزی از تولید ناخالص داخلی و گزارشات شرکتهای بورسی به عنوان بخشی از اقتصاد حاکی از بهبود نسبی وضعیت شرکتها نسبت به سالهای گذشته هست ولی با این حال به نظر درآمدهای مالیاتی پیشبینیشده قابلیت تحقق کامل را در صورت عدم اجرای سیستم جامع مالیاتی نخواهد داشت.

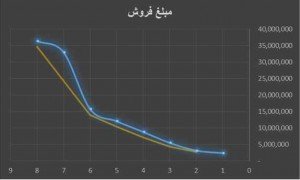

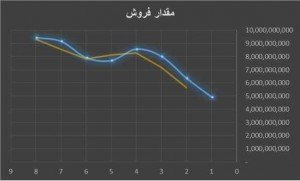

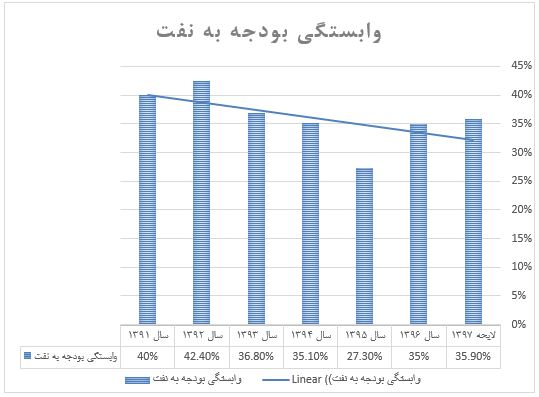

- مبلغ فروش نفت و فرآوردههای نفتی نیز ۱۰۱،۰۱۱ میلیارد تومان در نظر گرفتهشده است که ۹۴٫۸% از واگذاری داراییهای سرمایهای و سهمی ۲۷٫۴% در منابع عمومی بودجه دارد. مبلغ فروش نفت نسبت به لایحه سال گذشته کاهش ۹% را نشان میدهد. سهم نفت نیز در سال گذشته از منابع عمومی برابر با ۳۴٫۷% بوده است. این مهم حاکی از کاهش سهم نفت در بودجه هست.

سهم نفت از بودجه در سالهای اخیر:

سهم نفت در بودجه دولت

همانطور که در نمودار بالا مشاهده میشود شاهد کاهش وابستگی بودجه به نفت هستیم. البته این ناشی از عملکرد مثبت دولتمردان هست. همچنین در کمیسیون تلفیق اجازه استفاده ماهیانه از مازاد منابع نفتی توسط دولت حذف شد.

درآمد حاصل از مالکیت دولت نیز سهمی ۱۲% در بودجه دارد و عمدتاً ناشی از سود سهام شرکتهای دولتی و درآمد اجاره و حق امتیاز شبکه و بهره مالکانه هست. این درآمد به رقم ۲۳،۴۵۲ میلیارد تومان پیشبینیشده است که ۱۶،۰۰۰ میلیارد تومان ناشی از سود سهام شرکتهای دولتی و ۵،۵۴۴ میلیارد تومان ناشی از حق امتیاز و بهره مالکانه نیز ۱،۰۵۰ میلیارد تومان برآورد شده است.

با توجه به ارتباط قابلتوجه بهره مالکانه و حق انتفاع با درآمد شرکتهای معدنی بهخصوص گل گهر و چادرملو، بررسی این بخش بااهمیت است. درآمد بهره مالکانه و حقوق دولتی از ۹۰۰ میلیارد تومان در سال ۱۳۹۶ به ۱،۰۵۰ میلیارد تومان در سال ۱۳۹۷ برآورد شده است که رشدی ۱۶٫۶% را نشان میدهد. در سال ۱۳۹۷ بابت حق انتفاع درآمدی پیشبینینشده است و در سال ۱۳۹۶ نیز رقم این بخش ۱،۲۰۰ میلیارد تومان بوده است. در خصوص تغییر قابلتوجه درآمد حق انتفاع که بخش قابلتوجهی از آن ناشی از فعالیت گل گهر و چادرملو هست، لازم به ذکر است که با توجه به مالکیت ایمیدرو بر این معادن، این سازمان با عقد قراردادی بلندمدت با معادن گل گهر و چادرملو این منابع ازین پس توسط ایمیدرو دریافت میشود و بخشی از آن به حساب بهره مالکانه واریز میشود و رشد بهره مالکانه ناشی از آن هست.

۱-۱- واگذاری داراییهای سرمایهای در بودجه ۹۷

منابع حاصل از ارزش صادرات نفت و فرآوردههای نفتی به رقم ۱۰۱،۰۱۱ میلیارد تومان پیشبینیشده است که ۹۵،۹۲۱ میلیارد تومان ناشی از صادرات نفت و میعانات گازی و گاز هست و ۵،۰۸۰ میلیارد تومان نیز ناشی از فروش نفت خام و میعانات گازی برای مناطق نفتخیز، گاز خیز و کمتر توسعهی یافتهی کشور است.

منابع حاصل از واگذاری طرحهای تملک داراییهای سرمایهای برای سال ۱۳۹۷ به رقم ۴،۰۰۰ میلیارد تومان پیشبینیشده است. این بخش در سال ۱۳۹۶ به رقم ۳،۵۰۰ میلیارد تومان پیشبینیشده است. طرحهای عمرانی و توسعهای که دولت در قالب بودجهی عمرانی به سرانجام رسیده است (نظیر ورزشگاهها و غیره) به فروش خواهند رسید و منابع ناشی از آن در این بخش پیشبینیشده است.

۱-۲- واگذاری داراییهای مالی در سال ۹۷

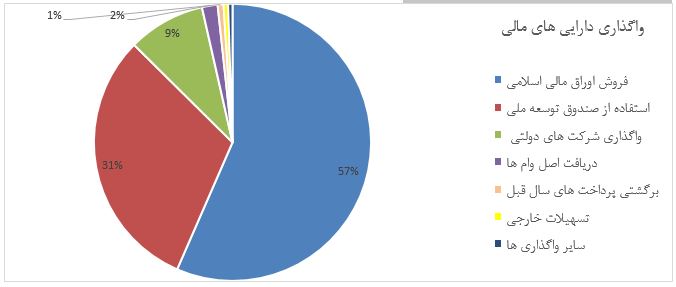

واگذاری داراییهای مالی نیز در بودجهی امسال نسبت به قانون بودجه سال ۱۳۹۶ رشدی ۲۷ درصدی را نشان میدهد

در جدول چهار قانون برنامه ی ششم توسعه منابع ناشی از فروش اوراق مالی اسلامی ۳۸٫۵ هزار میلیارد تومان در نظر گرفتهشده است. در این برنامه نسبت بدهی دولت و شرکتهای دولتی به تولید ناخالص داخلی در سطح ۴۰ درصد در نظر گرفتهشده است.

بخش واگذاری داراییهای مالی در بودجهی سال جاری به رقم ۶۸،۰۸۵ میلیارد تومان پیشبینیشده است که از این مبلغ ۳۸،۵۰۰ میلیارد تومان از آن ناشی از فروش اوراق اسلامی هست. این مسئله به رشد تأمین مالی از بازار سرمایه کمک خواهد کرد و البته برای جلوگیری از تأثیرگذاری آن بر بازار سرمایه، نیازمند آن است تا تدابیری بهمنظور بازارگردانی اوراق انجام شود. در نمودار زیر سهم هر یک از بخشها آورده شده است:

بررسی بودجه- واگذاری دارایی های مالی ۹۷

همانطور که در جدول بالا مشاهده میشود، فروش و واگذاری اوراق مالی اسلامی با سهم ۵۷% به رقم ۳۸،۵۰۰ میلیارد تومان و استفاده از صندوق توسعه ملی با سهم ۳۱% به رقم ۲۱،۰۲۰ میلیارد تومان بیشترین سهم از واگذاری داراییهای مالی را دارند.

استفاده از صندوق توسعه ملی برای پرداخت به صداوسیما و پرداخت معوقات بازنشستگان آموزشوپرورش مصداق بارز، خروج از سیاستهای صندوق توسعه ملی خواهد بود. به هر صورت سهم این صندوق در بخش واگذاری داراییهای مالی افزایش قابلتوجهی یافته است. در واگذاری داراییهای مالی نیز شاهد رشد واگذاریها هستیم. در حال حاضر نسبت بدهیهای دولتی به تولید ناخالص داخلی در کشور نسبت به سایر کشورها بالا نیست و انتشار این اوراق میتواند اثر مثبتی داشته باشد ولی عدم ورود سرمایهی خارجی برای خرید اوراق و نرخ بالای بهرهی این اوراق، میتواند در سالهای آتی یکی از تهدیدات علیه نظام اقتصادی کشور باشد.

اوراق مالی اسلامی در حالی ۵۷% از بودجهی این بخش را معادل ۳۸،۵۰۰ میلیارد تومان شامل میشود که ۹،۵۰۰ میلیارد تومان از آن ناشی اسناد خزانه و ۲۶،۰۰۰ میلیارد تومان نیز سایر اوراق مشارکت هست و ۳،۰۰۰ میلیارد تومان نیز اوراق تسویه خزانه، ادامهی این روند میتواند در سالهای آتی مشکلاتی برای کشور پدید بیاورد.

در حال حاضر اوراق منتشرشده توسط وزارتخانههای مختلف به دلیل عدم قابلیت معامله در بازار فرابورس و بازار بورس در نقد شوندگی مشکل فراوانی دارند و بسیاری از پیمانکاران را با مشکل مواجه کردهاند. به نظر با بهبود ساختار صندوقهای سرمایهگذاری با درآمد ثابت بتوان نقد شوندگی اوراق منتشره را افزایش دهد. به هر صورت عملکرد دولت در انتشار و بازارگردانی این اوراق بسیار ضعیف بوده و پیمانکاران همچنان در نقد شوندگی مطالبات خود با مشکل مواجه خواهد بود و لازم است که در دریافت مطالبات ریسک عدم معامله و عدم نقد شوندگی این اوراق را نیز در نظر داشته باشند.

عدم نقد شوندگی این اوراق در سال ۱۳۹۶ موجب شد نرخ تنزیل این اوراق به محدودهی ۴۰ درصدی برسد و در صورت کنترل این اوراق به نظر در سال ۱۳۹۶ بهصورت میانگین اوراق منتشره با نرخ بازدهی سالانه ۱۵% تنزیل شوند.

منابع حاصل از واگذاری شرکتهای دولتی نیز با کاهش نیز در بودجهی ۹۷ برابر با ۶،۱۵۰ میلیارد تومان برآورد شده است که نسبت به لایحه بودجه سال گذشته ۳۶٫۲% کاهش را نشان میدهد. در سالهای اخیر بخش قابلتوجهی از شرکتهای دولتی نقد شونده واگذارشدهاند و رفتهرفته از درآمد ناشی از این بخش کاسته خواهد شد.

۱-۱- انتشار اوراق

حال به بررسی انتشار اوراق در سال ۹۷ و تحلیل اثرات آن می پردازیم:

| مبلغ (میلیارد تومان) | نهاد منتشرکننده | محل مصرف | تضامین | |

| ۴،۵۰۰ | شرکتها و سازمانهای دولتی و دانشگاهها و پارک های علم و فناوری و غیره | طرحهای دارای توجیه فنی، اقتصادی و مالی | تضمین و بازپرداخت اصل و سود توسط خود | |

| ۲۶،۰۰۰ | دولت | طرحهای تملک داراییهای سرمایهای نیمهتمام و استانی و ساماندهی دانشگاهها | ریالی- ارزی | |

| اوراق فروش نرفتهی در دو بند بالا،صرف پرداخت بدهی پیمانکاران، مشاوران، تملک اراضی و تأدیه بدهی دانشگاهها و طلبکاران همان طرح می شود. | ||||

| ۵،۵۰۰ | شهرداری و سازمانهای وابسته با تایید وزارت کشور | حداقل ۵۰% صرف قطار شهری، حمل و نقل شهری، رفع آلودگی هوا بشود که نیمی از تضمین قطار شهری را دولت به عهده میگیرد. | تضمین و بازپرداخت اصل و سود توسط همان شهرداری

|

اوراق فروش نرفته قابل پرداخت به طلبکاران است. |

| ۹،۵۰۰ میلیارد تومان | دولت | طلبکاران طرحهای تملک دارایی سرمایهای، خرید تضمینی کشاورزی،مابهالتفاوت یا یارانه فروش، بیمه سلامت و تولیدکنندگان برق) | اسناد خزانه اسلامی سررسید سه سال

مبلغ ۴،۷۵۰ میلیارد تومان از این مبلغ به بیمه ی سلامت اختصاص خواهد یافت. (در لایحه این مبلغ ۹۵۰۰ میلیارد تومان بوده است) |

|

| ۳،۰۰۰ | دولت | بازپرداخت اصل و سود اوراق سررسید شده در سال ۱۳۹۷ | ||

| ۱۰،۰۰۰ | دولت | صرف تخصیص های با اولویت طرح های تملک دارایی های استانی ابلاغی، به منظور استمرار جریان پرداخت خزانه داری | سررسید کمتر از یک سال و اولویت بالاتر نسبت به سایر اسناد در تسویه و انتشار در شش ماهه اول | |

| در ابتدا دولت تنها میتوانست به پشتوانهی بدهیها این اوراق را منتشر کند و در حال حاضر اما این اوراق بهمنظور تأمین مالی صرف دولت منتشر میشود و در سال آینده بازار بدهی گستردهتر خواهد بود. اوراق ۱۰ هزار میلیارد تومانی در ششماهه اول سال منتشر خواهد شد و در تسویه مطالبات پیمانکاران تاثیری بسزا خواهد داشت.

· این مصوبه به دلیل عدم بار مالی برای دولت مزایای بسیاری دارد همچنین بخش مناسبی از بدهی نیز پرداخت می شود.

|

||||

| ۳،۵۰۰ | با تصویب شورای اقتصاد، اوراق ریالی- ارزی | سرمایهگذاری با اولویت طرحهای نفت و گاز میدانها مشترک و طرحهای زیربنایی و توسعهای وزارت صمت ، حداقل ۲،۰۰۰ میلیارد تومان صرف توسعه ی زیرساخت ها و ایستگاه های تقویت فشار NGL | بازپرداخت اصل سود توسط شرکتهای مذکور از محل عایدات طرح | |

| ۳ میلیارد دلار | بازپرداخت اصل و سود اوراق ارزی-ریالی سررسید شده و بازپرداخت بدهیهای سررسید شده طرحهای بالادستی نفت و گاز | تسویه اصل و سود از محل منابع داخلی شرکتهای منتشر کنده | حداکثر ۵ سال | |

| ۱،۰۰۰ | تکمیل و تجهیز فضاهای آموزشی وزارت آموزش و پرورش | |||

تبصره مهم: در این تبصره به دولت اجازه ی انتشار اوراق تسویه به صورت جمعی – خرجی داده شده است:

| ۲،۰۰۰ | تسویه اسناد خزانه بهوسیله بدهی به اشخاص و حقیقی و حقوقی با مطالبات قطعی دولت از اشخاص مزبور | تسویه بهصورت جمعی-خرجی

|

||

| تسویه بهصورت جمعی- خرجی در ماده ۲ بند پ قانون رفع موانع تولید رقابتپذیر نیز آورده شده است.

مطالبات قطعی دولت از اشخاص حقیقی و حقوقی که در قانون به شرکتهای دولتی منتقلشده با بدهی دولت به شرکتهای مذکور و مطالبات از دولت بابت طرحهای تملک دارایی سرمایهای با بدهی آنها به بانکها مؤسسات اعتباری غیر بانکی بهوسیله تسویه بدهی بانکها و مؤسسات اعتباری غیر بانکی این تبصره میتواند در کاهش بدهی دولت به بانکها مؤثر باشد. |

||||

همچنین به دولت اجازه داده شده است که در صورت درخواست متقاضیان، مطالبات قطعی اشخاص حقیقی، حقوقی و غیره بابت یارانه قیمت های تکلیفی از دولت، با بدهی اشخاص یاد شده از بانک ها به وسیله این اوراق تسویه شود. این مسئله بر روی شرکت های قندی و نظایر آن ها تاثیرات مناسبی خواهد داشت. در واقع یکی از مهم ترین تبصره های انتشار اوراق مشارکت در سال ۱۳۹۷ هم انتشار اوراق ۱۰۰،۰۰۰ میلیارد تومانی اوراق تسویه خزانه می باشد.

| ۱۰۰،۰۰۰ میلیارد تومان | دولت منتشر میکند | اوراق تسویه خزانه | ||

| این مبلغ به عنوان بدهی دولت به بانک مرکزی ثبت می شود و افزایش پایه پولی از این محل ممنوع است. | ||||

* حداقل تهاتر بدهی از طریق اسناد تسویه خزانه ۵۰،۰۰۰ میلیارد تومان می باشد.

تهاتر بدهی های نهادهای عمومی غیردولتی، بانک ها و شرکت های دولتی تابعه وزارت آموزش و پرورش، نیرو و جهاد کشاورزی (صرفا بابت یارانه قیمت های تکلیفی) و شرکت ملی نفت ایران ۵۰،۰۰۰ میلیارد تومان با اولویت مطالبات حسابرسی شده و قطعی سازمان تامین اجتماعی.

به این منظور بانک مرکزی امکان نقل و انتقال مطالبات بانک ها دولت را در بازار بین بانکی فراهم نماید.

همچنین در این بند آورده شده است که ایجاد طلب جدید از دولت تنها در صورتی مجاز است که از قبل تعد و تضمین آن با مبنای قانونی توسط سازمان برنامه و بودجه کشور صادر شود. این مسئله می تواند به افزایش انضباط مالی دولت کمک شایان توجه نماید. ولی در قانون بودجه ۹۷ در بند بعدی اشاره شده است که کلیه وجوه التزام شناسایی شده توسط بانک در مورد اشخاصی که اصل و بدهی مطالبات آن ها طبق حکم این جزء تهاتر و تعیین تکلیف شده است بخشوده می شود و بان در این خصوص از دولت و بدهکاران که بدهی آن های تسویه شده نخواهند داشت. این بند می تواند به ضرر بانک های دولتی و بانک های خصوصی نظیر بانک صادرات و بانک تجارت و بانک ملت شود و بر روی سهام آن ها نیز تاثیر منفی خواهد داشت.

بدهی دولت به بخش خصوصی و تعاونی ۱۰۰ هزار میلیارد تومان، بدهی دولت به نهادهای عمومی غیردولتی ۱۱۰ هزار میلیارد تومان، بدهی بانک ها به بانک مرکزی ۱۱۰ هزار میلیارد تومان. این پیشنهاد دولت به بهبود شرایط کمک شایانی خواهد کرد:

مطالبات قطعی دولت از اشخاص حقیقی و حقوقی تعاونی و خصوصی که در اجرای بند (پ) ماده ( ۲) قانون رفع موانع تولید رقابتپذیر و ارتقای نظام مالی کشور به شرکتهای دولتی منتقل شده با بدهی دولت به شرکتهای مذکور، مطالبات اشخاص حقیقی و حقوقی خصوصی و تعاونی از دولت بابت طرحهای تملک دارایی های سرمایه ای با بدهی اشخاص یاد شده به بانک ها و موسسات اعتباری غیربانکی از طریق تسویه بدهی های بانک ها و موسسات اعتباری غیر بانکی به دولت بوسیله این اسناد قابل تسویه است.

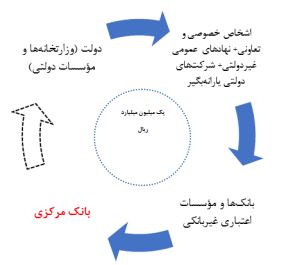

برای مثال در جریان اجرای این حکم، دولت با اعطای یک برگ اسناد تسویه خزانه به ارزش ۱۰۰ واحد به یکی از طلبکاران خود، بدهی خود به وی را تسویه میکند و پیمانکار نیز با تحویل سند مذکور به بانک ۱۰۰ واحد از بدهی خود به بانک را تسویه میکند، همچنین بانک نیز با ارائه سند تسویه خزانه، ۱۰۰ واحد از بدهی خود به بانک مرکزی را تسویه میکند. در نهایت این سند بهعنوان سند بدهی دولت در بانک مرکزی نگهداری خواهد شد. از این رهگذر پایه پولی بانک مرکزی هیچ تغییری نمیکند و در ترازنامه بانک مرکزی صرفاً بدهی دولت جایگزین انباشت بدهی بدون وثیقه بانکها به بانک مرکزی میشود.

چرخه ی عملیات اوراق تسویه خزانه- بررسی بودجه

این کار باعث پاک شدن بی انظباطی مالی دولت می شود ولی در شرایط فعلی بهترین راهکار است. با تسویه ی این بدهی ها، شرکت ها می توانند از تسهیلات مالی استفاده کنند، شرایط بانک ها بهبود خواهد یافت و بدهی و هزینه ی مالی دولت نیز کاسته خواهد شد.

مطابق با لایحه بودجه دولت می تواند به منظور استمرار جریان پرداخت های خزانه داری به مبلغ ۱۰،۰۰۰ میلیارد توان اوراق کمتر از یک سال منتشر کند و صرف تخصیص های اولویت دار از سوی سازمان برنامه و بودجه ی کشور کند. اما در کمیسیون تلفیق مقرر شد که این اوراق صرف تخصیص اولویت دار طرح های تملک دارایی های استانی ابلاغی از سازمان برنامه و بودجه شود. این اوراق نقش تنخواه را برای دولت ایفا می کنند.

میزان سود این اوراق توسط بانک مرکزی مشخص میشود و ازین رو بخش قابلتوجهی از تأمین مالی به سمت اوراق بدهی خواهد رفت. دولت ریسک خودش را کاهش داده و ریسک اوراق به شرکتهای دولتی انتقال پیدا کرده است. بهمنظور مدیریت تبعات احتمالی انتشار اوراق و افزایش نرخ سود نیز کمیتهای تشکیل خواهد شد.

۱-۱-۱- جدول اوراق قابل انتشار در لایحه بودجه سال ۱۳۹۷ و مصوبه کمیسیون تلفیق

| مجموع اوراق | لایحه بودجه ۱۳۹۷ | مصوبه کمیسیون تلفیق | درصد افزایش نسبت به لایحه |

| مجموع اوراق ریالی-ارزی لایحه بودجه ۱۳۹۷ | ۸۴،۰۰۰ | ۹۲،۵۰۰ | ۱۰٫۱% |

| مجموع اوراق ریالی انتشار یافته توسط دولت با سررسید بیشتر از یک سال | ۴۳،۵۰۰ | ۵۳،۰۰ | ۱۹٫۵% |

| مجموع اوراق ریالی انتشار یافته توسط دولت و شرکت های دولتی | ۶۵،۵۰۰ | ۷۴،۰۰۰ | ۱۲٫۹% |

| مجموع اوراق ریلی لایحه بودجه سال ۱۳۹۷ (دولت، شرکت های دولتی و شهرداری ها) | ۷۳،۵۰۰ | ۸۲،۰۰۰ | ۱۱٫۵% |

| مجموع اوراق ریالی دارای بار مالی برای دولت با سررسید بیشتر از یک سال | ۴۰،۵۰۰ | ۴۷،۰۰۰ | ۱۶% |

در برنامه ی ششم توسعه انتشار اوراق توسط دولت به ۳۸٫۵ هزار میلیارد تومان محدود شده است و طبق این قانون نسبت بدهی دولت و شرکت های دولتی به تولید ناخالص داخلی حداکثر ۴۰ درصد باشد. در پایان سال ۱۳۹۵ این نسبت ۵۱ درصد بوده است و البته در رسانه ها از سوی هر مسئولی، عددی متفاوت اعلام شده است و علت تفاوت بین ارقام بدهی به دلیل حسابرسی شده و حسابرسی نشده بودن بدهی هاست. نسبت ۵۱درصدی مذکور در این پاراگراف بر مبنای بدهی حسابرسی نشده است.

بنا بر پیشبینی مرکز پژوهش های مجلس در پایان سال ۱۳۹۶ اگر دولت در حد اوراقی که در بودجه پیشبینیشده است اوراق بفروشد، بدهی عمومی احتمالاً در حدود ۵۲ تا ۵۳ درصد تولید ناخالص داخلی خواهد بود و تا سال ۱۴۰۰ به بالای ۶۰ درصد خواهد رسید.

قابلتوجه است که بنا بر قانون برنامه ی ششم توسعه، دولت باید شاخص نسبت بدهی دولت و شرکتهای دولتی به تولید ناخالص داخلی را در طول برنامه ششم در سطح حداکثر ۴۰% حفظ کند.

لازم به ذکر است که در سال ۱۳۹۷ اوراق شرکتهای دولتی با تضمین اصل و سود توسط خود شرکتها منتشر میشود که فشار را از دولت و بانکها کم میکند و به توسعهی اوراق بدهی کمک کرده و به دلیل عدم تضمین آن، بر این اوراق ریسک مترتب خواهد بود.

گفتنی است در بخش انتشار اوراق مالی نسبت بدهی به تولید ناخالص داخلی در بودجه ی دولت رعایت نشده بود که این مورد در مصوبه کمیسیون تلفیق اصلاح شده است.

مطابق با لایحه بودجه، دولت می تواند به منظور استمرار جریان پرداخت های خزانه داری به مبلغ ۱۰،۰۰۰ میلیارد توان اوراق کمتر از یک سال منتشر کند و صرف تخصیص های اولویت دار از سوی سازمان برنامه و بودجه ی کشور کند. اما در کمیسیون تلفیق مقرر شد که این اوراق صرف تخصیص اولویت دار طرح های تملک دارایی های استانی ابلاغی از سازمان برنامه و بودجه شود. این اوراق نقش تنخواه را برای دولت ایفا می کنند.

همچنین در کمیسیون تلفیق اجازه انتشار ۱۰۰۰ میلیارد تومان اوراق مالی – اسلامی به منظور تکمیل فضاهای آموزش و پرورش (سازمان نوسازی و تجهیز مدارس) داده شد و در بودجه گنجانیده شده است.

لازم به ذکر است که در بخش منابع، با رشد قابلتوجه واگذاری داراییهای مالی مواجه بودیم و این مهم در بخش مصارف هم با رشد تملک داراییهای مالی خودش را نشان داده است. در لایحه بودجه تملک داراییهای مالی به رقم ۳۱،۱۸۹ میلیارد تومان پیشبینیشده است که عمدتاً ناشی از بازپرداخت اصل اوراق مالی منتشره به رقم ۲۳،۰۰۱ میلیارد تومان و اعتبارات واگذاری سهام به رقم ۶،۵۵۶ میلیارد تومان هست. با این تفاسیر در سال ۱۳۹۷ بخش قابل توجهی از اوراق سررسید خواهند شد.

پس از واگذاری اوراق مالی اسلامی، استفاده از صندوق توسعهی ملی بیشترین سهم را در تأمین مالی دارد. متأسفانه سهم این صندوق نسبت به سال گذشته افزایشیافته است و اهدافی که این صندوق برای آن طراحی شده است از کارکرد این صندوق دور شده است. متأسفانه سرمایهگذاری و پسانداز مناسبی برای آیندگان نخواهیم داشت. منابع این صندوق بهجای توسعه در بودجهی سال جاری صرف کمک به صداوسیما و پرداخت معوقات شده است. سهم صندوق نسبت به سال ۱۳۹۶ در منابع بودجه افزایشیافته است.

منابع حاصل از واگذاری شرکتهای دولتی جمعاً ۶،۱۵۰ میلیارد تومان هست که ۴،۸۸۰ میلیارد تومان ناشی از فروش شرکتهای دولتی و ۱،۲۲۰ میلیارد تومان واگذاری اموال و سهام و دارایی و غیره هست. به نظر بودجهی این بخش با توجه به رویهی گذشته بهراحتی تحقق نخواهد یافت.

۱-۱-۲- بودجه مؤسسات

بودجهی بیمهی سلامت برای سال ۱۳۹۷ به رقم ۱۰،۸۰۰ میلیارد تومان برآورد شده است که نسبت به رقم ۱۰،۰۰۰ میلیارد تومان در سال ۱۳۹۶ رشدی ۸% را نشان میدهد. با توجه به هزینههای بسیار بالای طرح بیمهی سلامت و رشد قابلتوجه مطالبات شرکتهای پخش دارو و بهتبع آن شرکتهای تولیدکنندهی دارو، افزایش ۸ درصدی بودجهی سازمان بیمهی سلامت خبر خوبی برای صنعت دارو نخواهد بود.

در بودجهی سال ۱۳۹۷ ردیفی بهعنوان راهاندازی دفاتر مشاورهی آگاهی قرار دادهشده است که میتواند برای کارکنان بازنشستهی آگاهی فرصت مناسبی برای سرمایهگذاری و دریافت مجوز باشد.

۱-۱-۳- بدهی به تامین اجتماعی و صندوق های بازنشستگی

همچنین دولت مکلف است جهت رد بدهی خود به سازمان تامین اجتماعی و صندوق های بازنشستگی لشگری و کشوری پس از اقدام لازم نسبت به تادیه بدهی ها در سقف پنچاه هزار میلیارد تومان از طریق روش های زیر اقدام نماید:

- ارائه حق امتیاز و حقوق مالکانه

- تامین خوراک انرژی با قیمت ترجیحی برای واحدهای تولیدی مناطق ویژه اقتصادی

- واگذاری پروژه ها و طرح های تملک دارایی های سرمایه مهم

- واگذاری خانه های سازمانی دولتی

به دلیل عدم تخصص مناسب صندوق های بازنشستگی و تامین احتماعی و غیره در مدیریت دارایی ها و پروژه ها به نظر می رسد که ارائه ی امتیازهای بالا از سوی دولت به این دستگاه ها ارزش افزوده ی مناسبی برای مردم نخواهد داشت. و صرفا فضای کسب و کار را در تنگنا قرار خواهد داد.

۱-۱-۴- بیمه سلامت و شرکت های دارویی

در کمیسیون تلفیق سهم بیمه ی سلامت از اوراق مالی اسلامی ۷۵۰۰ میلیارد تومان در نظر گرفته شده بود که در قانون بودجه به ۴،۷۵۰ میلیارد تومان کاهش یافت. مطمئنا این افت بر شرکت های دارویی و دریافت مطالبات آن ها تاثیرگدار خواهد بود و حتی می تواند ادامه ی طرح بیمه ی سلامت را تهدید کند.

سایر نکات

مابهالتفاوت نرخ فروش ارز حاصل از فروش نفت خام و میعانات گازی به میزان ۱۰،۰۰۰ میلیارد تومان پیشبینیشده است.

درآمد حاصل از افزایش ۲۰% قیمت نفت گاز به رقم ۱،۳۰۰ میلیارد تومان پیشبینیشده است. با افزایش قیمت نفت گاز شاهد افزایش هزینهی حملونقل خواهیم بود. بخش حملونقل ریلی و جادهای از این امر تأثیر مستقیم خواهند گرفت و میتواند موجب افزایش نرخ حق دسترسی راهآهن شده و بر روی درآمد شرکتهای توریل، ریل سیر کوثر، آسیا سیر ارس، ریل پرداز سیر، حملونقل ریلی پارسیان بشود. با افزایش نرخ حق دسترسی، نرخ حمل شرکتها نیز افزایش خواهد یافت. البته به دلیل فاصله ی معنی دار نرخ حق دسترسی ریلی در ایران نسبت به سایر کشورها، افزایش نرخ حق دسترسی دور از انتظار خواهد بود.

برای سال ۱۳۹۷ درآمد حاصل از اخذ عوارض واردات سموم و داروهای دامپزشکی آماده مصرف و واکسهای طیور به رقم ۲۰ میلیارد تومان پیشبینیشده است. این مسئله بر روی داروسازی داملران رازک با نماد ددام تاثیر چندانی نخواهد داشت.

درآمد حاصل از وضع عوارض صادراتی بر مواد خام و کالاهای با ارزشافزودهی پایین نیز ۲۵ میلیارد تومان پیشبینیشده است. این مسئله میتواند بر روی شرکتهای صادرکننده سنگآهن و کنسانتره نیز تأثیرگذار باشد و صنعتی و معدنی نور تهران با نماد “کنور” تأثیر قابلتوجهی از این مسئله در صورت عدم اجرای طرحهای توسعه خواهد دید.

مهم: برای سال ۱۳۹۷ درآمد حاصل از ورود کالا توسط ملوانان با ظرفیت کمتر از ۵۰۰ تن به رقم ۲۰ میلیارد تومان در نظر گرفتهشده است. این مسئله موجب جلوگیری از ورود بخشی از کالاهای قاچاق موسوم ته لنجی خواهد شد.

۱-۱-۵- سازمان شیلات

بهمنظور پرورش ماهی در قفس برای سال ۱۳۹۷ اعتبار در نظر گرفتهشده است. پرورش ماهیان خاویاری در منطقهی دریای خزر نیز یکی دیگر از فرصتهای مناسب سرمایهگذاری هست.

جداول ۷ و ۱۰ مادهواحده در اعتبارات تملک مبلغ ۲۱۹ میلیارد تومان کمک به ستاد بازسازی عتبات عالیات در نظر گرفتهشده است.

در سال ۹۷ بودجهی توسعهی منطقهی مکران به مبلغ ۳۵۰ میلیارد تومان در نظر گرفتهشده است. این منطقه میتواند در سالهای آتی فرصتهای مناسبی برای سرمایهگذاری در بخش گاز و نفت داشته باشد.

۱-۱-۶- تعرفهی درآمدهای وارداتی برای سال آتی

| تعرفه | عنوان | نرخ تعرفه (ریال) سال ۹۷ | نرخ تعرفه (ریال) سال ۹۶ |

| عوارض واردات میوه و سبزی و سم کشاورزی | هر کیلو میوه و سبزیجات | ۷۰۰ | ۷۰۰ |

| هر لیتر/کیلو سم آماده کشاورزی | ۱۴،۶۴۰ | ۱۴،۶۴۰ | |

| هر لیتر/کیلو سم تکنیکال وارداتی | ۷،۳۲۰ | ۷،۳۲۰ | |

| عوارض واردات گوشت قرمز و مرغ | هر کیلوگرم گوشت قرمز | ۲،۷۵۰ | ۲،۷۵۰ |

| هر کیلو گوشت مرغ | ۱،۱۰۰ | ۱،۱۰۰ | |

| مابهالتفاوت واردات روغن خام، دانه روغنی و شکر | هر کیلو روغن خام | ۲،۰۰۰ | ۲،۰۰۰ |

| هر کیلو دانه روغنی | ۵۰۰ | ۵۰۰ | |

| هر کیلو شکر | ۵۰۰ | ۵۰۰ |

درآمد حاصل از عوارض واردات میوه، سبزیجات و کشاورزی برای سال ۹۷ به رقم ۷۰ میلیارد تومان و عوارض واردات گوشت قرمز و مرغ ۳۰ میلیارد تومان پیشبینیشده است. همانطور که مشاهده میشود نرخ تعرفهها نیز تغییری نسبت به سال ۱۳۹۶ نداشته است.

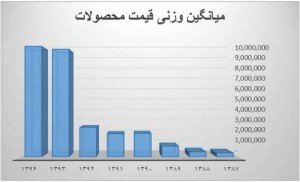

۱-۱-۷- نرخ ارز سال ۹۷

دولت نرخ ارز بودجه را ۳۵۰۰ تومان فرض کرده است اما در ردیف ۱۶۰۱۳۹ مابهالتفاوت نرخ فروش ارز حاصل از فروش نفت خام و میعانات گازی نیز در سال آتی ۱۰،۰۰۰ میلیارد تومان در نظر گرفتهشده است. با این تفاسیر در عمل دولت نرخ دلار را در بودجه ۳۸۵۰ تومان فرض کرده است.

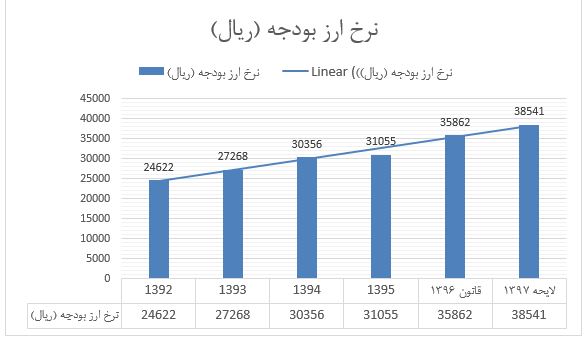

نرخ ارز بودجه در سالهای اخیر:

روند نرخ ارز در بودجه ۹۷

مطابق نمودار بالا در سالهای گذشته نرخ ارز صعودی بوده است و نرخ ارز بودجه در سال ۹۷ نسبت به سال ۱۳۹۲ (ابتدای فعالیت دولت یازدهم) رشدی ۵۶٫۵% را نشان میدهد.

دولت قیمت نفت را برای سال ۱۳۹۷ به ازای هر بشکه ۵۳٫۲ دلار پیشبینی کرده است.

۱-۱- بررسی بودجه شرکتهای دولتی در بودجه سال ۹۷

در جدول زیر درآمد و هزینهی پیشبینی برخی از شرکتهای دولتی (سود ده و سربهسر) برای سال ۱۳۹۷ آورده شده است: (میلیارد تومان)

| نام شرکت | سال ۹۷ (میلیارد تومان) | سال ۹۶ (میلیارد تومان) | درصد رشد ۹۷ به ۹۶ | ||||

| درآمد | هزینه | سود ناخالص | درآمد | هزینه | سود ناخالص | ||

| * پالایش نفت آبادان | ۲۷,۸۶۷ | ۲۷,۶۵۹ | ۲۰۸ | ۲۴,۹۳۳ | ۲۴,۹۲۶ | ۷ | ۱۲% |

| شرکت ملی گاز ایران – مادر تخصصی | ۲۲,۶۰۹ | ۱۹,۱۹۳ | ۳,۴۱۶ | ۱۷,۱۷۲ | ۱۴,۰۹۹ | ۳,۰۷۳ | ۳۲% |

| * پالایش نفت اراک | ۱۹,۸۴۸ | ۱۷,۷۶۴ | ۲,۰۸۵ | ۱۸,۴۸۰ | ۱۶,۷۸۰ | ۱,۷۰۰ | ۷% |

| سازمان بیمه سلامت ایران | ۱۶,۴۷۰ | ۱۶,۴۷۰ | – | ۱۵,۷۰۰ | ۱۵,۷۰۰ | – | ۵% |

| بیمه ایران | ۱۳,۳۶۲ | ۱۳,۳۳۲ | ۳۰ | ۱۴,۴۷۰ | ۱۴,۳۷۰ | ۱۰۰ | -۸% |

| بیمه مرکزی | ۸,۹۱۷ | ۸,۸۴۶ | ۷۲ | ۷,۷۴۹ | ۷,۶۸۹ | ۶۰ | ۱۵% |

| مجتمع گاز پارس جنوبی | ۵,۱۹۰ | ۴,۵۴۰ | ۶۵۰ | ۴,۴۵۰ | ۴,۲۳۵ | ۲۱۶ | ۱۷% |

| شرکت ملی حفاری ایران | ۴,۳۱۰ | ۴,۰۸۹ | ۲۲۱ | ۴,۰۶۸ | ۳,۸۷۲ | ۱۹۶ | ۶% |

| خدمات درمانی نیروهای مسلح جمهوری اسلامی ایران | ۴,۰۲۶ | ۴,۰۲۶ | – | ۳,۳۸۸ | ۳,۳۸۸ | – | ۱۹% |

| توانیر | ۲,۸۴۴ | ۲,۵۶۴ | ۲۸۰ | ۷,۶۰۳ | ۷,۳۸۰ | ۲۲۳ | -۶۳% |

| * سهامی خدمات حمایتی کشاورزی | ۲,۷۳۵ | ۲,۷۳۵ | – | ۳,۲۹۵ | ۳,۲۹۵ | – | -۱۷% |

| سهامی ملی مناطق نفتخیز جنوب | ۲,۵۰۷ | ۲,۵۰۴ | ۳ | ۱,۹۱۶ | ۱,۹۱۴ | ۲ | ۳۱% |

| نفت فلات قاره | ۲,۰۱۸ | ۲,۰۱۷ | ۱ | ۱,۹۱۳ | ۱,۹۱۳ | ۱ | ۵% |

| * سهامی پتروپارس | ۲,۰۰۰ | ۱,۹۷۵ | ۲۵ | ۴,۰۶۲ | ۳,۹۴۴ | ۱۱۸ | -۵۱% |

| بازرگانی نفت ایران (نیکو) | ۱,۷۹۰ | ۱,۷۳۶ | ۵۴ | ۴,۹۴۴ | ۴,۸۰۰ | ۱۴۴ | -۶۴% |

| * توسعه و نوسازی معادن و صنایع معدنی- مادر تخصصی | ۱,۵۵۰ | ۱,۵۲۹ | ۲۱ | ۱,۷۷۰ | ۱,۷۶۰ | ۱۰ | -۱۲% |

| شرکت ملی پست | ۱,۱۸۰ | ۱,۱۸۰ | – | ۱,۰۷۰ | ۱,۰۷۰ | – | ۱۰% |

| سهامی بهرهبرداری نفت و گاز گچساران | ۱,۱۳۸ | ۱,۱۳۶ | ۲ | ۱,۰۰۱ | ۹۹۸ | ۲ | ۱۴% |

| * نفت و گاز پارس | ۱,۱۳۳ | ۱,۱۲۶ | ۷ | ۱,۰۷۲ | ۱,۰۶۶ | ۶ | ۶% |

| سازمان منطقه ویژه اقتصادی پتروشیمی | ۱,۰۸۵ | ۱,۰۶۸ | ۱۸ | ۹۶۷ | ۹۵۰ | ۱۷ | ۱۲% |

| مادر تخصصی ملی صنایع پتروشیمی | ۱,۰۱۵ | ۹۱۳ | ۱۰۲ | ۸۴۲ | ۶,۸۱۲ | ۵,۹۷۱- | ۲۱% |

| سهامی بهرهبرداری نفت و گاز کارون | ۸۹۶ | ۸۹۰ | ۶ | ۸۰۰ | ۷۹۴ | ۶ | ۱۲% |

| بهرهبرداری نفت و گاز زاگرس جنوبی | ۷۷۹ | ۷۷۷ | ۲ | ۶۲۲ | ۶۲۱ | ۱ | ۲۵% |

| مادر تخصصی تولید و توسعه انرژی اتمی ایران | ۷۷۳ | ۷۷۲ | ۱ | ۷۰۸ | ۷۰۸ | ۰ | ۹% |

| نفت و گاز مارون | ۶۵۸ | ۶۵۶ | ۱ | ۵۱۹ | ۵۱۷ | ۱ | ۲۷% |

| شهر فرودگاهی امام خمینی | ۶۵۰ | ۶۳۴ | ۱۶ | ۶۴۰ | ۶۲۴ | ۱۶ | ۱% |

| پالایش گاز فجر | ۶۲۳ | ۵۶۳ | ۵۹ | ۵۶۷ | ۵۴۴ | ۲۳ | ۱۰% |

| سهامی منطقه ویژه اقتصادی انرژی پارس | ۶۱۲ | ۶۱۱ | ۱ | ۵۳۳ | ۵۳۳ | ۰ | ۱۵% |

| پالایش گاز هاشمینژاد | ۴۷۹ | ۴۷۹ | – | ۴۹۲ | ۴۷۲ | ۲۰ | -۳% |

| سازمان گسترش و نوسازی صنایع ایران -مادر تخصصی | ۴۵۸ | ۴۰۷ | ۵۱ | ۱۷۷ | ۱۶۵ | ۱۱ | ۱۵۹% |

| نفت و گاز مسجد سلیمان | ۴۵۰ | ۴۴۷ | ۲ | ۲۹۷ | ۲۹۵ | ۲ | ۵۱% |

| سهامی صنایع الکترونیک شیراز | ۴۲۶ | ۴۲۳ | ۳ | ۳۷۳ | ۳۷۱ | ۲ | ۱۴% |

| * شرکت پالایش گاز پارسیان | ۴۲۴ | ۲۷۶ | ۱۴۸ | ۵۳۰ | ۳۴۷ | ۱۸۳ | -۲۰% |

| صندوق ضمانت صادرات ایران | ۴۲۰ | ۲۶۲ | ۱۵۸ | ۴۴۱ | ۳۰۶ | ۱۳۵ | -۵% |

| نیروگاه اتمی بوشهر | ۳۷۸ | ۳۷۸ | ۰ | ۲۵۵ | ۲۵۵ | ۰ | ۴۸% |

| بهرهبرداری نفت و گاز غرب | ۳۵۳ | ۳۵۲ | ۲ | ۲۳۹ | ۲۳۸ | ۲ | ۴۸% |

| *سهامی تولید آلومینای ایران | ۳۴۱ | ۳۱۹ | ۲۲ | ۲۸۴ | ۲۵۹ | ۲۴ | ۲۰% |

| سازمان ملی زمین و مسکن | ۳۲۷ | ۲۷۸ | ۴۹ | ۴۳۱ | ۳۹۰ | ۴۲ | -۲۴% |

| * تهیه و تولید مواد معدنی ایران | ۳۲۴ | ۳۰۳ | ۲۱ | ۴۵۸ | ۴۵۱ | ۷ | -۲۹% |

| سهامی مدیریت طرحهای صنعتی | ۳۰۵ | ۲۹۹ | ۶ | ۹۲۹ | ۹۲۹ | ۰- | -۶۷% |

| سهامی صنایع اپتیک اصفهان | ۲۹۴ | ۲۹۰ | ۳ | ۲۴۹ | ۲۴۸ | ۲ | ۱۸% |

| * مجتمع صنعتی اسفراین | ۲۸۸ | ۲۸۸ | – | ۲۱۲ | ۲۱۲ | – | ۳۶% |

| *سهامی فولاد آذربایجان | ۲۶۵ | ۲۶۵ | – | ۲۸۵ | ۲۸۵ | – | -۷% |

| سهامی صنایع مخابرات صا ایران | ۲۶۴ | ۲۶۲ | ۲ | ۲۵۳ | ۲۵۱ | ۲ | ۴% |

| پالایش گاز بیدبلند | ۲۴۵ | ۲۴۵ | – | ۲۴۵ | ۲۴۵ | – | ۰% |

| * سهامی نمایشگاه های بین المللی جمهوری اسلامی ایران | ۲۴۲ | ۸۵ | ۱۵۶ | ۱۹۸ | ۷۶ | ۱۲۲ | ۲۲% |

| سازمان حسابرسی | ۲۱۱ | ۲۱۰ | ۰ | ۱۹۶ | ۱۹۶ | ۰ | ۷% |

| سهامی صنایع الکترونیک ایران | ۲۰۵٫۳ | ۲۰۳٫۸۴۳۹ | ۱ | ۱۷۵٫۶۴۵۵ | ۱۷۴٫۳۹۶ | ۱ | ۱۷% |

| بهرهبرداری نفت و گاز شرق | ۲۰۲ | ۲۰۰ | ۲ | ۱۹۰ | ۱۸۸ | ۲ | ۶% |

| سهامی منطقه ویژه صنایع معدنی و فلزی خلیج فارس | ۱۶۵ | ۱۲۶ | ۳۹ | ۱۳۸ | ۱۰۹ | ۲۸ | ۲۰% |

| سهامی نفت مناطق مرکزی ایران | ۱۵۶ | ۱۵۵ | ۱ | ۱۳۳ | ۱۳۱ | ۱ | ۱۸% |

| مادر تخصصی سرمایهگذاری های خارجی ایران | ۱۵۰ | ۱۱ | ۱۳۹ | ۱۴۰ | ۱۰ | ۱۳۰ | ۷% |

| *سهامی لوله گستر اسفراین | ۱۲۰ | ۱۲۰ | – | ۱۸۶ | ۱۸۶ | – | -۳۵% |

| * سهامی پتروایران | ۱۱۷ | ۱۱۲ | ۵ | ۱۸۸ | ۱۷۱ | ۱۷ | -۳۸% |

| پالایش گاز سرخون و قشم | ۱۱۳ | ۱۱۳ | – | ۱۱۳ | ۱۱۳ | – | ۰% |

| * سهامی زغالسنگ البرز مرکزی | ۶۵ | ۶۵ | – | ۵۱ | ۵۱ | – | ۲۷% |

| سازمان جمع آوری و فروش اموال تملیکی | ۶۵ | ۶۵ | – | ۶۷ | ۶۵ | ۲ | -۴% |

شرکتهای ستاره دار “*” در فهرست واگذاریهای دولت قرار دارند.

همانطور که در جداول بالا دیده میشود در برخی از شرکتها شاهد تغییرات قابلتوجه بودجهی درآمدی هستیم که در این بخش، آنها را بررسی میکنیم.

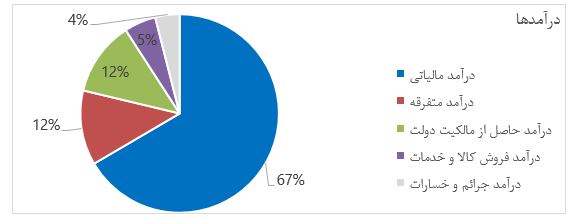

نکات بررسی بودجه شرکتهای دولتی

درآمد پالایشگاه نفت آبادان در سال ۹۷ نسبت به ۹۶ با رشد ۱۲% و پالایشگاه اراک در همین دوره با رشد ۷% پیشبینیشده است، با توجه به رشد نرخ های محصولات پالایشی این درآمدها رشد چندانی نداشته است که حاکی از عدم انتظار رشد درآمد شرکتهای پالایشی برای سال آتی است. البته در سال گذشته نیز درآمد شرکتهای پالایشی با رشد کمی در بودجه برآورد شده بود که عملاً خلاف انتظارات بود.

درآمد توانیر نیر در سال ۱۳۹۷ با افت ۶۳% نسبت به سال ۱۳۹۶ پیشبینیشده است که حاکی از تغییرات مدل فروش برق برای سال آتی هست. درآمد این شرکت برای سال ۹۷ به رقم ۲۸۴ میلیارد تومان پیشبینیشده است.

درآمد مجتمع گازی پارس جنوبی نیز رشد ۱۷ درصد را نشان میدهد که نشانه ای از توسعهی منطقهی پارس جنوبی و افزایش توان فازها برای سال آتی و راهاندازی بخشی از آنها هست.

درآمد شرکت پتروپارس نیز با کاهش ۵۱% نسبت به سال ۱۳۹۶ پیشبینیشده است. این شرکت که زیرمجموعه ی شرکت نیکو هست در سالهای گذشته واگذار شد و به دلیل عدم عمل به تعهدات توسط خریداران قرارداد آن فسخ شد. فعالیت شرکت در زمینه توسعهی میدانها گازی هست. درآمد شرکت نیکو نیز البته با کاهش ۶۴% پیشبینیشده است. این مجموعه در عمل فروش نفت ایران در خارج از کشور را پیگیری می کرد. خبری در خصوص کاهش فعالیت این نهادها در رسانه ها تا کنون منتشر نشده است.

بودجهی بانکها در سال ۱۳۹۷ به شرح زیر هست:

| بودجهی بانکها | |||||||||

| بانکها | سال ۹۷ (میلیارد تومان) | سال ۹۶ (میلیارد تومان) | درصد تغییر درآمد ۹۷ به ۹۶ | ||||||

| درآمد | هزینه | سود ناخالص | تقسیم سود سهم دولت | درآمد | هزینه | سود ناخالص | تقسیم سود سهم دولت | ||

| بانک کشاورزی | ۱۲,۹۴۹ | ۱۲,۹۳۷ | ۱۲ | ۰٫۳۰ | ۱۱,۸۹۲ | ۱۱,۸۸۰ | ۱۲ | ۰٫۳۰ | ۹% |

| مرکزی | ۶,۷۴۵ | ۴,۷۳۸ | ۲,۰۰۷ | – | ۵,۴۷۱ | ۳,۴۷۱ | ۲,۰۰۰ | – | ۲۳% |

| مسکن | ۱۲,۳۹۰ | ۱۲,۲۴۰ | ۱۵۰ | ۳٫۷۵ | ۱۳,۶۴۰ | ۱۳,۴۴۰ | ۲۰۰ | ۵٫۰۰ | -۹% |

| ملی | ۳۱,۶۸۵ | ۳۱,۶۳۶ | ۴۹ | ۱٫۲۵ | ۲۷,۸۹۰ | ۲۷,۷۹۰ | ۱۰۰ | ۲٫۵۰ | ۱۴% |

| صنعت و معدن | ۲,۰۸۶ | ۲,۰۰۱ | ۸۵ | ۲٫۱۳ | ۲,۱۶۵ | ۱,۸۱۵ | ۳۵۰ | ۸٫۷۵ | -۴% |

| سپه | ۱۴,۲۶۱ | ۱۴,۲۳۱ | ۳۰ | ۰٫۷۵ | ۱۱,۹۰۷ | ۱۱,۸۶۷ | ۴۰ | ۱٫۰۰ | ۲۰% |

| توسعه صادرات | ۱,۱۸۷ | ۱,۰۳۷ | ۱۵۰ | ۳٫۷۵ | ۸۵۵ | ۷۰۵ | ۱۵۰ | ۳٫۷۵ | ۳۹% |

| پستبانک | ۱,۳۷۲ | ۱,۳۶۲ | ۱۰ | ۰٫۲۵ | ۱,۳۰۸ | ۱,۲۹۳ | ۱۵ | ۰٫۳۸ | ۵% |

| توسعه تعاون | ۱,۸۴۹ | ۱,۸۴۶ | ۳ | ۰٫۰۸ | ۱,۵۰۸ | ۱,۴۹۷ | ۱۲ | ۰٫۲۹ | ۲۳% |

مطابق جدول بالا، دولت در بودجهی پیشنهادی خود مجموع رشد درآمد بانکها را معادل تورم در نظر گرفته است و درآمد بانکها با ۱۰% رشد نسبت به سال ۱۳۹۶ به رقم ۸۴،۵۲۴ میلیارد تومان خواهد رسید. دراینبین درآمد بانک مسکن با کاهش ۹% و درآمد بانک توسعه صادرات با رشد ۳۹% پیشبینیشده است که البته با توجه به حجم عملیات اندک این بانک، رقم قابلتوجهی نیست.

با توجه به اثرات قابلتوجه فعالیت بانک مسکن بر بازار ملک، کاهش درآمد این بانک سوال برانگیز هست.

تقسیم سود سهم دولت نیز در بانکها کاهشی ۴۴ درصدی را نشان میدهد که البته رقم ۱۲ میلیارد تومانی سهم دولت از تقسیم سود بانکها، قابلتوجه نیست.

در بین شرکتهای دولتی تأثیرگذار بر فضای اقتصاد و بازار بورس، شرکت سهامی راهآهن جمهوری اسلامی بیشترین سهم را از منابع عمومی بودجه دارد و ۱،۰۹۵ میلیارد تومان از منابع عمومی دولت صرف پروژههای عمومی این مجموعه هست و علاوه بر آن، از منابع داخلی شرکت نیز ۱۰۰۰ میلیارد تومان صرف توسعه و راهاندازی پروژه ها خواهد شد. از این رو صنایع مرتبط با راهآهن در سال آتی فعالیت بیشتری خواهند داشت. شرکتهایی نظیر بالاس نیز در بازار سرمایه میتوانند از فرصت استفاده ی مناسبی نمایند.

پس از شرکت راهآهن، آب و فاضلاب کشور با پیشبینی صرف ۸۲۶ میلیارد تومان از منابع مالی دولت بهمنظور پروژههای توسعه و عمران سهم قابلتوجهی دارد. با توجه به مشکلات کشور در زمینه ی آب، صرف این هزینه و توسعهی شبکه ی آب میتواند شرکتهای پیمانکار این حوزه را با رونق مواجه نماید. شرکتهای تأمین قطعات و لوله میتواند فرصت مناسبی برای سرمایهگذاری به شمار آید. از شرکتهای تولیدکننده لوله میتواند به نماد پلوله و فلوله در بازار سرمایه اشاره کرد.

پس از شرکتهای بالا، آب و برق خوزستان نیز در بین شرکتهای دولتی با سهم ۳۵۴ میلیارد تومانی از منابع عمومی دولت بهمنظور اجرای پروژههای توسعهای سهم قابلتوجهی در اختیار دارد. این مجموعه همچنین ۶۴۲ میلیارد تومان نیز از منابع داخلی خود هزینه خواهد کرد. با توجه به مشکلات برقی خوزستان و آسیب های ناشی از گرد و خاک توسعه و تعمیر خطوط اهمیت بسیاری دارد و شرکتهای تولیدکنندهی قطعات برقی نظیر شرکتهای پارس سوئیچ با نماد “بسویچ”و نیرو ترانس با نماد “بنیرو”غیره میتوانند عملکرد مناسبی داشته باشند.

در سالهای آتی با توجه به احتمال افزایش مشکلات ناشی از گرد و خاک و اثر سوء آن بر صنعت برق، شرکتهای تولیدکنندهی پستهای GIS فرصت مناسبی برای فعالیت خواهند داشت. در بین شرکتهای بورسی “بسویچ” و “بنیرو” این طرح را در دست اجرا دارند.

در بین شرکتهای برق منطقه ای، برق منطقه ای تهران نیز بیشترین توسعه را از منابع داخلی خود با پیشبینی ۱۵۳۵ میلیارد تومان بودجه برای این بخش دارد. از مناقصات بزرگ این مجموعه میتوان به مناقصه ی ۳۱۲ پست فشار قوی برق اشاره کرد که البته توسط شرکتهای داخلی یا خارجی شرکت کننده فاینانس خواهد شد. این قرارداد دو میلیارد یورویی بر روی صنعت برق کشور تأثیر قابلتوجهی داشت و شرکتهای ایران ترانسفو ، پارس سوئیچ، نیرو ترانس ، کرمان تابلو و غیره میتوانند فضای مناسبی برای فعالیت داشته باشند.

درآمد شرکتهای دولتی سودده و سربهسر در سال ۱۳۹۷ و ۱۳۹۶ به شرح زیر هست:

| سال ۱۳۹۷ | سال ۱۳۹۶ | درصد تغییر | |

| درآمد (میلیارد تومان) | ۷۱۳،۶۵۴ | ۵۸۱،۶۷۷ | ۲۳% |

| هزینه (میلیارد تومان) | ۶۸۵،۷۱۷ | ۵۶۰،۶۲۱ | ۲۲% |

| سود ناخالص (میلیارد تومان) | ۲۷،۹۳۷ | ۲۱،۰۵۶ | ۳۳% |

همانطور که مشاهده میشود، پیشبینی دولت، رشد درآمد شرکتهای دولتی و افزایش سودآوری آنهاست. البته گفتنی است که به علت واگذاری بخشی از شرکتها بر اساس اصل ۴۴ قانون اساسی و خصوصیسازی شرکتها، تعداد شرکتها در سال ۹۷ کاهش یافته است.

۱-۱- درآمد حاصل از مالکیت دولت در بودجه

سود سهام شرکتها ناشی از سود سهام ابرازی، سود معوقه و سود سهام دولت در شرکتهای غیردولتی است. در سال ۱۳۹۷ سود سهام شرکتهای دولتی ۱۶ هزار میلیارد تومان پیشبینیشده است که رشد ۶%نسبت به قانون بودجه سال ۱۳۹۶ را نشان میدهد. بخش عمدهی این سود ناشی از شرکت ملی نفت هست. همانطور که در جدولبالا مشخص است درآمد این شرکت در سال ۱۳۹۷ با رشد ۹ درصد پیشبینیشده است.

۱-۲- جمع بندی بخش منابع بودجه ۹۷

بهصورت کلی بررسی بودجه حاکی از آن است که دولت تا آنجا که قدرت داشته است به هر بخشی دست آویخته است تا هزینهها و منابع بودجه را تراز کند. در عمل بخش قابلتوجهی از بودجهی عمومی دولت صرف پرداخت حقوق میشود و منابع چندانی به سیاست گذاری یا رفع و کاهش بحرانهای پیش رو اختصاص نیافته است. بحرانهایی نظیر بیکاری، صندوقهای بازنشستگی و تأمین اجتماعی، محیط زیست و غیره، آن قدر جدی است که نیاز به برنامه هایی حتی فراتر از بودجه هست. چراکه برنامه های فعلی دولت در تأمین منابع، اعم از کاهش افراد مشمول یارانه، افزایش قیمت ححامل های انرژی، فروش اوراق، استفاده از صندوق توسعه ملی و غیره در بهترین حالت پاسخگوی هزینههای جاری دولت هست. به جدول زیر توجه کنید:

| منابع | جمع منابع دولت (میلیارد تومان) | هزینه | جمع هزینههای دولت (میلیارد تومان) |

| منابع ناشی از فروش نفت و مالیات و غیره | ۲۹۴،۴۰۰ | هزینه ناشی از حقوق و دستمزد و هزینههای جاری و بازپرداخت اصل و سود اوراق | ۲۷۱،۶۰۰ |

| با این تفاسیر دولت، توانایی سیاست گذاری قابلتوجهی ندارند. | |||

در عمل دولت تنها بر ۵% از بودجهی عمومی قابلیت تصمیم گیری دارد و مابقی صرف هزینههای جاری دولت اعم از پرداخت حقوق شاغلین و بازنشستهها و بازپرداخت اصل و سود بدهیها و غیره هست. با این تفاسیر نباید انتظار معجزه یا اتفاقی خاص در بودجه داشت!

همین حالا نیز دولت از تمام ابزارهای خود برای پوشش هزینهها استفاده کرده است که از آن جمله میتوان به افزایش نرخ ارز به ۳۸۵۰ تومان، استفاده از صندوق توسعه ملی، افزایش قیمت حامل های انرژی و کاهش یارانه نقدی و غیره اشاره کرد.

برآوردها از نرخ تورم سال ۱۳۹۶ برابر با ۱۰٫۵% و رشد اقتصادی این سال ۴٫۱% هست و برای سال ۱۳۹۷ پیشبینی میشود نرخ تورم به محدوده ۱۱٫۵% و نرخ رشد به محدوده ۳% برسد. گفتنی است در صورت افزایش حامل های انرژی نرخ تورم ۲٫۸% افزایش خواهد یافت. نرخ ارز مبادله ای نیز در سه ماه پایانی سال آتی به ۴۳۰۰ تا ۴۴۵۰ تومان خواهد رسید.

درحالیکه در برنامه ی ششم نرخ رشد ۸ درصد در نظر گرفتهشده است و پیشبینی مرکز پژوهش ها از اثرگذاری بودجه (هزینه و تملک داراییهای سرمایهای) ۰٫۶% رشد اقتصادی هست.

در سالهای اخیر از سهم فروش شرکتهای دولتی در بخش واگذاری داراییهای مالی کاسته شده و بر سهم اوراق مالی اسلامی افزودهشده است.

بودجه سال ۱۳۹۷ انقباضی است و از مهم ترین شواهد آن میتوان به کاهش بودجهی عمرانی توسط دولت اشاره کرد. البته باید توجه داشت که در قانون بودجهی سال ۱۳۹۶ رقم بودجهی عمرانی ۷۱،۴۰۰ میلیارد تومان مصوب شده است که بنا بر پیشبینی مرکز پژوهش های مجلس، ۴۵ هزار میلیارد تومان از این رقم قابلیت تحقق خواهد داشت. این رقم در سال ۱۳۹۷ برابر با ۶۰،۴۰۰ میلیارد تومان برآورد شده است و پیشبینی ها از تحقق ۵۵ هزار میلیارد تومانی بودجهی عمرانی حکایت دارد.

تحلیل حساسیت

هر دلار کاهش قیمت نفت کاهش بیشتر از ۲۰۰۰ میلیارد تومان از منابع بودجه

۱- مصارف بودجه دولت

در بخش مصارف عمومی دولت، بودجه سال ۱۳۹۷ نسبت به قانون بودجه سال ۱۳۹۶ رشدی ۶% را شاهد هستیم و مصارف بودجه به رقم ۳۶۸،۰۴۹ میلیارد تومان برآورد شدهاند.

| توضیح | سال ۱۳۹۷ | قانون بودجه سال ۱۳۹۶ | قانون بودجه ۱۳۹۵ | درصد تغییر ۹۷ به ۹۶ |

| هزینهها | ۲۹۳،۳۹۴ | ۲۵۳،۸۱۹ | ۲۱۳،۷۶۲ | ۱۵٫۵% |

| تملک داراییهای سرمایهای | ۶۲،۰۲۰ | ۷۱،۳۶۷ | ۵۷،۴۸۰ | %۱۳- |

| تملک داراییهای مالی | ۳۰،۷۸۹ | ۲۱،۵۶۵ | ۲۳،۱۵۰ | ۴۲% |

| جمع | ۳۸۶،۱۸۶ | ۳۴۶،۷۵۲ | ۲۹۴،۳۹۳ | ۱۱٫۳% |

همانطور که در جدول بالا مشاهده میشود، بیشترین تغییر را در بخش تملک داراییهای سرمایهای (هزینههای سرمایهای ناشی از بودجهی عمران و توسعهی کشور) با افت ۱۳% و رشد تملک داراییهای مالی (سود پرداختی اوراق مشارکت) با رشد ۴۲% شاهد هستیم.

افت هزینههای سرمایهای کشور موجب میشود که همچنان طرحهای کشوری در گیرودار اعتبارات باقی بمانند. از آنسو در سالهای گذشته نیز، بودجهی این بخش بهصورت کامل تخصیص داده نمیشده است. به هر صورت کاهش بودجهی عمرانی بههیچعنوان خبر خوبی برای فعالان اقتصادی نخواهد بود. البته میتواند این کاهش ناشی از افزایش دقت دولت در تخصیص اعتبارات طرحهای تملک داراییهای سرمایهای باشد چراکه در هیچیک سالهای گذشته این بودجه بهصورت کامل تحققنیافته است و امیدواریم امسال که کاهش نیز داشته، لااقل بودجه ی این بخش محقق بشود.

همچنین هرساله دولت در گزارشهای خود به کمیسیونها مواردی را به نام اصلاح و نوآوری معرفی میکند که یکی از مهمترین نکات آن به شرح زیر است:

*استفاده اهرمی از منابع عمومی و تأمین بالغ بر ۱۳۸ هزار میلیارد تومان برای اجرای طرحهای تملک دارایی سرمایهای با مشارکت بخش خصوصی و همکاری نظام بانکی و صندوق توسعه ملی در مدل مالی p.p.p همچنین بهمنظور تکمیل بودجهریزی مبتنی بر عملکرد مقرر شده است تا تخصیصهای فصلی بودجه دستگاههای اجرایی در جهت افزایش کارایی، متناسب با عملکرد و تحقق اهداف تعیینشده صورت گیرد.

۱-۳- طرح های قابل اجرا با مشارکت بخش خصوصی در بودجه دولت

مدل مالی P.P.P مشارکت عمومی- خصوصی و به نحوی مدلی برای تأمین مالی پروژههای زیرساختی مانند ساخت آزادراه، نیروگاه برق، فرودگاه و غیره هست. در این مدل بخش خصوصی شریک بخش عمومی میشود. این مدل موفق در گذشته نیز در کشور اجرایی شده بوده است و جایگذاری آن در بودجه در نوع خود اتفاق مثبتی به شمار میآید که میتواند موجب تسریع راهاندازی یا اجرا در طرحهای تملک داراییهای سرمایهای (پروژههای عمرانی) بشود.

ازجمله مدلهای مشارکت عمومی-خصوصی میتوان به انواع طراحی-ساخت(DB)، اجرا و نگهداری(O&M)، طراحی-ساخت-تأمین مالی و اجرا (DBFO)، ساخت-مالکیت-بهرهبرداری (BOO)، ساخت-مالکیت-بهرهبرداری و انتقال مالکیت (BOOT)، ساخت-اجاره-بهرهبرداری و انتقال مالکیت (BLOT)، تأمین مالی (finance) اشاره کرد.

این مسئله میتواند اثر مثبتی بر پروژههای عمرانی دولت داشته باشد.

در جدول زیر طرح های قابل اجرا با مشارکت بخش خصوص قرار داده شده است:

| ردیف | موضوع |

| ۱ | احداث آزادراه ها با رعایت قانون احداث پروژه های عمرانی بخش راه و ترابری از طریق مشارکت |

| ۲ | احداث نیروگاه های حرارتی |

| ۳ | احداث نیروگاه های تجدیدپذیر |

| ۴ | اجرای پروژه های تکمیلی نیروگاه های آبی و تلمبه ذخیره ای |

| ۵ | ایجاد فراسامانه ملی هوشمند برق |

| ۶ | طرح های بهینه سازی تولید و مصرف انرژی و کاهش تلفات |

| ۷ | توسعه فرودگاه بین المللی امام خمینی (ره) |

| ۸ | طرح های احداث قطار حومه ای |

| ۹ | احداث تصفیه خانه و شبکه های فاضلاب شهری |

| ۱۰ | احداث مجتمع های خدماتی و جایگاه های سوخت بین راهی |

| ۱۱ | طرح های افزایش حمل و نقل باز و مسافر توسط شبکه ریلی |

| ۱۲ | احداث تاسیسات آب شیرین کن و تامین آب شرب |

| ۱۳ | طرح های تولید برق و حرارت با دستگاه های زباله سوز |

| ۱۴ | احداث مراکز و پایانه های حمل و نقل ترکیبی و بنادر خشک |

| ۱۵ | طرح های تامین آب شرب، صنعت و کشاورزی (احداث سدها، بندها، آب بندان ها) |

| ۱۶ | پروژه های آبرسانی به شهرها، مجتمع های روستایی، واحدهای صنعتی |

| ۱۷ | طرح های تامین آب و احداث شبکه های آبیاری و زهکشی |

| ۱۸ | طرح های استفاده از آب های غیرمتعارف (پساب ها، آب های لب شور) |

| ۱۹ | طرح های مرمت و بازسازی تاسیسات آبی |

| ۲۰ | صنایع نوین |

| ۲۱ | احداث زیرساخت های شهرک های صنعتی |

| ۲۲ | زیرساخت ها و راه اندازی معادن |

۱-۴- هزینه های دولت در بودجه ۹۷

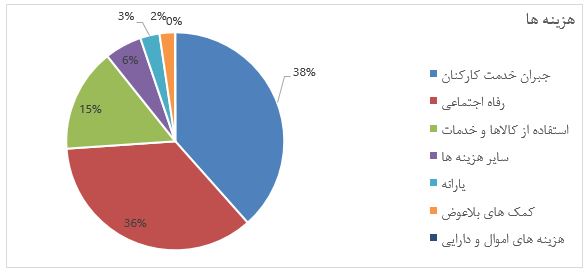

در نمودار زیر تفکیک هزینهها آورده شده است، این بخش سهمی ۷۵٫۱% در بودجهی مصارف کشور دارد:

همانطور که مشاهده میشود عمدهی هزینههای دولت صرف پرداخت حقوق میشود و عملاً سهم بالای هزینههای جاری دولت، امکان هر توسعه و تغییری را از این مجموعه سلب کرده است. گفتنی است درآمد پایدار دولت (درآمد ناشی از مالیات و غیره) کفاف هزینهها را نمیدهد و تراز این بخش منفی ۸۳،۰۲۵ میلیارد تومان هست که باید از سایر بخشها نظیر فروش نفت تأمین بشود. این مسئله ازآنجا حاد خواهد بود که تا چند سال آینده با ورشکستگی سازمان تأمین اجتماعی دولت بههیچعنوان قادر به پرداخت حقوق بازنشستهها نخواهد بود، چراکه همین حالا درآمد پایدار دولت کسری قابلتوجهی برای پرداخت حقوق دارد.

مطالعه و احداث سامانه ریلی شهری و حومه ای جدید

| ردیف | استان | عنوان پروژه |

| ۱ | تهران | شبکه حمل و نقل ریلی مسافری حومه ای کلانشهر تهران |

| ۲ | گیلان | طرح احداث قطار شهری رشت |

| ۳ | تهران | قطار حومه ای تهران-پاکدشت، شریف آباد-گرمسار |

| ۴ | قطار حومه ای کلانشهرها به شهرهای جدید (شهرهای جدید پردیس، صدرا، سهند، شیرین شهر) |

راهاندازی طرح راهآهن هفتتپه به شوشتر میتواند در توسعهی اقتصادی منطقه مؤثر باشد و بر عملیات شرکتهایی نظیر کاغذ پارس مؤثر باشد.

احداث بزرگراه سراوان فومن شفت و احداث بزرگراه فومن ماسوله میتواند بر قیمت املاک منطقه مؤثر باشد.

۱-۱-۱- یارانه نقدی سال ۹۷

دولت در لایحه ی بودجه پرداخت یارانه نقدی را از ۴۱،۰۰۰ میلیارد تومان در سال ۱۳۹۶ به ۲۳،۰۰۰ میلیارد تومان در سال ۱۳۹۷ کاهش داده است که به معنی حذف یارانه ی ۳۳ میلیون نفر از مردم هست. این یارانه به ازای هر نفر ۴۵،۵۰۰ تومان بوده است.

با توجه به اینکه منابع اختصاص دادهشده به یارانه نقدی از محل اصلاح حامل های انرژی و غیره ۳۷،۰۰۰ میلیارد تومان بوده است. مازاد این مبلغ به بخشهای زیر تزریق میشود: (مشروح این جدول توسط کمیسیون تلفیق ارائه شده است.)

| ردیف | دریافتی ها (منابع) | مبلغ (میلیارد تومان) | پرداختی ها (مصارف) | مبلغ (میلیارد تومان) |

| دریافتی حاصل از فروش داخلی فرآورده های نفتی | ۵۷،۲۴۰ | مالیات بر ارزش افزوده فرآورده های نفتی | ۵،۰۰۰ | |

| دریافتی حاصل از فروش داخلی گاز طبیعی | ۱۷،۵۹۸ | سهم ۱۴٫۵% شرکت ملی نفت ایران از محل فروش داخلی فرآورده های نفتی | ۳،۶۹۸ | |

| دریافتی حاصل از فروش داخلی و صادراتی برق و سایر دریافت ها | ۲۱،۷۷۸ | هزینه و کارمزد حمل و نقل، توزیع و فروش (کارمزد جایگاه ها) فرآورده های نفتی | ۷,۲۸۱ | |

| دریافتی حاصل از فروش آب | ۲،۲۱۶ | واردات فرآورده های نفتی، سهم ۱۴٫۵ درصد شرکت ملی نفت از محل صادرات فرآورده های نفتی، بازپرداخت تعهدات طرح های گازرسانی و بهینه سازی مصرف انرژی، افزایش بهره وری و کاهش شدت انرژی | ۶،۰۰۰ | |

| هزینه های تولید، انتقال، توزیع و فروش گاز طبیعی | ۷،۳۳۴ | |||

| کارمزد جایگاه های سی. ان. جی | ۹۲۰ | |||

| عوارض گازرسانی سی. ان. جی موضوع ماده (۶۵) قانون الحاق (۲) | ۳۳۱ | |||

| مالیات بر ارزش افزوده سی. ان. جی | ۲۷۳ | |||

| هزینه تولید، انتقال و توزیع، فروش و خرید برق از نیروگاه های خصوصی | ۲۱,۲۳۲ | |||

| واردات برق | ۵۴۶ | |||

| هزینه تولید، انتقال، توزیع و فروش آب | ۲،۲۱۶ | |||

| مصارف هدفمندی | ||||

| پرداخت یارانه نقدی و غیرنقدی خانوارها | ۳۰،۰۰۰ | |||

| کاهش فقر مطلق خانوارهای هدف از طریق افزایش پرداخت به خانوارهایی که درآمد آن ها کمتر از خط حمایتی کمیته امداد خمینی و سازمان بهزیستی می باشد. | ۷,۰۰۰ | |||

| ماده (۴۶) قانون الحاق موضوع کاهش هزینه های مستقیم سلامت مردم به خدمات بهداشتی و درمانی، پوشش دارو، درمان بیماران خاص و صعب العلاح، هزینه های تحمل ناپذیر درمان | ۳,۷۰۰ | |||

| یارانه نان و خرید تضمینی گندم | ۳,۳۰۰ | |||

| جمع | ۹۸،۸۳۴ | جمع | ۹۸،۸۳۴ | |

دولت در سال ۱۳۹۷ به تدریج تنها ۳ دهک بالای درآمدی را از دریافت یارانه حذف خواهد کرد.

لازم به ذکر است که منابع اختصاص یافته برای این طرح در سالهای گذشته ۴۱،۰۰۰ میلیارد تومان بوده است و با اصلاح این طرح، منابع عمومی اختصاص یافته به این طرح که معادل ۴،۰۰۰ میلیارد تومان بوده است به بودجه عمومی بازخواهد گشت.

در آبان ماه ۷۶،۳۱۷،۵۹۳ نفر یارانه دریافت کردند و شیب دریافت یارانه صعودی است. در هشت ماهه سال ۱۳۹۶ نیز منابع حاصل از اجرای قانون هدفمندی یارانه ها ۳۱،۴۷۲ میلیارد تومان و مصارف این قانون نیز ۳۱،۸۷۵ میلیارد تومان بوده است که در این بین پرداخت نفدی و غیر نقدی به خانوارها به رقم ۳۰،۵۶۱ میلیارد تومان و بخش بهداشت و سلامت ۸۶۵ میلیارد تومان و حمایت از تولید ۴۴۸ میلیارد تومان هزینه داشته است.

ب این تفاسیر در حال حاضر شاهد کسری دولت در واریز یارانه ها هستیم و مصارف از منابع پیشی گرفته است و با عنایت به رشد جمعیت دریافت کننده یارانه، به نظر می رسد منابع پیش بینی شده در سال جاری برای پرداخت یارانه ها کافی نباشد و دولت مجبور به تامین منابع از سایر منابع درآمدی خواهد شد که کسری بودجه را در پی خواهد داشت.

منابع مختص به طرح تحول سلامت قابل مقایسه با تعهدات ناشی از اجرای این طرح نیست و قابلیت پاسخگویی هزینههای طرح را ندارد.

۱-۱-۲- اثر افزایش قیمت بنزین در کشور

مصرف روزانه بنزین: ۸۲ میلیون لیتر و مصرف روزانه گازوئیل ۶۸ میلیون لیتر است.

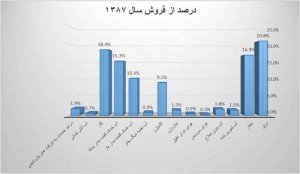

افزایش قیمت بنزین و گازوئیل بر بخشهای زیر بیشترین تأثیر را می گذارد:

| درصد افزایش شاخص قیمت تولیدکننده | درصد افزایش شاخص قیمت مصرف کننده | |

| حملونقل | ۷٫۵% | ۷٫۶% |

| ساختمان | ۲٫۷% | ۲٫۷% |

| کشاورزی | ۲٫۶% | ۲٫۶% |

| عمده فروشی، خرده فروشی، تعمیر وسایل نقلیه و کالاها | ۲٫۵% | ۲٫۵% |

| صنعت | ۱٫۵% | ۱٫۶% |

| سایر معادن | ۱٫۴% | – |

| سایر خدمات | ۱٫۴% | ۱٫۳% |

| نفت خام و گاز طبیعی | ۰٫۴% | – |

| میانگین کل اقتصاد | ۲٫۵% | ۲٫۸% |

این مسئله حاکی از آن است که افزایش قیمت موجب رشد قیمت های مصرف کننده خواهد شد و در بخش مسکن و کشاورزی بیشترین تاثیر را خواهد داشت و به رشد هزینه های این دو بخش منجر خواهد شد.

۱-۲- طرحهای تملک داراییهای سرمایهای- بررسی بودجه سال ۹۷

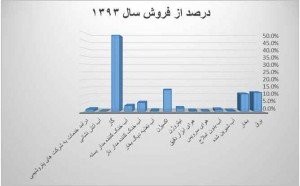

طرحهای تملک داراییهای سرمایهای در لایحه بودجه ۶۰٫۴ هزا میلیارد تومان است که نسبت به قانون بودجه سال ۱۱۳۹۶ حدود ۱۵% کاهش را نشان میدهد. البته با توجه به عدم تحقق این بودجه در سالهای گذشته، این کاهش اثر خاصی بر پروژههای عمرانی نخواهد داشت.

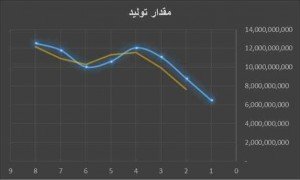

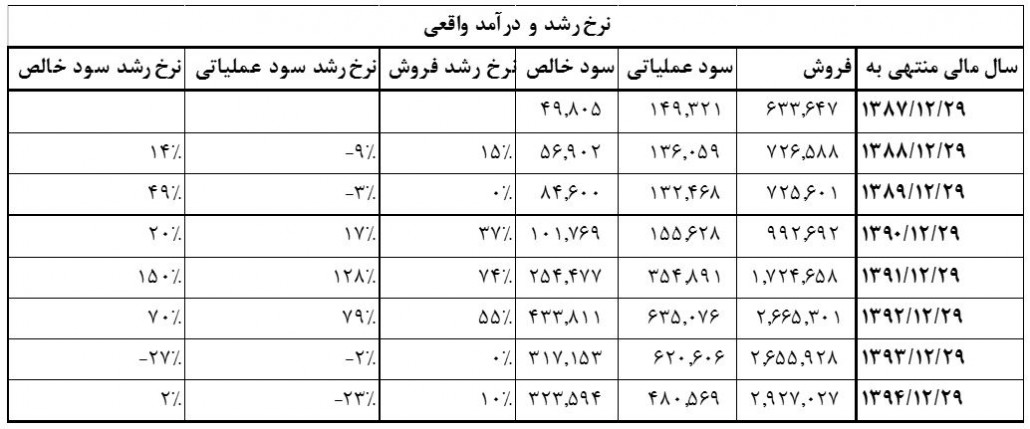

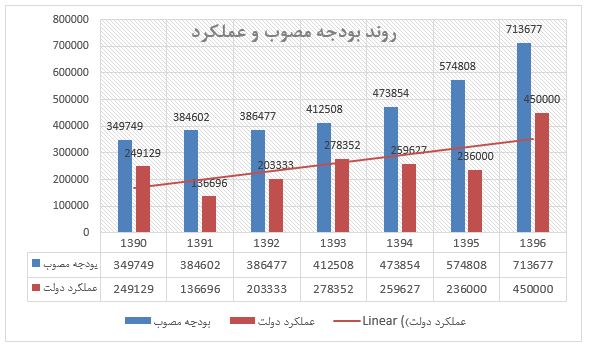

بهصورت میانگین در ۲۱ سال اخیر تنها ۶۷ درصد از اعتبارات طرحهای تملک داراییهای سرمایهای محقق شده است. در نمودار زیر روند تحقق این بودجه نمایش دادهشده است:

تحقق بودجه ی دولت و مقایسه با عملکرد واقعی دولت

همانطور که مشاهده میشود در طول دوره ی ریاست جمهوری دکتر روحانی میانگین تحقق بودجهی عمرانی ۵۶٫۴% بوده است.

بخشی از این بودجه معادل ۱۹٫۴ هزار میلیارد تومان بهمنظور ۲۶۰۸ طرح در نظر گرفتهشده است. در بخش مشارکت بخش عمومی-خصوصی تعداد ۴۴۶ طرح با اعتبار ۳۶ هزار میلیارد تومان درج شده است که از بین ۴۴۶ طرح، ۳۱ طرح جدید هست و در بودجه سالهای قبل وجود نداشته است که اعتباری ۱۸۰۰ میلیارد تومانی برای آن در نظر گرفتهشده است. تعدادی از طرحهایی که در لایحه بودجه ۹۶ قرار داشته اند برای سال ۹۷ از لایحه حذف شه باند. ۱۱٫۹۲% از منابع مورد نیاز برای طرحهای مشارکت بخش عمومی-خصوصی آورده ی دولت و از محل منابع دولتی معادل ۴،۳۰۰ میلیارد تومان تأمین میشود.

مبلغ ۲۶ هزار میلیارد تومان از این بودجه از محل فروش اوراق اسلامی تأمین اعتبار خواهد شد.

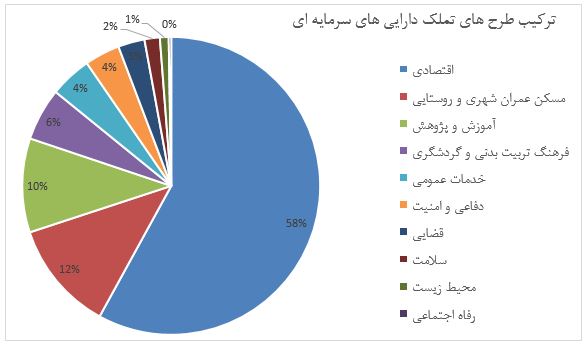

ترکیب طرحهای تملک داراییهای سرمایهای به شرح زیر است:

ترکیب طرح های تملک دارایی های سرمایه ای در بودجه ۹۷- بررسی بودجه عمرانی

طرحهای تملک داراییهای سرمایهای به دو بخش اجرا توسط دولت و اجرا بهصورت مشارکت عمومی-خصوصی تقسیم میشوند. در بخش دولتی هیچ طرح جدیدی در سال ۱۳۹۷ شروع نمیشود.. بخشی از پروژههای طرحهای عمرانی عمومی-خصوصی به واحد بخار نیروگاه های گازی و نیروگاه های آبی و غیره مرتبط میشود که برای مپنا با نماد “رمپنا” اتفاق مثبتی خواهد بود. در سایر پروژههای این بخش فارغ از پروژههای ریلی و جادهای، جذابیت سرمایهگذاری قابلتوجهی مشاهده نشد.

یکی از بخشهای مغفول طرحهای تملک داراییهای سرمایهای، بی توجهی به خط لوله اتیلن غرب و لوله انتقال گاز اتیلن مرکزی هست و به آن اعتبار قابلتوجهی تخصیص داده نمیشود. تاخیر در راهاندازی این پروژه بر شرکتهای پتروشیمی غرب کشور تأثیر بسزایی خواهد داشت. بودجه خط لوله اتیلن غرب برای سال ۱۳۹۶ برابر با ۴۶٫۴ میلیارد تومان بوده است و در سال ۱۳۹۷ با ۴۹٫۱% کاهش به ۲۳٫۶ میلیارد تومان رسیده است و پیشبینی میشود ۳۸۲ میلیارد تومان برای تکمیل این خطوط نیاز باشد. خط لوله اتیلن مرکزی نیز در سال ۱۳۹۷ بودجه ای ۹۰۰ میلیون تومانی دارد!

سقف فاینانس برای سال جاری ۳۰ میلیارد دلار در نظر گرفتهشده است که البته در این مبلغ، باقیماندهی سالهای قبل نیز محاسبه میشود. در بودجهی سال گذشته این مبلغ ۵۰ میلیارد دلار پیشنهاد شده بود.

کاهش سقف فاینانس نسبت به سال گذشته میتواند حاکی از احتمال بروز مشکلات برای تأمین ارزی کشور در سال ۹۷ باشد.

منابع قانون حمایت از شرکتها و مؤسسات دانشبنیان و تجاریسازی به مبلغ ۲۰۰ میلیون دلار بابت حمایت از شرکتهای دانشبنیان و خصوصی و تعاونی اختصاص مییابد. این رقم نسبت به سال گذشته تغییری نداشته است و شرکتهای بازار سرمایه نیز از آن تأثیری نمیپذیرند و منابع به شرکتهای خصوصی و تعاونی اختصاص مییابد.

بهمنظور ساخت جاده و فرودگاه و غیره همچون سال ۱۳۹۶ میتوان از منابع صندوق توسعه ارزی سپردهشده در بانکها استفاده کرد و از محل اخذ عوارض و ساخت و اجارهی مجتمعهای بینراهی کسب درآمد نمود.

بهمنظور پیشبرد برنامه ششم، برداشت از ورود سال ۱۳۹۷ صندوق توسعه ملی (بازگشت منابع صندوق) در موارد زیر صرف میشود:

| لایحه | مصوبه کمیسیون تلفیق | درصد تغییر در کمیسیون نسبت به بودجه | ||

| عنوان | مبلغ (میلیون دلار) | عنوان | مبلغ (میلیون دلار) | |

| طرح های آبیاری تحت فشار، کم فشار | ۳۰۰ | آبیاری تحت فشار | ۲۵۰ | ۱۶٫۷% کاهش |

| طرح های آبرسانی روستایی | ۳۰۰ | آبرسانی به روستا | ۲۰۰ | ۳۳٫۳% کاهش |

| سازمان صدا و سیما | ۱۰۰ | صدا و سیما | ۱۵۰ | ۵۰% افزایش |

| تقویت بنیه دفاعی | ۱۳۰۰ | بنیه دفاعی | ۲۵۰۰ | ۹۲% افزایش |

| مقابله با ریزگردها در کشور و رفع مشکل برق خوزستان | ۱۵۰ | مقابله با ریزگردها | ۱۵۰ | بدون تغییر |

| توسعه مکران | ۱۰۰ | تسهیلات سیستان | ۳۵۰ | ۲۵۰% افزایش |

| بهبود محیط زیست، آبخیز داری، ساماندهی پسماندهای کشور | ۲۰۰۰ | آبخیزداری | ۲۰۰ | ۹۰% کاهش |

| کمک به ساماندهی بافت فرسوده و بازسازی مناطق زلزه زده | ۱۰۰ | بازسازی مناطق زلزله زده | ۱۰۰ | بدون تغییر |

| حمل و نقل ریلی | ۳۵۰ | – | – | حذف در کمیسیون |

| کمک به تسویه بدهی پاداش پایان خدمت بازنشستگان وزارت آموزش و پرورش | ۱۰۰۶ | – | – | حذف در کمیسیون |

| ساماندهی حمل و نقل عمومی | ۱۰۰ | – | – | حذف در کمیسیون |

| – | – | واکسن پنوموکوک (سینه پهلو) و روتا ویروس (عفونت کودکان) | ۱۰۰ | اضافه در کمیسیون |

| – | – | پژوهش و فناوری | اضافه در کمیسیون | |

| جمع | ۵٫۸ میلیارد دلار | جمع | ۴ میلیارد دلار | ۳۶% کاهش |

این منابع تحت نظر بانک مرکزی به ریال تبدیل میشود. جمع منابع برابر با ۴ میلیارد دلار یا ۱۴،۰۰۰ میلیارد تومان هست.

استفاده از صندوق توسعه ی ملی از ۵٫۸ میلیارد دلار در بودجه ی دولت به ۴ میلیارد دلار در کمیسیون تلفیق کاهش یافته است.

با توجه به بحران قابل توجه آب در کشور طرح های آبیاری و آبخیز داری و غیره کاهش اعتبار داشته و از آن سو در اقدامی تامل برانگیز شاهد رشد پرداختی به صداوسیما هستیم!

بودجه ی توسعه ی مکران و بودجه ی بخش دفاعی نیز با رشد برآورد شده اند که اقدام مثبتی از سوی کمیسیون تلفیق خواهد بود.

منابع مصرفشده در جدول بالا، عملاً از اختیار صندوق خارج خواهد شد و عملاً از کارکرد صندوق توسعه ملی به نظر خارج است. پرداختی سازمان صداوسیما مطمئناً بازگشت منابعی برای صندوق نخواهد داشت.

رفع مشکل برق خوزستان میتواند منجر به رشد درآمد شرکتهای تولیدکننده سوییچ، ترانسفورماتور و پستهای برق بشود. البته بودجه ریز گرد و مشکل برق ۵۲۵ میلیارد تومان هست و قابلتوجه نیست. از نیازهای این استان استفاده از GIS هست. در بین شرکتهای داخلی هنوز شرکتی قادر به تولید این پستها نیست و پارس سوییچ نیز طرح توسعهاش متوقف است.

در بخش ریلی نیز اعتباری ۱،۲۲۵ میلیارد تومانی در نظر گرفتهشده است که میتواند موجب رشد پروژههای شرکت بالاس بشود. همچنین حمایت دولت از این بخش به توسعهی شرکتهای توریل، حملونقل ریل سیر، ریل سیر کوثر، ریلی پارسیان و غیره خواهد انجامید.

بودجهی توسعه مکران نیز برابر با سازمان صداوسیما هست که از اهمیت پایین توسعهی مکران حکایت دارد. دولت برای توسعهی مکران عمدتاً دل به سرمایهی خارجی سپرده است و تخصیص این بودجه میتواند در توسعهی این بخش مؤثر بوده و در سالهای آتی با توسعهی بندرها، این بخش از کشور، رشد مناسبی داشته باشد. همچنین بهمنظور تکمیل طرح انتقال آب کشاورزی به ۴۶ هزار هکتار از اراضی سیستان نیز ۳۵۰ میلیون دلار به این بخش اختصاص دادهشده است. ازین رو یکی از پتانسیلهای آتی کشور را میتوان در این بخش یافت، البته تنها بر روی کاغذ!

استان اردبیل به خطوط ریلی متصل خواهد شد و برای سال ۱۳۹۷ مبلغ ۱۰۵ میلیارد تومان اعتبار در نظر گرفتهشده است. طرح اتصال چابهار به خطوط ریلی نیز در طرحهای مشارکت عمومی-خصوصی پیشنهاد شده است که میتواند کریدور حملونقل مناسبی برای کشور باشد.

دولت اجازه دارد مابه التفاوت قیمت تکلیفی و قیمت تمام شده ی فروش هر متر مکعب آب را با بدهی طرح های تملک دارایی های سرمایه ای به بهره برداری رسیده بخش آب تسویه نماید.

۱-بررسی قوانین بودجه ۱۳۹۷

شرکتهای بیمه مکلفاند که مبلغ ۲۷۵ میلیارد تومان از اصل حق بیمه شخص ثالث را به مبنای سهم هر یک دریافت به حساب خزانهداری واریز کند. کل حق بیمه عاید شده در سال ۱۳۹۵ برابر با ۸،۰۶۸ میلیارد تومان بوده است که البته در سال ۱۳۹۷ رقم بالاتر از این خواهد بود. به هر صورت این مبلغ کمتر از ۳ درصد حق بیمهی این بخش هست که با توجه به سودآوری پایین این رشته، رقم قابلتوجهی است.

سهام و داراییهای متعلق به صندوق بازنشستگی کارکنان فولاد که کنترلی یا زیان ده و کم بازده باشد توسط وزارت اقتصاد در قالب اصل ۴۴ فروخته شود و منابع در اختیار صندوق قرار گیرد. این صندوق ظرف مدت سه سال به وزارت تعاون، کار و رفاه اجتماعی منتقل خواهد شد. تعهدات صندوق هم تهاتر و تسویه خواهد شد ( ناشی از خرید سهام غیر مدیریتی)

با این تفاسیر سهام شرکتهای زیر که کنترلی، زیان ده یا کم بازده باشد، در سال ۹۷ فروخته خواهد شد:

| ردیف | نام شرکت | درصد سهام |

| ۱ | خدمات عمومی فولاد | ۹۹٫۷۳% |

| ۲ | توسعه مرآت کیش | ۱۰۰% |

| ۳ | معادن اسفندقه | ۵۰٫۹۳% |

| ۴ | صنعتی فرو کروم بافت | ۵۱% |

| ۵ | فن آوران صندوق بازنشستگی | ۸۹٫۸% |

| ۶ | سی ولکس کالا | ۳۰% |

| ۷ | صندوق سرمایه گذاری مشترک حافظ | ۱۷٫۵% |

| ۸ | خدمات بیمه ای حامی اعتماد آینده | ۱۷٫۵% |

| ۹ | سلامت بهداشت و درمان صنعت و معدن نوین | ۱۰۰% |

| ۱۰ | دخانیات ایران | ۵۵% |

| ۱۱ | سنگ آهن مرکزی ایران | ۶۷٫۹۲% |

| ۱۲ | ذغالسنگ کرمان | ۱۰۰% |

| ۱۳ | ذغالسنگ پرورده طبس | ۱۰۰% |

| ۱۴ | فرآورده های نسوز آذر | ۱۵٫۸% |

| ۱۵ | آلمینیوم ایران | ۱۹٫۵۴% |

| ۱۶ | فولاد خراسان | ۱۷٫۲۹% |

| ۱۷ | فولاد آلیاژی ایران | ۲۰٫۰۸% |

| ۱۸ | ذوب آهن اصفهان | ۱۷% |

| ۱۹ | سایپا | ۱۷٫۵% |

| ۲۰ | بانک سامان | ۵% |

| ۲۱ | سرمایه گذاری توسعه معادن و فلزات | ۲۹٫۵۸% |

با این تفاسیر در بررسی و خرید و فروش سهام شرکت های بالا، باید احتمال فروش صندوق فولاد را نیز در نظر گرفت.

تأمین کسری دیه محکومان معسر با تصویب هیئت تامین خسارتهای بدنی بدون تغییر نسبت به سال ۹۶ به مبلغ ۳۵۰ میلیارد تومان

فروش خدمت سربازی به مبلغ ۱۳۵۰ میلیارد تومان

تنگنای مالی دولت افزایشیافته است و دستگاهها (بهغیراز زیر نظر رهبری) مجازند از محل فروش اموال غیرمنقول مازاد نسبت به بازخرید کارکنان مازاد رسمی و غیررسمی و پرداخت پاداش پایان خدمت به افراد اقدام کنند. این مسئله موجب افزایش عرضهی ملک به بازار خواهد شد.

هلالاحمر ۵۰۰ میلیارد تومان که ۴۰% صرف خرید بالگرد میشود و ۶۰ درصد تملک داراییهای سرمایهای.

پرداخت یارانه تنها ۲۳ هزار میلیارد تومان و ۳۷۰۰ میلیارد تومان بخش سلامت و ۷۰۰۰ میلیارد تومان بهزیستی و کمیته امداد و ۳۳۰۰ میلیارد تومان یارانه نان و خرید تضمینی گندم. عملاً یارانهها از طریق نهادهای حمایتی پرداخت خواهد شد.

توانیر از محل مطالبات خود از شرکتهای توزیع در افزایش سرمایهای شرکتها، مشارکت داشته و سپس وزارت اقتصاد بر مبنای اصل ۴۴ سهام مازاد بر ۴۹ درصد توانیر در شرکتهای توزیع نیروی برق را تا حداکثر ۲۵ هزار میلیارد تومان به بخش غیردولتی (اولویت شهرداری) در قبال مطالبات آنها از دولت یا آورده نقدی واگذار کند. با این تفاسیر بخش توزیع هم خصوصیسازی خواهد شد و میتوان به صادرات برق هم امیدوار بود.

شرکتهای تولیدکنندهی برق که مطالبات قابلتوجهی دارند میتوانند در بخش توزیع هم سهامدار شوند.

وزارتخانههای تعاون و ارتباطات و دستگاههای وابسته به آنها میتوانند ۵۰۰ میلیارد تومان از اموال غیرمنقول را به فروش برسانند تا صرف افزایش سرمایه بانک توسعه تعاون و پستبانک بشود.

با این تفاسیر در سال ۱۳۹۷ افزایش سرمایهی پستبانک را خواهیم داشت و احتمالاً بخشی از معاملات درونگروهی این شرکتها برای انجام افزایش سرمایه.

با هدف ترغیب سرمایه گذاری بخش خصوصی در تاسیسات تبدیل پسماند به اننرژی دولت مکلف به تامین سوخت کمکی گاز مورد نیاز با قیمت نیروگاه های حرارتی بوده و برق تولیدی این نیروگاه ها مشمول خرید تضمینی برق تجدید پذیر خواهد شد.

به کلیه کالاهای وارداتی که مشابه داخلی داشته باشند، حداکثر یک درصد میانگین به نرخ تعرفه موثر آن ها اضافه خواهد شد. همچنین گمرک موظف است پس از تایید اسناد مربوطه، نسبت به بازگشت حقوق ورودی مواد و قطعات وارداتی که در کالاهای صادراتی مورد استفاده قرار گرفته است ظرف مدت ۱۵ روز اقدام نماید.

وزارت صنعت نیز موظف است تا پایان خرداد ۱۳۹۷ نسبت به شناسایی کالاهای مصرفی عمده وارداتی و قاچاق دارای مزیت تولید داخل و برنامه ریزی برای افزایش سهم تولید داخل آن ها اقدام نماید. اجازه فروش محصولات خارجی و هخدمات پس از فروش آن ها تنها مشروط به مشکارکت حداکثری در تولید داخل است و در غیر این صورت مشمول احکام کالای قااجاق خواهد بود.

نکته ی مهم در این خصوص احتمال تاثیر مثبت این قانون بر برخی از صنایع داخلی نظیر لوازم خانگی می باشد.

به عوارض گمرکی و سود بازرگانی واردات لوازم آرایشی ۱۰ % اضافه می شود.

دولت از معادن و صنایع معدنی علواه بر عوارض آلایندگی تا یک درصد از فروش مواد و فرآورده های معدنی را دریافت کند.

۱-۱- تجدید ارزیابی دارایی ها در بودجه سال ۹۷ دولت

نکته ی مهم در خصوص تجدید ارزیابی دارایی های شرکت ها و انتقال به سرمایه ی آن ها:

افزایش سرمایه ی شرکت ها از محل تجدید ارزیابی دارایی ها تنها در صورتی مجاز خواهد بود که:

- شرکت باید بر اساس صورت های مالی سال ۱۳۹۶ مشمول ماده ۱۴۱ شده باشد.

- با انجام افزایش سرمایه از شمول ماده ۱۴۱ خارج بشوند.

۱-۲- مصوبه مهم بانک ها- بررسی بودجه ۹۷

به منظور تشویق تولید کنندگان و تسویه مطالبات بانک ها و موسسات چنانچه مشتریان بدهی معوق خود را که تا پایان ۱۳۹۶ سررسید شده باشد از تاریخ سررسید تا پایان شهریور ۱۳۹۷ تسویه نمایند، بانک ها و موسسات مالی و اعتباری مکلف هستند اصل و سود خود را مطابق قرارداد اولیه و بدون احتساب جریمه دریافت و تسویه نمایند.

این خبر خوبی برای بانک ها نخواهد بود و هم اکنون بخش قابل توجهی از سود سیستم بانکی ناشی از وجه التزام دریافتی از اشخاص و شرکت ها می باشد.

بانک ها مکلف هستند نسبت به پذیرش اسناد خزانه به عنوان ضمانت تسهیلات پرداختی به پیمانکاران مجری طرح های عمرانی اقدام نمایند.

در صورت پرداخت جریمه های رانندگی توسط مالکان خودرو تا پایان آذرماه ۱۳۹۷، جریمه دیرگرد ناشی از عدم پرداخت تا پایان سال ۱۳۹۶ بخشیده می شود.

عوارض خروج از کشور زائران عتبات مانند سال ۱۳۹۶ اخذ خواهد شد. و زائران اربعین از سوم مهر ماه ۱۳۹۷ تا بیست و وم آبان ماه ۱۳۹۷ از مرزهای زمینی به مقصد کشور عراق از پرداخت عوارض خروج معاف می باشند.

تسهیلات قرض الحسنه هر یک از زوجین در سال ۱۳۹۷ برابر با ۱۵ میلیون تومان با دوره یازپرداخت ۵۰ ساله خواهد بود.

سهم صندوق توسعه ملی ۳۲% تعیینشده درحالیکه سال پیش ۳۰% بود. همانند سال گذشته دولت موظف است ۱۴٫۵% از این مبالغ را به شرکت ملی نفت ایران از کل صادرات نفت و میعانات گازی (معاف از تقسیم سود سهام دولت) و ۳% به مناطق نفتخیز، گاز خیز و کمتر توسعهیافته (حداکثر ۵،۰۸۰ میلیارد تومان) تخصیص نماید.

سقف منابع حاصل از صادرات نفت، میعانات گازی و خالص صادرات گاز ۹۵،۹۳۱ میلیارد تومان و اگر صادرات کمتر از ۱۰۱،۰۱۱ میلیارد تومان باشد از محل ۵۰% از منابع حساب ذخیره ارزی برای تأمین مابهالتفاوت جبران نماید.

شرکت ملی گاز علاوه بر ماده ۶۵ قانون الحاق برخی به قانون تنظیم بخشی از مقررات مالی دولت باید نسبت به بازسازی خطوط لوله گازرسانی به شهرها و روستاها و اصلاح سیستم اندازهگیری به سامانه اندازهگیری هوشمند از محل عوارض موضوع بند مذکور اقدام کند.

مادهی ۶۵: دولت علاوه بر دریافت نرخ گاز به ازای مصرف هر مترمکعب گاز طبیعی ۱۰% از بهای گاز مصرفی را بهعنوان عوارض از مشترکان دریافت کند(بهغیراز خوراک پتروشیمی)، ۸۰% از این وجوه صرف احداث تأسیسات و خطوط لوله به مناطق کمتر برخوردار و ۲۰% به تأمین و استانداردسازی مدارس

- شرکتهای تولیدکنندهی لوله نظیر شرکت فلوله، شرکت سپنتا و شرکتهایی ازین دست میتوانند از این مصوبه تأثیر مثبت بپذیرند. همچنین نرخ گاز سوخت پتروشیمیها، شرکتهای تولیدکنندهی شیشه، شرکتهای فولادی و سیمانی نیز افزایش خواهد یافت و با توجه به سهم قابلتوجه هزینهی گاز در هزینهی سربار این شرکتها، این مصوبه اثر منفی بر آنها خواهد داشت.

۲-برنامه ششم توسعه و بودجه ی دولت در سال ۹۷

در این بخش به قوانین مهم در برنامه ی ششم توسعه پرداخته شده است.

به وزارت نیرو اجازه داده میشود که میانگین قیمت فروش داخلی برق را سالانه حداقل ۲۵% افزایش دهد که تا پایان برنامه ششم معادل بهای تمامشدهی آن باشد و تا زمانی که قیمت برق پایینتر از قیمت تمامشده باشد، دولت مکلف به پرداخت مابهالتفاوت به توانیر هست .

از ابتدای برنامه ششم توسعه، اعمال تعرفههای یارانهای صرفاً برای مصارف کشاورزی و خانگی کمتر از الگوی مصرف، مجاز است.

دولت مکلف است در قبال مطالبات نسبت به انتشار اوراق خزانه ۳ ساله اقدام نماید. این اسناد بهعنوان ضمانت در مناقصه، مالیات و اقساط واگذاریهای موردقبول میباشند.

وزارت نیرو مکلف است اعطای مجوز احداث نیروگاه حرارتی با ظرفیت بیشتر از ۱۰۰ مگاوات را منوط به احداث معادل ۳% از ظرفیت اسمی از منابع تجدید پذیر منوط نماید.

بر مبنای ماده (۷) قانون برنامه ششم توسعه، سقف استفاده از ممنابع نفتی در سالهای برنامه ششم تعیینشده و در سال ۱۳۹۷ باید حداکثر ۱۰۷٫۳ هزار ملیارد تومان باشد و در صورت تحقق بیشتر به حساب ذخیره ارزی وریز شود. البته در صورتی که منابع دولت از محل منابع حاصل از صادرات نفت خام کمتر از ۱۰۱ هزار میلیارد تومان بشود، دولت میتواند مابهالتفاوت را از حساب ذخیره ارزی برداشت کند.

نسبت بدهی دولت و شرکتهای دولتی به تولید ناخالص داخلی (GDP) در سطح حداکثر ۴۰% باید باشد.

در برنامه ششم توسعه منابع و مصارف دولت برآورد و در برخی موارد محدود شدهاند. در زیر چند نسبت مهم از قانون برنامه ششم توسعه و تفاوت آن با بودجهی دولت آورده شده است:

| عنوان شاخص | قانون برنامه ششم توسعه | بودجه سال ۱۳۹۷ | انحراف بودجه از برنامه ششم |

| نسبت درآمد به هزینه (درصد) | ۷۸٫۰% | ۷۰٫۰% | -۸٫۰% |

| نسبت مالیات به تولید ناخالص داخلی (درصد) | ۸٫۰% | ۷٫۴% | -۰٫۶% |

| نسبت تراز غیرنفتی به تولید ناخالص داخلی (درصد) | ۵٫۴% | ۵٫۸% | ۰٫۴% |

| نسبت منابع نفتی به کل منابع (درصد) | ۲۷٫۸% | ۲۷٫۴% | -۰٫۴% |

| نسبت درآمدهای مالیاتی به کل منابع (درصد) | ۴۱٫۵% | ۳۵٫۰% | -۶٫۵% |

| نسبت اعتبارات هزینه ای به تولید ناخالص داخلی (درصد) | ۱۴٫۶% | ۱۶٫۰% | ۱٫۴% |

| نسبت اعتبارات هزینه ای به کل مصارف (درصد) | ۷۵٫۰% | ۷۵٫۱% | ۰٫۱% |

| نسبت اعتبارات تملک داراییهای سرمایهای به کل مصارف (درصد) | ۲۰٫۳% | ۱۶٫۴% | -۳٫۹% |

| نسبت اعتبارات تملک داراییهای مالی به کل مصارف (درصد) | ۴٫۷% | ۸٫۵% | -۳٫۸% |

مطابق جدول بالا، دولت تا حدی توانسته است بر مبنای قانون برنامه ششم توسعه بودجه خود را ارائه کند و مواردی نظیر فروش اوراق مالی اسلامی نیز که فراتر از سقف قانون برنامه ششم است در مجلس اصلاح گردیده است.

یکی از مهم ترین قوانین برنامه ی ششم توسعه بند الف ماده ۶ این قانون است که تصریح میکند: “برقراری هرگونهتخفیف، تریجیح یا معافیت مالیاتی جدید طی سالهای اجرای برنامه ممنوع است”.

مطابق برنامه ی پنجم توسعه، مقرر شده بود که راندمان نیروگاه های کشور در پایان این برنامه به ۴۵% برسد که در پایان سال ۹۵ به ۳۷٫۹% رسیده است. از سوی دیگر در برنامه ی ششم توسعه تشویقی برای این منظور دیده نشده است و از این رو توسعهی نیروگاه ها بهصورت معمول انجام خواهد شد. البته تحقیقات مرکز پژوهش های مجلس نشان میدهد که ارائهی سوخت رایگان به نیروگاه ها موجب بهبود مزیت نسبی بین نیروگاه ها نشده است. با واقعی سازی نرخ فروش برق، سوخت رایگان حذف خواهد شد.

مرکز پژوهش های مجلس نیز پیشنهاد داده است که یارانه ی سوخت نیروگاه ها حذف شود و این یارانه به بخش مصرفی داده شود تا شاهد افزایش راندمان نیروگاه ها باشیم.