بهترین سرمایه گذاری در رکود

میلیاردرها در دوران رکود چگونه سرمایه گذاری می کنند و بهترین سرمایه گذاری در رکود چیست ؟

سال ۹۸ اقتصاد کشور درگیر رکود خواهد شد و کسب و کارهای زیادی از این رکود آسیب خواهند دید. بسیاری از افراد با دیدن ناکامی سایرین در بازار حس ناتوانی به آن ها دست خواهد داد و خود را شکست خورده فرض می کنند، مسئله ای که با هوش مالی کاملا در تضاد است.

کسب و کارهای موفقی در رکود شکل می گیرند و بسیاری از کسب و کارهایی که رکود را با موفقیت پشت سر می گذارند در دوران رونق بیشترین رشد را تجربه می کنند. از این پس باید به رکود به چشم فرصت نگاه کرد.

میلیاردرها در طی دوران رکود با فاصله گرفتن از تصمیمات احساسی عموما بازده بهتری نسبت به سایرین کسب می کنند. سرمایه گذارانی مثل وارن بافت در طول ۵۰ سال، سالانه تنها ۲۰% به صورت میانگین بازدهی کسب کرده است، در ایران با این بازدهی نمی توان موفق بود ولی استفاده از تجربیات سرمایه گذاران موفق، در ایران موثر خواهد بود.

یکی از مهم ترین ویژگی های سرمایه گذار موفق، چشم انداز بلندمدت به کسب و کار است و صد البته در هر فصل باید سرمایه گذاری خود را کاملا بررسی کند و تغییرات فضای اقتصاد و کسب و کار را به دقت تحت نظر داشته باشد.

برای این کار ابتدا بهتر است رکود را تعریف کنیم:

رکود چیست؟

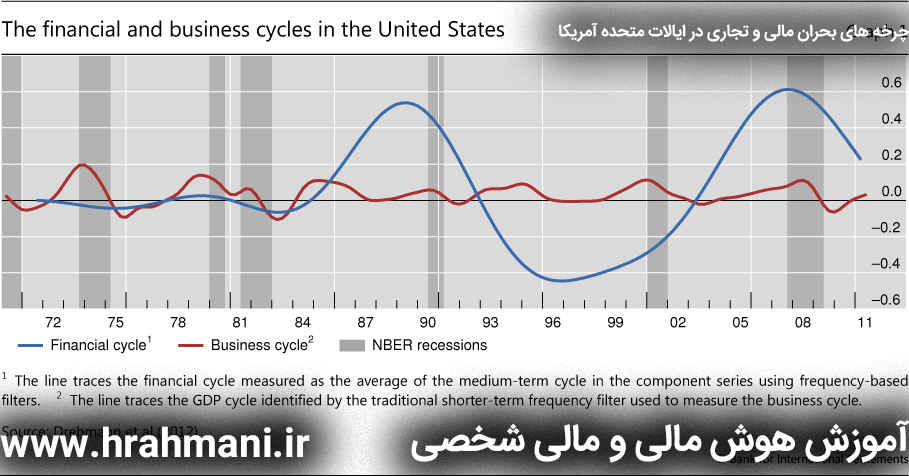

در ادبیات اقتصادی زمانی که رشد اقتصادی کشور در طی سه فصل منفی گزارش شود، اقتصاد آن کشور اصطلاحا درگیر رکود اقتصادی می شود.

برای سرمایه گذاری در دوران رکود به دو روش زیر توجه داشته

باشید:

یک طرح سرمایه گذاری اتوماتیک تنظیم کنید.

شما باید سرمایه گذاری با درآمد خودتان را به صورت یک عادت در بلندمدت شکل دهید. کسانی که با سرمایه گذاری های هر چند کوچک ولی مداوم، ثروت شان را به دست آورده اند اهمیت سرمایه گذاری را بیشتر از بقیه می فهمند. سرمایه گذاری باید مداوم باشد و در همه ی دوره های رونق و رکود ادامه دار باشد.

شما باید یک سیستم اتوماتیک سرمایه گذاری برای خودتان ایجاد کنید و سرمایه گذاری های مناسب را از قبل بررسی کنید تا به محض این که پولی داشتید آن را در صندوق های سرمایه گذاری مشترک ، بورس ، طلا ، سپرده بانکی یا هر جایی که از قبل به آن فکر کرده اید سرمایه گذاری کنید و زمان را از دست ندهید.

شما باید بدانید که دقیقا در کجا سرمایه گذاری کرده اید و چرا در اینجا سرمایه گذاری کرده اید.

برای مثال در سهام یک شرکت که در صنعت پتروشیمی در بخش پلیمر فعالیت می کند و به دلیل احتمال رشد قیمت نفت یا مثلا در بانک ملت به خاطر ریسک کمتر و سود بهتر و غیره.

محدود کردن شکست های مالی

شما باید در هر دوره ی سه ماهه در مورد سرمایه گذاری های تان بررسی مجدد انجام دهید و در صورت لزوم مجددا دارایی های خود را به بخش های مختلف تخصیص بدهید. برای مثال راهبرد سرمایه گذاری شما در سال ۱۳۹۸ متفاوت از سال ۱۳۹۷ خواهد بود.

ضررهای تان را باید محدود کنید و از همه مهم تر همه ی تخم مرغ های تان را در یک سبد نچینید و صد البته نباید هر تخم مرغ را هم در یک سبد گذاشت. تشکیل یک سبد سرمایه گذاری در مسکن، بورس، طلا و ارز یک عملیات تخصصی مالی است و صد البته می توان آن را ساده تر هم پیگیری کرد.

با توجه به هوش اقتصادی خودتان اگر مبلغ سرمایه ی شما کمتر از صد میلیون تومان است، بخشی از آن را به خرید سهام ترجیحا واحدهای صندوق های سرمایه گذاری مشترک، بخشی را به دلار و بخشی را به طلا و باقی مانده را به خرید اوراق مشارکت یا سپرده گذاری در بانک اختصاص دهید و برای نگهداری طلا و دلار نیز از صندوق امانات بانک ها استفاده کنید.

مبالغ بالاتر می توانند گزینه ی مسکن را هم در سبد سرمایه گذاری آینده شان جای بدهند.

بهترین سرمایه گذاری در زمان تورم

به صورت کلی در زمان تورم، اصلی ترین مسئله در سرمایه گذاری و هوش مالی، مواجهه با افت ارزش پول و کاهش قدرت خرید پول می باشد. با این تفاسیر باید برای حفظ ارزش سرمایه اقدام کرد و بررسی سه دهه ی اخیر حاکی از آن است که سپرده ی بانکی راه حل خوبی برای حفظ سرمایه از خطر تورم نیست.

برای این منظور خرید دارایی های واقعی اهمیت وافری خواهد داشت. منظور ما از دارایی های واقعی، خرید مسکن، دلار، طلا، ارز و کالاهایی از این نظیر می باشد. با توجه به اینکه با افزایش تورم، سود برخی از شرکت های بورسی نیز افزایش می یابد از برخی از شرکت های بورسی هم می توان به عنوان سپری در برابر تورم و افزایش سودآوری یاد کرد.

بهترین سرمایه گذاری در زمان تحریم

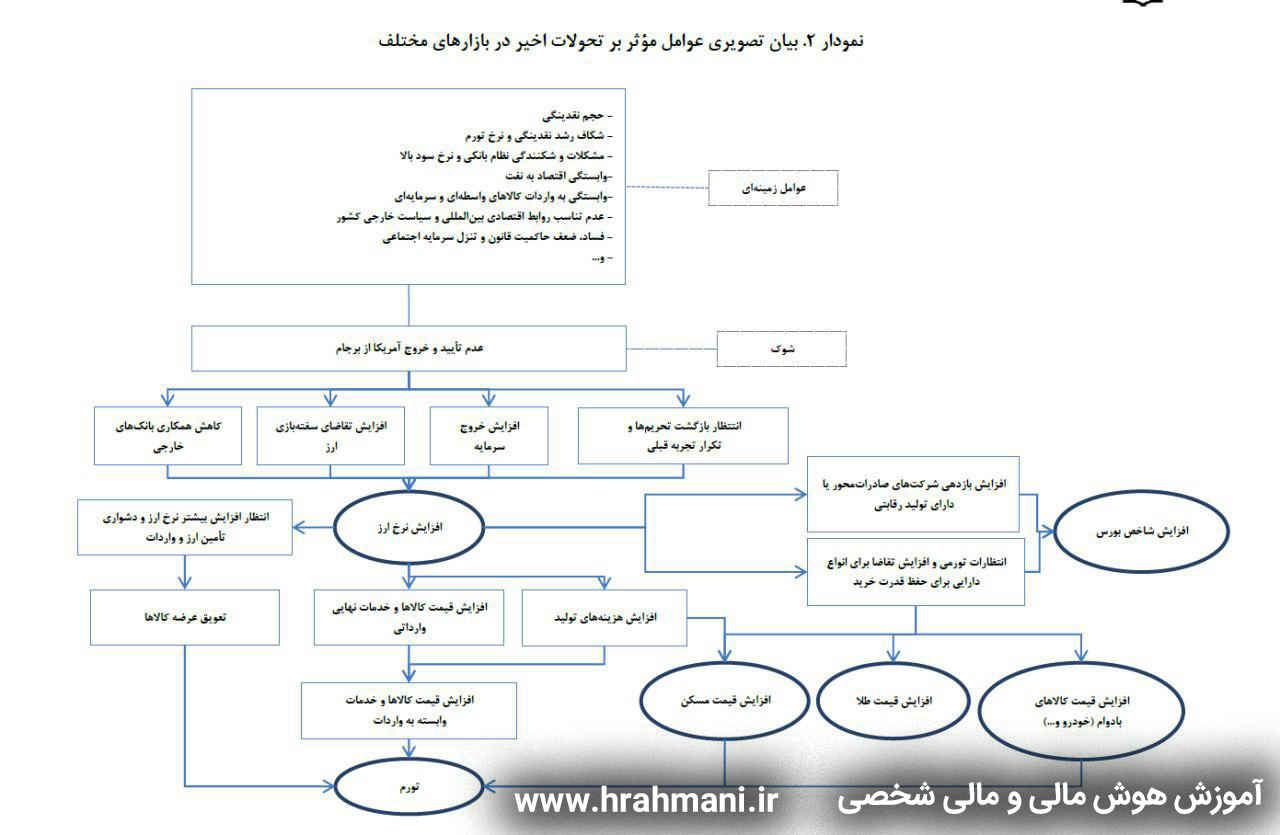

شرایط اقتصاد ما با بسیاری از اقتصادهای دنیا و حتی کشورهای همسایه متفاوت است. در ۱۵ آبان ۱۳۹۷ کشورمان هدف تحریم های اولیه ی ایالات متحده قرار گرفت و مبادلات پولی بانکی و فروش نفت و فولاد و غیره با مشکل مواجه شد و در اردیبهشت ماه سال ۱۳۹۸ نیز تحریم های ثانویه اعمال می شود و فروش نفت کشور افت قابل توجهی خواهد یافت.

از آنجا که نزدیک به نیمی از درآمد کشورمان مستقیما وابسته به نفت است، هرگونه مشکلی در فروش نفت می تواند کشور را با مشکلات بسیاری مواجه کند و اقتصادمان را در تنگنا قرار دهد. تجربه ی سال های ابتدایی دهه ۹۰ شمسی حاکی از رشد تورم و افزایش ارزش دلار بعد از اعمال تحریم ها بود.

با توجه به قیمت نفت در محدوده ی ۶۰ دلار و کاهش فروش نفت ایران به محدوده روزانه یک میلیون بشکه منابع ارزی کشور محدودیت بسیاری خواهد داشت.

بهترین سرمایه گذاری در ایران در سال ۹۸

با توجه به پیش بینی رشد تورم و افزایش قیمت ارز، سرمایه گذاری هایی در اولویت سرمایه گذاری قرار خواهند گرفت که رشد این دو را پوشش داده و از کاهش ارزش سرمایه ی شما جلوگیری و به حفظ کیفیت زندگی شما در سال ۹۸ کمک نمایند.

توصیه ی ما پس انداز و تشکیل یک سبد سرمایه گذاری از طلا، دلار و خرید واحدهای صندوق های سرمایه گذاری مشترکی که عمده ی منابع شان را در شرکت های پتروشیمی، صنعت غذایی و به صورت خلاصه صنایع دلاری متمرکز کرده اند، می باشد.

در خرید طلا نیز اولویت با خرید سکه ی طلا امامی می باشد و در صورتی که این سکه حباب زیادی داشت و در خرید و فروش و تشخیص طلای اصل حرفه ایای هستید، خرید طلای آب شده نیز می تواند در اولویت قرار گیرد.

در سال ۱۳۹۸ اتفاقات بسیاری را شاهد خواهیم بود و اقتصاد ایران تکانه های بسیاری را تحمل خواهد کرد ولی می توان با تشکیل یک پورتفوی سرمایه گذاری با تکیه بر هوش مالی بر مشکلات فائق آمد.

همانطور که در بخش های قبلی نیز به این نکته پرداختیم بهترین سرمایه گذاری در ایران در سال ۹۸ خرید دارایی های فیزیکی است.

بهترین سرمایه گذاری

بهترین سرمایه گذاری را از دو جنبه باید بررسی کرد.

بهترین سرمایه گذاری معنوی و بهترین سرمایه گذاری مادی و این دو مکمل یکدیگر در ساخت زندگی شما هستند. در شرایط فعلی اقتصاد ما بهتر است که با افزایش هوش مالی، تیز حسی خودمان را افزایش بدهیم و از این رو بهترین سرمایه گذاری، سرمایه گذاری بر روی افزایش دانش خود و خانواده خواهد بود.

برای مواجهه با مشکلات احتمالی اقتصادی در سال های آینده باید با تبرهای تیز کرده به دنبال قطع مشکلات اقتصادی رفت. در اولین قدم به شما توصیه می کنیم در دوره ی رایگان آموزش سرمایه گذاری در بورس و آموزش هوش مالی به صورت کاملا رایگان با ثبت ایمیلتان در فرم زیر ثبت نام کنید.

مطالعه ی کتاب های هنر پیشبینی از فیلیپ تتلاک، ثروتمندترین مرد بابل و مجموعه ی سه جلدی هوش کسب و کار ترجمان در قدم اول می تواند مفید واقع شود. سعی می کنیم در مقالات بعدی کتب دیگری هم برای تقویت دانش اقتصادی به شما ارائه دهیم.

بهترین سرمایه گذاری در سال ۹۸

حال به بهترین سرمایه گذاری در سال ۹۸ از دید مادی می پردازیم. همانطور که در بخش های قبل در خصوص پیش بینی رشد تورم و رشد احتمالی نرخ ارز اشاراتی داشتیم از این رو اولویت های سرمایه گذاری در این بخش را مطرح می کنیم.

یکی دیگر از راه های سرمایه گذاری در بازار طلا، خرید واحدهای صندوق سرمایه گذاری طلا است. این صندوق های سرمایه گذاری با منابعی که در اختیارشان می گذارید اقدام به خرید گواهی سپرده ی طلا می نمایند و از این رو بدون اینکه شما با ریسک های نگهداری طلا مواجه شوید با خرید این واحدهای صندوق های طلا از سود و زیان قیمت طلا منتفع خواهید شد.

یک راه دیگر برای سرمایه گذاری در طلا خرید گواهی سپرده سکه طلا است. این اوراق را می توانید از طریق حساب آنلاین بورس خود خریداری کنید و در تاریخ سررسید از خزانه ی بانک مربوطه سکه ی خود را تحویل بگیرید. با توجه به هزینه ی انبارداری پایین در این مدل سرمایه گذاری در طلا، این اوراق هم می تواند جایگزینی برای خرید سکه ی طلا یا طلای آب شده باشد.

بازگشایی حساب سپرده ی ارزی نیز یکی دیگر از راه های سرمایه گذاری در سال ۱۳۹۸ است. البته باید توجه داشت در گذشته، بانک مرکزی در برابر سپرده گذاران ارزی به تعهدات خود عمل نکرده است و به جای تحویل دلار به این سپرده گذاران یا حتی پرداخت نرخ ارز به قیمت روز، با آن ها نرخ دلار را به صورت ریالی و به نرخ مبادله ای تسویه حساب کرده اند.

این مسئله باعث شده است که مردم اعتماد خود را به نهاد بانک مرکزی از دست بدهند لکن با تصویب مجلس شورای اسلامی بانک مرکزی متعهد به پرداخت ارز یا معادل ریالی شده است و لااقل روی کاغذ این ریسک وجود ندارد و می توانید با افتتاح سپرده ی ارزی، علاوه بر حفظ سرمایه، مشکل امنیت و نگاهداری ارز را حل کنید.

بهترین جا برای سرمایه گذاری

به عقیده ی ما بهترین جا برای سرمایه گذاری آنجاست که شما در آن تخصص دارید. تخصص شما ضامن عملکرد مناسب سرمایه گذاری تان خواهد بود و توصیه می کنیم اگر در جایی سرمایه گذاری کردید که در آن تخصص لازم را ندارید، حتما از مشاوران حرفه ای در آن خصوص مشورت بگیرید.

اگر در بازار ارز قصد سرمایه گذاری را دارید، از یک صراف یا فعال بازار ارز در خصوص خرید و فروش ارز اطلاعات کسب کنید و برای خرید صندوق سرمایه گذاری مشترک هم حتما از مدیر صندوق بپرسید که منابع آن ها تا کنون در کجاها سرمایه گذاری شده است و بازدهی ماهانه، سه ماهه و سالانه ی صندوق آن ها چند درصد بوده است.

اگر قصد خرید طلا یا طلای آب شده را دارید حتما از یک فعال در این بازار، غیر از طلا فروشی که قصد خرید طلا از آن را دارید اطلاعات کسب کنید. در خرید مسکن حتما با یکی از نزدیکانی که دقت نظر بالایی دارد مشورت کنید و با او به بازدید منزل انتخابی تان بروید و حتما با یک وکیل در مورد معامله تان مشورت کنید. مطمئنا هزینه ای که صرف این موارد می کنید، ده ها برابر کمتر از هزینه ای خواهد بود که در زمان وقوع مشکل حقوقی و غیره برای تان ایجاد خواهد شد.

تخصص ضامن حفظ سرمایه ی شما خواهد بود.