آربیتراژ چیست

آربیتراژ چیست

به دست آوردن سود، ناشی از اختلاف قیمت در دو بازار مختلف را آربیتراژ مینامند. این اختلاف میتواند ناشی از تفاوت زمانی باشد، یعنی قیمتها در بازار نقد و بازار آتی باهم تفاوت داشته باشد. برای مثال شما یک کالا را در بازار بخرید و همان کالا را برای تحویل در آینده به فروش برسانید. یا اینکه ناشی از مکان باشد، بهاینترتیب که قیمتهای یک نوع کالا در دو بازار مختلف باهم تفاوت داشته باشند.

در بازارهای مختلف، به دلیل یکپارچه شدن بازارهای سراسر دنیا، آربیتراژ نسبت به سالهای قبل تا حدی کنترل شده است ولی همواره فرصتهای آربیتراژی در بازارها در دسترس هستند.

حال برای تشریح موضوع، به بحث بیشتری در این خصوص میپردازیم.

آربیتراژ به زبان ساده

آربیتراژ به زبان ساده یعنی شما کالایی را از جایی به قیمت ارزانتر بخرید و در جای دیگر همان کالا را با همان کیفیت بفروشید. یا اینکه کالایی را در بازار خریداری کنید و آن را در بازار برای تحویل در آینده به فروش برسانید. مثلاً طلا را در بازار تهران خریداری کنید و تعهد بدهید که آن طلا را در روز یا ماههای آتی به قیمت مشخص به فروش برسانید. مثلاً ۳۰ گرم طلا را از قرار هر گرم ۱۳۰ هزار تومان در بازار تهران خریداری کنید و به فرد یا افرادی تعهد بدهید که ۳۰ گرم طلا را از قرار ۱۴۰ هزار تومان در هر گرم برای یک روز یا حتی چند ماه آینده تحویل دهید. این اتفاق در داخل ایران عمدتاً در بازار آتی سکه میافتد.

در اینجا یک دارایی که قیمتش در آینده مشخص است، امروز باقیمتی متفاوت از قیمت آینده معامله میشود.

مثال آربیتراژ

فرض کنید که شما یک تاجر هستید و برای مسافرت به ترکیه مسافرت کردهاید. در ترکیه قیمت هر کیلو مس ۲۴۲ لیره است و قیمت هر لیره نیز ۱۳۰۰ تومان است. پس قیمت هر کیلوگرم مس برابر است با:

۱۳۰۰*۲۴۲=۳۱۶,۰۰۰

با این تفاسیر قیمت هر کیلوگرم مس در ترکیه به ریال برابر با ۳۱۴،۶۰۰ تومان است. ولی آخرین بار که در ایران بودهاید، قیمت هر کیلوگرم مس در بازار ایران ۳۶۰،۰۰۰ تومان بوده است. برای اینکه مطمئن شوید با بازار تهران تماس میگیرید و قیمت مس را میپرسید و مطمئن میشوید قیمت هنوز ۳۶۰ هزار تومان است.

با این تفاسیر پس اگر شما از ترکیه مس را بخرید و در بازار تهران به فروش برسانید، سود خوبی عاید شما خواهد شد. پس برای محاسبهی سود خالص این معامله، هزینهی حقوق گمرکی و هزینهی حملونقل و بیمه و غیره را نیز محاسبه میکنید. فرض میشود که این هزینهها نیز نهایتاً به ازای هر کیلو ۲،۰۰۰ تومان باشد.

با این تفاسیر درصورتیکه شما مس را از ترکیه خریداری کنید و در بازار تهران به فروش برسانید، به ازای هر کیلوگرم سود خالصی به رقم زیر عاید شما خواهد شد:

۳۶۰,۰۰۰-۳۱۴,۶۰۰-۲,۰۰۰=۴۳,۴۰۰

آربیتراژ چیست

با این تفاسیر شما از فروش هر کیلوگرم مس در بازار تهران رقمی معادل ۴۳،۴۰۰ تومان سود کسب خواهید کرد. به این معاملهی شما اصطلاحاً یک معاملهی آربیتراژی گفته میشود که از تفاوت مکان (جغرافیا) پدید آمده بود. اینیک مثال و تعریف از آربیتراژ به زبان ساده بود و در واقعیت این مسئله تفاوتهایی خواهد داشت.

در عمل وقتی یک دارایی در بازارهای مختلف به قیمتهای متفاوتی معامله بشود، اصطلاحاً فرصت آربیتراژی وجود دارد؛ اما یکچیز را نباید فراموش کرد، در آربیتراژ ریسک معامله بسیار پایین است و در عمل نباید ریسکی بابت انتقال کالا و هزینههای پیشبینینشده و غیره متحمل شویم، ازاینرو آربیتراژها عمدتاً الکترونیکی انجام میشوند.

بهصورت کلی انتظار داریم که آربیتراژ تا جایی انجام شود که قیمتها به تعادل برسد و دیگر جذابیتی برای آربیتراژ وجود نداشته باشد. در مثال بالا آربیتراژ تا جایی ادامه خواهد یافت که عرضهی مس در ایران افزایشیافته و قیمت مس در بازار تهران افت پیدا کند و یا خرید از بازار ترکیه آنقدر افزایش پیدا کند که موجب رشد قیمتهای مس بشود. در این حالت بازار مس به سمت تعادل خواهد رفت و فرصت آربیتراژی ناپدید میشود.

در بخشهای بعد، بهتفصیل در خصوص آربیتراژ مثالهای بیشتر و کاربردیتری مطرح خواهیم کرد.

آربیتراژ در بازار آتی سکه

اگر با بازار آتی سکه آشنایی ندارید توصیه میکنم حتماً این مقاله را مطالعه بفرمایید.

حال به آربیتراژ در بازار آتی سکه و مثال واقعی در این خصوص میپردازیم:

در ایران هم آربیتراژ در بازار آتی سکه وجود دارد و البته این آربیتراژ بهصورت زمانی است؛ یعنی شما سکه را در بازار خریداری میکنید و در بازار آتی سکه، سکه را برای ماه یا ماههای آینده به فروش میرسانید.

برای مثال فرض کنید که قیمت سکه در بازار ۱٫۳ میلیون تومان است و در بازار آتی سررسید سه ماه بعد، قیمت فروش سکه ۱٫۶ میلیون تومان معامله میشود. پس این فرصت خوبی است که شما سکه را در بازار خریداری کنید و در بازار آتی سکه، موقعیت فروش بگیرید. در این صورت شما در این معامله به ازای هر سکه ۳۰۰ هزار تومان سود کسب خواهید کرد.

حال به یک موقعیت واقعی در بازار آتی سکه در تاریخ ۳۰ بهمن ۱۳۹۶ بپردازیم:

در حال حاضر (۳۰ بهمن ۱۳۹۶) قیمت هر سکهی پیشفروش تحویل شهریورماه ۱،۴۰۰،۰۰۰ تومان هست که ۱،۰۰۰،۰۰۰ تومان از آن را بهصورت نقدی و مابقی در زمان سررسید باید پرداخت شود.

در بازار آتی سکه نیز قیمت هر سکه بهار آزادی تحویل شهریورماه برابر با ۱،۶۰۰،۰۰۰ تومان هست. پس شما میتوانید با پیشخرید سکه از بانک و گرفتن موقعیت فروش در بازار آتی سکه سررسید شهریور، بدون هیچ ریسک قابل توجهی به ازای هر سکه ۲۰۰،۰۰۰ تومان سود کسب کنید. با این توصیف که شما به میتوانید در بازار آتی سکه با ۲،۲۰۰،۰۰۰ تومان تعداد ۱۰ سکه خریداری کنید. محاسبات به شرح زیر است:

پیشخرید ۱۰ سکه در بانک به ازای هر سکه ۱ میلیون تومان = ۱۰ میلیون تومان

گرفتن پوزیشن فروش در بازار آتی سکه (یک قرارداد ده سکهای) که نیاز به مبلغ ۲،۲۰۰،۰۰۰ تومان هست.

تا اینجا ۱۰ میلیون تومان برای خرید سکه و ۲٫۲ میلیون تومان برای فروش سکه، سرمایهی خود را درگیر کردهایم:

۱۰,۰۰۰,۰۰۰+۲,۲۰۰,۰۰۰=۱۲,۲۰۰,۰۰۰

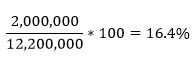

جمعاً ۱۲٫۲ میلیون تومان برای این معامله سرمایهگذاری میکنیم و به ازای هر سکه ۲۰۰،۰۰۰ تومان سود عاید ما خواهد شد. با این تفاسیر سود ما از این معامله برابر است با:

۱۰*۲۰۰,۰۰۰=۲,۰۰۰,۰۰۰

کل سود ما از معامله برابر با ۲ میلیون تومان هست و بازدهی ما در این شش ماه نیز برابر با:

با این تفاسیر بازدهی ما در دورهی ششماهه برابر با ۱۶٫۴% است که بسیار بالاتر از سود بانکی سالانه ۲۰% هست.

ریسک ما در این معامله بسیار پایین است و صرفاً از تفاوت قیمت معامله در سررسید ناشی میشود.

هوش مالی هنر شناسایی فرصتهای سرمایهگذاری است!

آربیتراژ کالا

همانطور که در بخش تعریف آربیتراژ در خصوص معاملهی مس در بازار ترکیه و ایران مثالی زده شد در بازارهای کالایی هم شاهد آربیتراژ کالا هستیم و صدالبته معاملات عمدتاً الکترونیکی هست و عمدتاً به تحویل و خرید کالا هم منجر نمیشود. با یک مثال واقعی از آربیتراژ مس به این بخش میپردازیم.

قیمت مس در حال حاضر (دوشنبه ۳۰ بهمن ۱۳۹۶) در بورس LME لندن به ازای هر تن ۷۰۸۸ دلار هست. در بورس کالای چین نیز قیمت هر تن مس در حال حاضر برابر با ۸،۲۵۷ دلار هست. با این تفاسیر اگر میتوانیم مس را در بازار لندن بخریم و در بازار پکن به فروش برسانیم. برای این کار باید به هزینه پرمیوم و غیره (شامل حملونقل و بیمه و …) توجه داشته باشیم.

آربیتراژ تنها زمانی اتفاق میافتد که برای این معامله جذابیت قیمتی وجود داشته باشد. در حال حاضر عمدتاً آربیتراژها کاملاً الکترونیکی هست. تاجران یا معامله گران در بازار لندن میخرند و در بازار پکن معاملهی فروش میبندند و این کار آنقدر انجام میشود تا بازار به تعادل برسد. صدالبته این قراردادها کمتر به تحویل منجر میشود و محاسبات آربیتراژ روی کاغذ خواهد بود.

با این تفاسیر آربیتراژ در بازارهای کالایی نیز رونق قابل توجهی دارد و صدالبته فرصت برای سرمایهگذاران همیشه فراهم میشود.

آربیتراژ در فارکس

آربیتراژ در فارکس نیز همانند مثالهای بالا اتفاق میافتد. در این بازار عمدتا اوراق قرضهی آمریکایی و اروپایی مورد توجه آربیتراژگران قرار میگیرد و آنها از پویایی بالای بازار ایالات متحده و نوسانات و پویایی کم برخی از بازارهای اروپایی نظیر ایتالیا و غیره استفاده کرده و اقدام به آربیتراژ اوراق قرضهی اروپایی و آمریکایی مینمایند.

آربیتراژ در فارکس

مثال از آربیتراژ در فارکس را میتوان به فروش اوراق قرضهی آمریکا و خرید اوراق قرضه ی اسپانیا.

در بازار سهام بین الملل نیز فرصت آربیتراژ فراهم است و از اختلاف قیمت ارز کشور مادر و بورس کشور مورد نظر برای معامله استفاده می شود.

نکته ی مهم: نماد برخی از شرکت های بین المللی در دو یا سه بورس کشورهای دیگر نیز معامله می شوند. در بازار ایران نیز مذاکراتی برای انجام معاملات سهام هلدینگ غدیر در بورس لندن انجام شده است.

با این تفاسیر کشور مادر در مثال بالا کشور ایران است و مقرر می شود که نماد وغدیر در بازار لندن بر مبنای ارز پوند معامله شود. با این تفاسیر نرخ پوند در ایران برای معاملات بسیار با اهمیت است، چرا که انتظار داریم قیمت سهام “وغدیر” در ایران و بریتانیا یکسان باشد.

برای مثال اگر قیمت سهام “وغدیر” در ایران بالاتر از بریتانیا باشد، شما میتوانید در بورس ایران وغدیر را بفروشید و در بورس لندن “وغدیر” را بخرید. پس از اینکه این دو بازار به تعادل رسیدند، میتوانید مجددا نماد “وغدیر” را در لندن بفروشید و در ایران بخرید.

در این معامله شما سود مناسبی به وسیله ی تکنیک آربیتراژ کسب می کنید.

آربیتراژ ارزی

آربیتراژ ارزی نیز در بازار فارکس و حتی در صرافیهای محلی همواره در جریان است. مدتی پیش شخصا قصد سفر به قبرس را داشتم. نرخ دلار در ایران ۳،۹۰۰ تومان بود و نرخ لیر در ایران نیز ۱۳۰۰ تومان بود. با این تفاسیر نرخ تبدیل لیر به دلار ۳ بود. یعنی هر ۳ لیر برابر با ۱ دلار بود.

![]()

حال وقت این بود که قیمت دلار به لیر را در قبرس به دست بیاورم. بررسی من از صرافیهای نیکوزیا از نرخ تبدیل لیر به دلار ۳٫۲ حکایت داشت. یعنی هر ۳٫۲ لیر برابر با ۱ دلار بود. حال با خرید دلار در ایران و فروش آن در قبرس میتوانستم سود نسبتا خوبی داشته باشم!

پی نوشت: البته بعد از این سفر شاهد رشد قابل توجه دلار به محدوده ی ۴،۸۰۰ تومان بودیم که موجب رشد بیشتر سود حاصل از این معامله شد. همچنین برای سادگی در محاسبات نرخ های بالا را حدودی در نظر گرفتم تا اعداد رند باشند.

شما در بازار ایران نیز میتوانید آربیتراژ کنید، چگونه؟ کافیاست مطلب زیر را بخوانید.

آربیتراژ در ایران

آربیتراژ در ایران نیز همانطور که در بخشهای قبل گفته شد، وجود دارد و ازقضا از رونق مناسبی هم برخوردار است، از سویی به دلیل بیتوجهی مردم به این فرصتهای ناب سرمایهگذاری، انسانهایی نظیر شما خوانندهی محترم که هماکنون با این تکنیک آشنا هستید، بهخوبی میتوانید از این فرصتها بهرهی کافی را ببرید.

علاوه بر بازار آتی سکه همانطور که در مثال بالا گفته شد، میتوان از آربیتراژ در بازار ارز نیز بهره برد. شما میتوانید با ایجاد ارتباط با صرافان در سلیمانیه عراق، هرات افغانستان و دوبی در امارات و صرافیهای تهران اقدام به آربیتراژ دلار و ریال در ایران نمایید.

برای مثال همین حالا که در حال نگارش این مقاله هستم (ساعت ۱۶ عصر دوشنبه ۳۰ بهمن ۱۳۹۶) قیمتها به شرح زیر است:

دلار در بازار تهران ۴۷۰۰ تومان

دلار در هرات افغانستان ۴۶۵۰ تومان

دلار در سلیمانیه عراق ۴۶۹۵ تومان

آیا در حال حاضر فرصت آربیتراژ در بازار ایران برقرار است؟

با توجه به شرایط فعلی، تفاوت قیمت بین صرافیهای مختلف آنچنان زیاد نیست. اگر اندکی تفاوت قیمتها بیشتر بود، فرصت آربیتراژی مناسبی در بازار فراهم بود، همانطور که در روزهای تنش ارزی در تاریخ ۱ بهمن تا ۲۰ بهمن ۱۳۹۶ وجود داشت و امکان آربیتراژ بهراحتی فراهم بود.

همانطور که گفته شد، آربیتراژ در ایران نیز همانند سایر نقاط جهان امکانپذیر است. در بورس نیز امکان آربیتراژ فراهم است و شما میتوانید با خریدوفروش سهام در بازار نقدی و بازار آتی، از فرصت آربیتراژ در بورس نیز بهرهمند شوید.

آربیتراژ در بورس

اگر با خریدوفروش سهام در بورس آشنایی ندارید، توصیه میکنم همین حالا در دورهی رایگان آموزش سرمایهگذاری در بورس از فرم سمت راست صفحه ثبت نام کنید.

مقالهی بورس چیست نیز میتواند در افزایش دانش شما از بورس مثمر ثمر باشد. حال به بررسی فرصت آربیتراژ در بورس میپردازیم.

فرض کنید نماد ایران خودرو در حال حاضر به قیمت ۳۰۰ تومان به ازای هر سهم معامله می شود و در بازار آتی یا اختیار معامله سهام نیز قیمت هر سهم شرکت در سررسید ۳۸۰ تومان باشد. شما در این بازار نیز می توانید از فرصت آربیتراژ در بورس استفاده نمایید.

فرض را بر این می گذاریم که قیمت بازار آتی بالاتر از قیمت بازار نقدی باشد:

شما در این حالت می توانید سهم را در بازار نقدی بخرید و همزمان در بازار آتی با قیمت بالاتر از قیمت نقدی بفروشید. حال با همان مثال نماد ایرانخودرو، به بررسی این فرصت می پردازیم:

خرید ۱۰،۰۰۰ عدد سهام ایران خودرو به قیمت هر سهم ۳۰۰ تومان در بازار نقد و فروش یک قرارداد ۱۰،۰۰۰ سهمی ایران خودرو در بازار آتی به قیمت ۳۸۰ تومان.

در این حالت سود ناخالص ما در معامله برابر است با:

(۱۰,۰۰۰*۳۸۰)-(۱۰,۰۰۰*۳۰۰)=۸۰۰,۰۰۰

سود ناخالص ما در این معامله آربیتراژ ۸۰۰ هزار تومان می باشد. البته مالیات و کارمزد معاملات نیز باید از این معامله کسر شود که در بخش اختیار معاملات به بررسی آن پرداخته ایم.

توصیه می کنم حتما مقاله ی اوراق اختیار فروش تبعی را مطالعه کنید و بدون سپرده گذاری در بانک، با ریسکی کمتر سودی بیشتر از بانک دریافت کنید.

هوش مالی آموختنی است، ذاتی نیست!

موفق و موید باشید.