عرضه اولیه چیست

عرضه اولیه

شرکت ها در هنگام ثبت نزد سازمان ثبت شرکت ها در چندین دسته قرار می گیرند. شرکت های سهامی، شرکت با مسئولیت محدود، شرکت تضامنی، شرکت مختلط غیر سهامی، شرکت مختلط سهامی، شرکت نسبی، شرکت تعاونی تولید و مصرف. در اینجا شرکت های سهامی مورد بحث ما هستند.

شرکت های سهامی، به شرکت هایی که گفته می شود که سرمایه ی آن ها به سهام تقسیم شده و مسئولیت هر فرد محدود به میزان سرمایه یا تعداد سهامی که در آن شرکت سرمایه گذاری کرده است، می باشد و بر دو نوع هستند: شرکت های سهامی عام و شرکت های سهامی خاص که هر یک قوانین مربوط به خودشان را دارند. مهم ترین وجه تمایز این دو دسته شرکت در مالکیت سهام آن هاست. همانطور که از اسمشان بر می آید، عمده ی مالکیت شرکت های سهامی در دست اشخاص حقیقی یا حقوقی می باشد و تعداد سرمایه گذاران قابل توجه نیست ولی در شرکت های سهامی عام، مالکیت بیش از ۵۱ درصد از سهام شرکت باید در دست عموم مردم باشد و ازین رو فقط شرکت های سهامی عام، امکان عرضه در بورس را دارند.

عرضه اولیه چیست

به عرضه ی شرکت های سهامی عام در بورس، اصطلاحا عرضه اولیه گفته می شود. به صورت کلی در بازار سرمایه، سهام شرکت ها در سه بازار مورد معامله قرار می گیرند:

بازار اولیه: بازاری است که در آن، سهام یک شرکت برای بار اول مورد معامله قرار می گیرد و شرکت هایی که عرضه اولیه می شوند، معاملاتشان برای اولین بار در این بازار ثبت می شود. از دیگر معاملات این بازار، پذیره نویسی سهام شرکت ها می باشد و ازین رو شرکت هایی که هنوز در فرآیند ثبت شرکت قرار دارند نیز، گواهی پذیره نویسی خود را در این بازار در دسترس مردم قرار می دهند. در این بازار، سهام با نماد شرکت به همراه عدد ۱ معامله می شود. برای مثال سهام شرکت تامین مواد اولیه داروپخش با نماد دتماد در “دتماد۱” یا شرکت ایران خودرو با نماد خودرو در “خودرو۱” در این بازار مورد معامله قرار می گیرد.

بازار ثانویه: بعد ازینکه سهام شرکت ها در بازار اولیه، در دسترس عموم مرد قرار گرفت، معاملات این اوراق در بازار ثانویه پیگیری می شود و خریداران و فروشندگان در این بازار به رقابت می پردازند. . در این بازار، سهام با نماد شرکت به همراه عدد ۱ معامله می شود. برای مثال سهام شرکت پالایش نفت بندرعباس با نماد شبندر “شبندر۱” یا شرکت سایپا با نماد خساپا در “خساپا۱” در این بازار مورد معامله قرار می گیرد.

بازار معاملات بلوکی: معاملات بلوکی به معاملات اطلاق می شود که در آن عموما کمتر از ۱درصد از سهام شرکت مورد معامله قرار می گیرد. معاملات شرکت ها در این بازار با نماد به همراه عدد۲ دنبال می شود. به طور مثال معاملات بلوکی نماد تامین مواد اولیه داروپخش با نماد دتماد در “دتماد۲” یا شرکت ایران خودرو با نماد خودرو در “خودرو۲” در این بازار معامله می شود. لازم به ذکر است در بیشتر اوقات خریداران و فروشندگان بلوک سهام، سرمایه گذاران حقوقی هستند و البته منعی برای حضور اشخاص حقیقی در این معاملات وجود ندارد

بازار معاملات عمده: همانطور که از اسم این بازار بر می آید، در این بازار معاملات عمده ی سهام شرکت ها صورت می گیرد. این معاملات که عمدتا بیشتر از ۵ درصد از سهام شرکت های کوچک یا بیشتر از ۱ درصد سهام شرکت های بزرگ را شامل می شود، مدتی قبل از انجام معامله توسط شرکت بورس و فرابورس اطلاع رسانی می شود و معاملات شان در نماد شرکت به همراه عدد ۴ پیگیری می شود. برای مثال معاملات عمده ی سهام شرکت پالایش نفت بندرعباس با نماد شبندر در “شبندر۴” و سهام شرکت سایپا با نماد خساپا در “خساپا۴” صورت می گیرد.

با این تفاسیر برای ورود سهام یک شرکت به بازار بورس، اصطلاحا سهام آن شرکت عرضه ی اولیه می شود و سهامدار عمده (مالک شرکت) برای ورود شرکتش به بازار سرمایه بین ۵ تا ۱۰ درصد از سهام شرکت را در بازار عرضه می کند و هر سرمایه گذار با کد بورسی خود می تواند برابر با سهمیه های اعلامی، بخشی از سهام شرکت را خریداری کند. به این عملیات اصطلاحا عرضه ی اولیه ی سهام یک شرکت می شود و سهام شرکت برای اولین بار در بازار سرمایه معامله می شود.

عرضه اولیه سال ۹۶

به عنوان مثال از عرضه های اولیه سال ۹۶ و سال ۹۵ بازار سرمایه می توان به شرکت های زیر اشاره کرد:

| نام شرکت | نماد | سهمیه هر کد معاملاتی | قیمت عرضه اولیه | بازدهی (یک یا کمتر از یک ماه پس از عرضه اولیه) |

| داده گستر عصر نوین | های وب | ۵۰۰۰ سهم | ۲۸۵۰ ریال | ۵۵% |

| مبین وان کیش | اوان | ۴۵۰ سهم | ۳،۴۷۰ ریال | ۱۷۸% |

| گروه دارویی برکت | برکت | ۲۰،۰۰۰ سهم | ۲،۴۲۰ ریال | ۱۹%- |

| تولیدی چدن سازان | چدن | ۲۰۰۰ سهم | ۱،۹۵۰ ریال | ۶۵% |

| هتل پارسیان کوثر اصفهان | گکوثر | ۳۰۰ سهم | ۱۲،۲۰۰ ریال | ۳۵% |

| ریل سیر کوثر | حسیر | ۱۰۰۰ سهم | ۲،۰۹۰ ریال | ۳۱% |

| تولید نیروی برق دماوند | دماوند | ۲۷۵ سهم | ۷۴،۰۰۰ ریال | ۱٫۳% |

همانطور که مشاهده می کنید، عرضه های اولیه ی شرکت ها، بازدهی خوبی را نصیب سرمایه گذاران بازار سرمایه کرده اند و البته برخی از آن ها نیز، زیان ده بودند.

نکته ی مهم در خصوص جدول بالا:

سهمیه هر کد معاملاتی، با توجه به پیام ناظر می باشد، لکن تعداد سهامی که به هر کد معاملاتی تخصیص می یابد، با توجه به میزان تقاضای بازار می باشد. گاها سهمیه ای که به هر کد اختصاص می یابد، حدودا برابر با نیمی از سهمیه ی اعلامی توسط ناظر بازار است.

برای مثال در سهم های وب با سهمیه هر کد ۵۰۰۰ سهم، سهام تخصیص یافته به هر کد تنها ۳،۶۶۱ سهم بود.

عرضه اولیه به روش حراج

در این روش قیمت هر سهم از قبل مشخص نیست و ابتدا رقابت برای کشف قیمت بر روی تابلوی معاملات توسط کارگزاران صورت می گیرد و در بالاترین قیمتی که برای سهام شرکت، سفارش خرید وارد سیستم شد و سهامدار عمده نیز حاضر به انجام معامله بود، معامله انجام می شود و قیمت عرضه اولیه مشخص می شود. پس از این نهاد ناظر با اطلاعیه ای حداکثر سهمیه هر کد (هر سرمایه گذار) و قیمت سهم و زمان ارسال سفارش را اعلام می کند.

حال با توجه به پیام ناظر بازار و در زمان گفته شده، سفارش خود را ارسال می کنیم.

با توجه به حجم بالای تقاضا، خرید سهم بستگی به سرعت عمل بالای شما در ارسال سفارش دارد و ممکن است سهم به تعداد زیادی از سرمایه گذاران نرسد و تنها برخی موفق به خرید سهام شرکت بشوند. این روش مدتی است که در بازار سرمایه استفاده نمی شود و در حال حاضر عرضه های اولیه به روش بوک بیلدینگ انجام می شود.

عرضه اولیه به روش بوک بیلدینگ

عرضه اولیه سهام شرکت ها در سراسر دنیا به روش های مختلفی انجام می شود. در کشور ما به دو صورت انجام می شود: عرضه اولیه به روش بوک بیلدینگ و عرضه اولیه به روش حراج.

به روش بوک بیلدینگ ، عرضه اولیه به روش ثبت سفارش نیز گفته می شود.

عرضه اولیه به روش ثبت سفارش

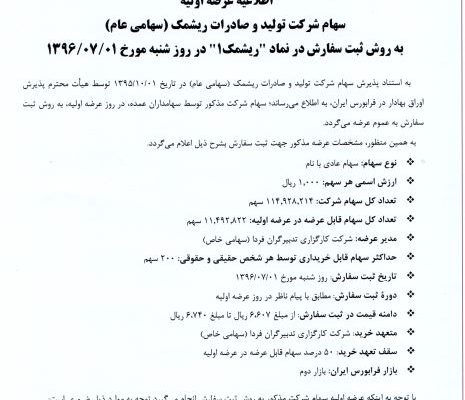

در عرضه به روش ثبت سفارش اما همه چیز تفاوت دارد. در این روش محدوده ی قیمت سهام، حداکثر سهمیه هر کد و زمان عرضه از دو روز قبل از عرضه ی اولیه در سایت شرکت بورس یا شرکت فرابورس طی اطلاعیه ای اعلام می شود و سرمایه گذاران مطابق با رویه ی اعلام شده در روز عرضه اولیه، اقدام به ارسال سفارش می کنند.

در عرضه اولیه به روش بوک بیلدینگ، تعداد سهامی که هر سرمایه گذار موفق به خرید آن می شود کمتر از روش حراج می باشد چرا که در این روش بدون توجه به زمان ارسال سفارش، با توجه به تعداد سفارش به سرمایه گذاران سهمیه ای تخصیص داده می شود و ازین رو تمامی کسانی که در سقف قیمت مجاز سفارش خرید گذاشته بودند، موفق به خرید سهام می شوند.

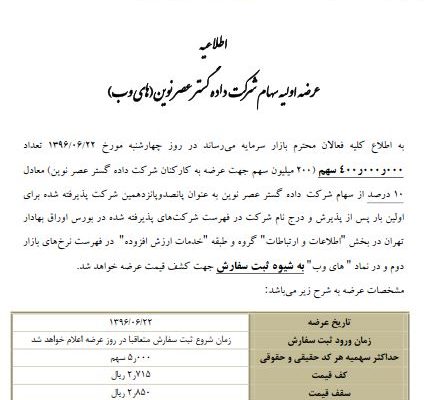

به این نمونه از اطلاعیه ی عرضه اولیه توجه بفرمایید:

اطلاعیه عرضه اولیه بورس

اطلاعیه عرضه اولیه فرابورس

چگونه عرضه اولیه بخریم

با توجه به توضیحات گفته شده، تنها لازم است در عرضه ی اولیه به پیام های نهاد ناظر بازار توجه کنیم و بر اساس این که عرضه به روش ثبت سفارش باشد یا به روش حراج، اقدام به ارسال سفارش نمایید.

آموزش خرید عرضه اولیه

برای خرید عرضه ی اولیه، کافیست مثل خرید هر سهم دیگری، فرم ارسال سفارش را مطابق با پیام ناظر بازار و اطلاعیه ی عرضه پر کنید. برای مثال در تصویر زیر، حداکثر قیمت های وب در اطلاعیه ی عرضه اولیه ۲۸۵۰ ریال بوده است و حداکثر تعداد ۵۰۰۰ سهم و باید در ارسال سفارش به این دو نکته توجه کرد:

توجه داشته باشید که به هیچ عنوان نباید از گزینه ی ارسال پیشرفته در عرضه ی اولیه استفاده کنید.

روش جدید خرید عرضه اولیه

با توجه به اینکه رویه ی عرضه اولیه به روش ثبت سفارش، روش جدید خرید عرضه اولیه است و تمامی سفارشات منجر به خرید سهام می شود و با توجه به سادگی ارسال سفارش، استقبال بسیار بالایی از آن صورت گرفته است و روز به روز بر تعداد خریداران سهام به روش ثبت سفارش افزوده می شود و ازین رو سهمیه اختصاص یافته به هر کد معاملاتی رو به کاهش می باشد.

نکته ی مهم در عرضه اولیه، توجه کامل به پیام های ناظر بازار می باشد.

نکات مهم در خرید عرضه اولیه به روش ثبت سفارش:

- برای خرید قطعی سهام، ترجیحا قیمت سفارش را در حداکثر دامنه ی سفارش قرار دهید.

- شما برای خرید می توانید به روش آنلاین یا اینترنتی اقدام نمایید، در خرید آنلاین کافیست در بازه ی زمانی اعلام شده توسط ناظر، سفارش خود را ارسال کنید (عمدتا ساعت ۱۰ تا ۱۲). در سفارش خرید اینترنتی، لازم است تا از قبل با کارگزاری خود تماس داشته باشید و در خصوص زمان ارسال سفارش اینترنتی، اطلاع کسب کنید و مطابق رویه ی کارگزار عمل نمایید. (برخی از کارگزاران، سفارش خرید شما را از یک روز قبل از عرضه ی اولیه خرید می کنند)

- با توجه به سفارش خریدتان، از قبل، وجه مربوط به عرضه اولیه را در حساب کاربری تان واریز نمایید.