نقدینگی و تولید ناخالص داخلی

نقدینگی و تولید ناخالص داخلی منتشر شده در وبسایت خبرآنلاین

نسبت نقدینگی به تولید ناخالص داخلی یکی از نسبتهای مهم مورد بررسی به جهت رصد تورم به شمار میآید و افزایش این نسبت به محدوده بالای ۱۰۰ درصد زمانی که با رشد اقتصادی اندک مواجه هستیم میتواند زنگهای خطر اقتصاد را به صدا درآورد. در این یادداشت به این نسبت مهم پرداخته شده است. ابتدا به تعریف اجزای این شاخص میپردازیم:

در ادبیات اقتصادی، به مجموعه پول (اسکناس، سپرده دیداری و غیره) و شبه پول (سپردههای بلند مدت، پس انداز و غیره)؛ موجود در فضای اقتصاد نقدینگی می گویند، رشد نقدینگی بدون تناسب با فضای داخلی اقتصاد موجب رشد سریع تقاضا برای کالاها و خدمات می شود و با توجه به محدودیت افزایش عرضه کالا همگام با تقاضا در کوتاه مدت این اتفاق باعث ایجاد تورم و رشد قیمتها میشود. به همین دلیل است که کشورها تغییرات نقدینگی را تحت نظر و کنترل دارند تا بتوانند با سیاستگذاریهای صحیح به اهداف خود در رشد و توسعه و کنترل تورم دست پیدا کنند.

تولید ناخالص داخلی به معنی ارزش کلیه کالاها و خدمات تولید شده در طی یک سال در داخل یک کشور می باشد، این نسبت از مهمترین نسبت های اقتصادی به شمار میآید و با تقسیم آن بر جمعیت کشور درآمد سرانه به دست می آید و توانایی کشور در پیشبرد و رشد اقتصاد را نشان می دهد.

نرخ رشد نقدینگی اگر با نرخ رشد تولید همگام باشد موجبات ثابت ماندن سطح عمومی قیمتها را فراهم می کند ولی شرایط امروز ما در حالی که نرخ رشد نقدینگی ۲۳% و از آن طرف نرخ رشد منفی یا نزدیک به صفر را در تولید داریم، می شود گفت پتانسیل ایجاد تورم برای ما کاملا مهیاست و به لطف همراهی رکود با تورم فعلی و ایجاد رکود تورمی این مسئله هنوز در جامعه نمود نیافته است.

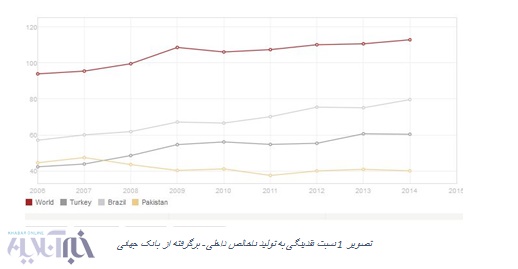

نسبت نقدینگی به تولید ناخالص داخلی در جهان مطابق با اطلاعات بانک جهانی در سال ۲۰۱۴ برابر با ۷۱% بوده است که عمدتا بابت بالا بودن این نسبت در اقتصادهای پیشرفته است، مطابق نمودار زیر در کشورهای تقریبا هم ردهی ایران این نسبت کمتر از ۸۰% میباشد.

با توجه به تغییرات شدید نرخ دلار در پنج سال اخیر، این نسبت برای ایران در نمودار بالا قرار داده نشده است.

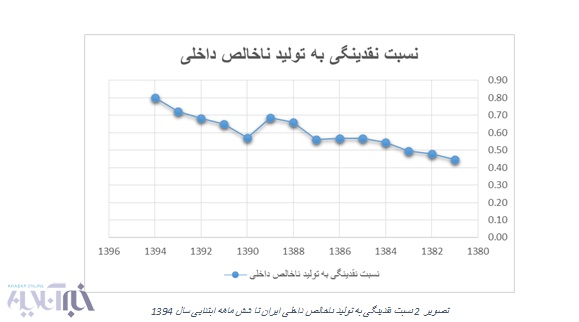

در نمودار زیر نسبت نقدینگی به تولید ناخالص داخلی به قیمت جاری (ریال) آورده شده است و همانطور که مشخص است در طول این سالها با مثبت بودن تورم و در سالهایی ابرتورمی بودن فضای داخلی اقتصاد با افزایش این نسبت روبهرو هستیم و رشد منفی اقتصادی به این اتفاق در سالهای پس از سال ۹۰ دامن زده است و به شیب این نسبت افزوده است.

نتایج حاکی از این است که در شهریور ماه سال ۱۳۹۴ این نسبت نزدیک به ۸۰% می باشد و در صورت عدم تحقق رشد اقتصادی در سال جاری و تحقق رشد اقتصادی اندک در سال آتی این نسبت به بیش از ۱۰۰% خواهد رسید که این عدد برای اقتصاد توسعه نیافتهی ما در مقایسه با کشورهای همتراز و حتی کشورهای پیشرفته رقم بالایی محسوب میشود و از همین حالا باید برای رشد ثابت نقدینگی در کنار رشد اندک اقتصادی، راهکاری اندیشیده شود.

نرخ مثبت رشد نقدینگی و اضافه شدن تقریبا ماهانه ۱۵،۰۰۰ میلیارد تومان به این بخش و از طرفی افت قیمت نفت و تاثیر منفی آن بر تولید ناخالص داخلی کشور از ریسکهای بزرگ اقتصاد ما به شمار میآید و رساندن نسبت مذکور به بالای ۱۰۰% را یاری مینماید.

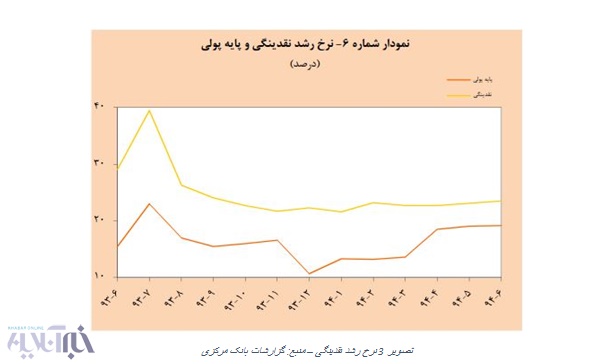

در نمودار زیر نرخ رشد نقدینگی استخراج شده از نشریات بانک مرکزی آورده شده است، همانطور که مشخص است دولت با سیاستهای انقباضی سعی در کنترل رشد نقدینگی داشته است ولی اعمال سیاستهای نادرست اقتصادی که عمدتا یادگار دولت قبل هستند موجب شده است کنترل نقدینگی بسیار سخت باشد. با توجه به رکود اقتصادی فعلی و رسیدن قیمت نفت به زیر ۴۰ دلار نمیتوان به رشد اقتصادی دل بست.

همانطور که در این نمودار مشاهده میشود نرخ رشد نقدینگی تا حدی کنترل شده است و روندی ثابت و البته مثبت دارد. طبق اطلاعات بانک مرکزی در سال جاری میانگین ماهانه ۱۵،۰۰۰ میلیارد تومان به نقدینگی فصای اقتصاد افزوده شده است.

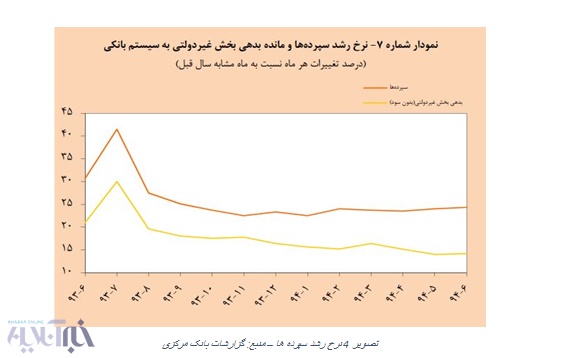

یکی از اتفاقات مهم اقتصادی در حال حاضر منفی شدن نرخ رشد سپرده در سال ۹۳ و روند ثابت آن در سال ۹۴ میباشد که تداعی کننده عبارت نقدینگی دفتری (آخرین یادداشت دکتر نیلی) میباشد و این مهم دست بانک مرکزی را برای کاهش نرخ سپرده ی بانکی بسته است و عواقب این اقدام به راحتی پیشبینی نخواهد شد و به نظر تا اجرای برجام بانک مرکزی در این مورد دست به عصا حرکت نماید تا جلوی ورود به بازارهای سفته بازی گرفته شود و از التهابات فضای داخلی کاسته شود. خروج نقدینگی از ترازنامه بانک مرکزی و ورود آن به اقتصاد، میتواند سیاست کنترل تورم را با مشکل مواجه کند.

اگر بخواهیم این سطور را جمعبندی هرچند مختصر داشته باشیم، به نظر عاقلانه ترین مسیر، ادامه ی روند فعلی با مانیتور کردن فضای اقتصاد داخلی باشد تا بتوان با کاهش نرخ تورم به کمتر از هسته ی تورمی و حفظ آن برای چند ماه جلوی تاثیرات مخرب نقدینگی را در جامعه گرفت و اثرات منفی نقدینگی در جامعه را به تاخیر انداخت.

فراموش نکنیم که اگر امروز هستهی تورم به پایین هدایت نشود، یکی از طلاییترین فرصتها برای افت آن از منظر آماری از دست خواهد رفت؛ افت قیمت نفت، ذخایر اندک خارجی در کنار فضای مه آلود داخلی، دولت را برای هر اقدامی با تنگنا مواجه کرده است. به نظر سیاست دولت حداقل تا پایان سه ماهه ابتدایی سال ۱۳۹۵ ادامه دار خواهد بود و به روند کاهش تورم و همراهی با رکود ادامه خواهیم داد، از جمله احتمالات ایجاد شوک میتوان به تکمیل مسئله هسته ای، شوک هیجانی انتخابات مجلس و ورود طیف میانه رو به این جایگاه حساس سیاسی اشاره کرد.

با این تفاسیر انتظار نمیرود حداقل طی شش ماه آتی تغییر شدیدی در سیاستهای پولی و مالی رخ دهد.

لینک :چالش کاهش تورم