هفت اشتباه هوش مالی والدین

هفت اشتباه پولی پدر و مادرها یا هفت اشتباه هوش مالی والدین

بزرگترین الگوی کودکان در زندگی، والدین آن ها هستند، به خصوص در زمینه هایی مانند پس انداز، هوش مالی، صرفه جویی و غیره که هیچگاه در مدارس به آن ها آموزش داده نمی شود. از این رو پدر و مادر باید عادات مالی را ابتدا در زندگی خود اعمال کنند، چرا که رفتار فرزند شما، آینه ی رفتارهای شماست.

در اینجا به ۷ اشتباه رایج والدین در مورد پول می پردازیم:

اشتباه اول هوش پولی والدین : یک مثال بد برای فرزندتان

اولین اشتباهی که پدر و مادر در خصوص آموزش پول به بچه ها مرتکب می شوند این است که آن ها نقش رفتارهای خودشان در این فرآیند را نادیده می گیرند. کودکان در نهایت آن کاری را انجام می دهند که والدین شان می کنند.

اقدامات امروز والدین در مدیریت مالی خانواده، وضعیت موفقیت مالی فرزندان را در آینده مشخص می کند. اگر شما از عابربانک خود بدون برنامه ریزی استفاده می کنید و بدون هیچ توجهی به نیازها و خواسته ها هزینه می کنید، فرزندان شما نیز در آینده همین رفتار را خواهند داشت.

به جای آن اجازه بدهید که بچه ها ببینند که شما برای خانواده تان یک بودجه مشخص می کنید و پس انداز و سرمایه گذاری و خرید همگی بر مبنای آن بودجه است. آموزش صرفه جویی در خرید و صبر کردن برای خرید با بهترین قیمت از منزل شما شروع می شود.

اشتباه دوم در هوش پولی پدر و مادر : نادیده گرفتن بودجه خانواده

برنامه ریزی مالی برای هر کسی مهم است اما برای پدر و مادرها واجب است و آن ها باید بودجه ی خانواده را بنویسند. لباس های جدید، هدیه های مهمانی و لوازم ورزشی می توانند تبدیل یک چاه عمیق از هزینه شوند که هیچ گاه پر نمی شود مگر اینکه پدر و مادر برنامه ی بودجه خانواده را تنظیم کرده باشند.

بسیاری از پدر و مادر ها درآمد اضافی شان را بدون برنامه خرج می کنند، زیرا که به برنامه ی بودجه ی خودشان توجهی نکرده اند و حتی گاهی اوقات از این درآمد اضافی برای رفتن به مسافرت یا خرید هدیه استفاده می کنند به جای اینکه این پول را برای مخارج ضروری یا سرمایه گذاری یا بازنشستگی پس انداز کنند و یا برای رسیدن به اهداف مالی شان از آن استفاده کنند.

منظور از درآمد اضافی، درآمد برنامه ریزی نشده است مثل ارثیه، پاداش، درآمد کارهای جانبی و شغل دوم و غیره.

اشتباه سوم در هوش پولی پدر و مادر: شکست استراتژی پس انداز

از آنجا که خواسته های مالی بچه ها پایان ناپذیر است، والدین گاهی اوقات پس انداز را به تاخیر می اندازند. این در حالی است که هر پدر و مادری باید بعد از به دنیا آمدن بچه، یک صندوق اضطراری یا یک صندوق برای روز مبادا ایجاد کند و یک حساب بانکی را به این پس انداز اختصاص بدهد.

بچه ها ماهیتی غیرقابل پیش بینی و نیازهای فراوانی دارند و اتفاقات بد هر لحظه و برای همه می افتد. اگر والدین در زمان وقوع اتفاقات بد پول کمی همراه داشته باشند و نتوانند صورت حساب بیمارستان یا پزشک را پرداخت کنند، مطمئنا اشتباه از سمت آن هاست.

شما باید ازین پس همیشه برای روز مبادا پس انداز داشته باشید، بیماری فرزند، خرابی ماشین، تعمیرات منزل، مسافرت ضروری و غیره برای همه پیش می آید و باید برای این اتفاقات برنامه ریزی داشته باشید.

اشتباه چهارم در هوش پولی پدر و مادر: هزینه های نابجا

این روزها والدین زیادی را می بینیم که بچه ها را در سن کودکی در مهدکودک ها یا دبستان های غیرانتفاعی با هزینه های سرسام آور ثبت نام می کنند. مدارس چند زبانه ای که هیچ گاه ضامن موفقیت دلبند شما نخواهند بود.

والدین می خواهند فرزندشان را خوشحال نگاه دارند و آن ها را در باشگاه های ورزشی گران قیمت ثبت نام کرده و یا مسافرت های لاکچری می فرستند به جای اینکه فرزندشان با هم سن و سال های خود در محل های عمومی یا باشگاه های عمومی ورزش کند و با جامعه و محیط اطرافش بهتر آشنا شود.

نتیجه ی این قبیل کارها تنها صرف هزینه های گزاف توسط خانواده و نابودی آینده ی مالی بچه ها خواهد بود، فرزندان شما باید مطابق با بودجه ی شما حرکت کنند و هرگونه حرکتی خارج از بودجه ی شما، می تواند آینده ی زندگی تان را با مشکلاتی مواجه کند.

برای مثال اگر حقوق ماهیانه ی شما ۳ میلیون تومان است و فرزندتان را به مدرسه ای با شهریه ی ۱۰ میلیون تومان می فرستید، بودجه ی شما دیگر پاسخگوی پس انداز دوران بازنشستگی نخواهد بود!

اشتباه پنجم در هوش مالی پدر و مادر: اولویت بندی اشتباه

پس انداز برای دانشگاه بچه ها قبل از پس انداز برای دوران بازنشستگی، یکی دیگر از اشتباهات پولی والدین است. شما باید قبل از اینکه به فکر دانشگاه و هزینه های تحصیل سال های آینده فرزندتان باشید به فکر دوران بازنشستگی و پس اندازتان باشید.

فرزند شما در آینده می تواند با وام های دانشجویی، کمک هزینه های تحصیلی، بورس تحصیلی یا کار کردن حین تحصیل، هزینه های دانشگاهش را پرداخت کند ولی اگر شما به فکر دوران بازنشستگی تان نباشید، هیچ راه گریزی از مشکلات آن دوران نیست

اشتباه ششم در هوش مالی پدر و مادر: درک نادرست از آینده

بسیاری از والدین فکر می کنند که پرداخت حق بیمه ی تامین اجتماعی یا بیمه ی دولتی برای بازنشستگی، کفایت سال های آینده را خواهد کرد و این مسئله ناشی از درک نادرست آن ها از سال های آینده می باشد.

حقوق بازنشستگی در سال های آینده نمی تواند هزینه های شما را در سال های آتی پوشش بدهد، هزینه هایی از قبیل ازدواج فرزندتان، دانشگاه و تحصیلات و فراهم کردن امکانات زندگی بازنشستگی، نیاز به برنامه ریزی و سرمایه گذاری های قابل توجه دارد.

همه ی این ها در حالی است که فرض را بر ای بگذاریم، تامین اجتماعی سازمانی ورشکسته نیست و سازمان بازنشستگی دولتی و نیروهای مسلح نیز توان پرداخت حقوق در سال های آتی را خواهند داشت که البته این در هاله ای از ابهام است.

بنابر آخرین گزارش مرکز پژوهش های مجلس شورای اسلامی، در صورت عدم اصلاح ساختار در سازمان تامین اجتماعی، این سازمان تا سال ۱۴۰۶ ورشکست خواهد شد.

اشتباه هفتم در هوش مالی پدر و مادر : حمایت بی حد و حصر از کودک

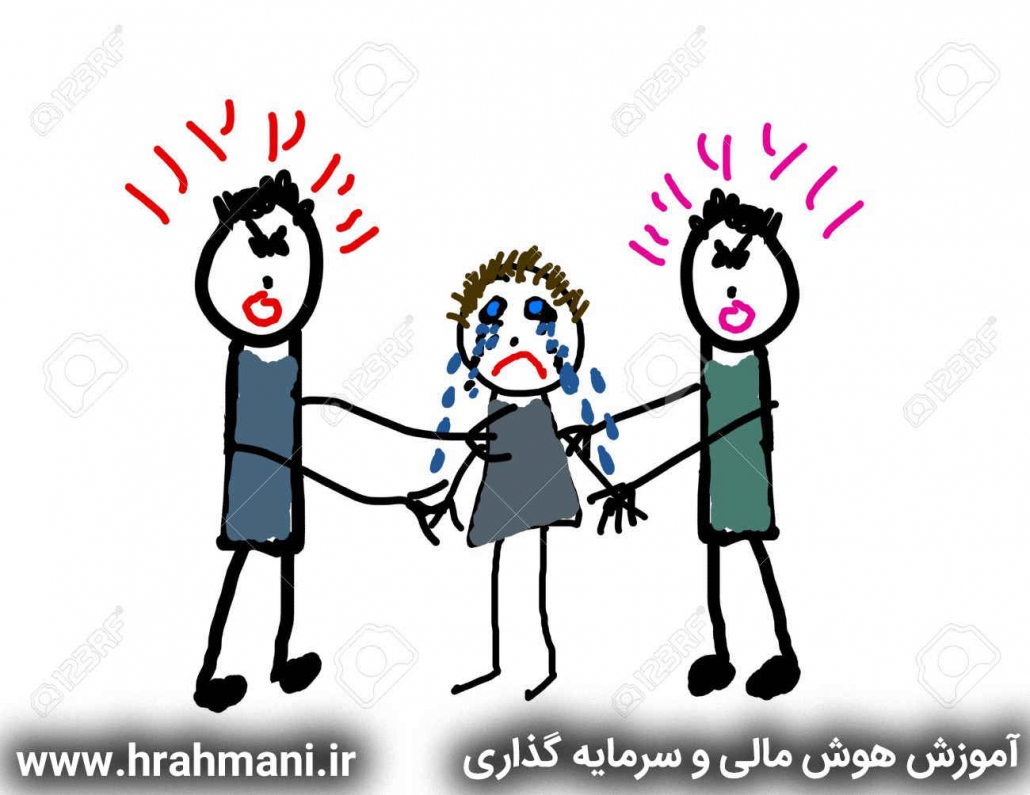

بزرگترین اشتباه والدین در تربیت فرزند، عدم طراحی یک برنامه ی دقیق در مورد زمان قطع حمایت از کودکشان است. امروز در جامعه شاهد هستیم که والدین حتی در سنین جوانی، خود را موظف به پرداخت قبض موبایل، بیمه ی ماشین یا حتی اجاره ی خانه ی فرزندشان می دانند.

در نتیجه خودشان مانع رسیدن فرزند به استقلال مالی می شوند و فرزند همیشه وابسته به خانواده خواهد بود.

هیج زمان مشخص و استانداردی برای قطع یا کاهش حمایت مالی خانواده از فرزندشان وجود ندارد، اما والدین باید قبل از این که فرزندشان به سنین بالای ۲۲ سال برسند، شرایط را برای استقلال مالی آن ها فراهم کنند و از چند سال قبل رفته رفته حمایت مالی را کاهش دهند.

دیدگاه خود را ثبت کنید

تمایل دارید در گفتگوها شرکت کنید؟در گفتگو ها شرکت کنید.