زندگی تورمی چیست

زندگی تورمی چیست؟

درآمد بیشتری دارم، مشکلات پابرجاست، چرا؟

پول بیشتر مشکلات بیشتر

واقعیت یا افسانه هوش مالی

مدت هاست یک تبهکار جدید به کشور ما وارد شده است که به مردم طبقه ی پایین، متوسط و بالاتر حمله می کند. نام این تبهکار، شیوه ی زندگی تورمی است که اصطلاحا Lifestyle inflation نامیده میشه.

برای این تبهکار مهم نیست که چقدر خرج می کنید، در هر سطحی که باشید، شما را پیدا کرده و به شما حمله می کند.

زندگی تورمی (Lifestyle inflation) یعنی چه؟

اگر بخواهیم به صورت خلاصه زندگی تورمی را تعریف کنیم، یعنی شما هر چقدر درآمدتان افزایش می یابد، هزینه های تان هم همراه با آن افزایش می یابد. این مدل زندگی باعث میشه پرداخت بدهی، پس انداز برای بازنشستگی و یا حتی رسیدن به اهداف مالی برای شما با مشکل همراه باشد.

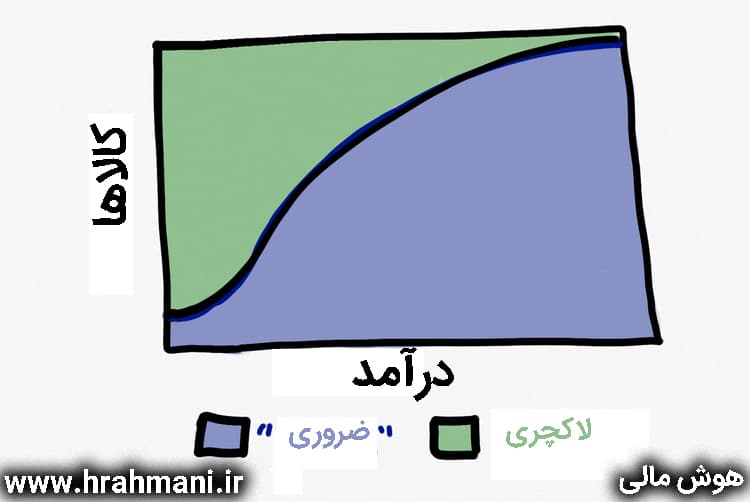

به تصویر زیر نگاه کنید، این نمونه ی یک زندگی تورمی بدون در نظر گرفتن هوش مالی است:

همانطور که در تصویر بالا دیده می شود، با افزایش درآمد، کالاهایی که قبلا برای ما لوکس محسوب میشد تبدیل به کالاهای ضروری شده است و این یعنی افتادن در یک چرخه ی بی پایان زندگی تورمی!

یک افزایش کوچک در حقوق یا درآمد شما باعث میشه این تبهکار در زندگی شما فعال شود. خرید وسیله های مختلف برای ماشین، تجهیز آشپزخانه، لوازم ویترینی لاکچری، لوازم پیک نیک و غیره. این تبهکار سریع همه ی این مبلغ اضافه ی حقوق را مصرف می کند.

اگر شما همه ی پول اضافی که بدست می آورید را هزینه می کنید، اصلا مهم نیست حقوق تان چقدر باشد، کاملا غیرممکن است که به اهداف مالی تان برسید.

هر کسی با هر حقوق یا درآمدی می تواند به راحتی به زندگی تورمی مبتلا شود

بررسی ها نشان می دهد که بسیاری از ایرانی ها پس انداز کمی در بانک ها دارند، البته این مشکل جهانی است و برای مثال در آمریکا بنا بر تحقیقات گروه مطالعاتی GoBankingRates، ۵۷% از مردم پس اندازی کمتر از ۱۰۰۰ دلار در حساب های بانکی شان دارند و در این بین حتی خانواده هایی وجود دارند که با درآمد سالانه ۵۰۰ هزار دلار هیچ پس اندازی ندارند.

از این نمونه ها در ایران هم بسیار دیده می شود و بعضا خانواده هایی را دیده ام که با درآمد سالانه یک میلیارد تومان، واقعا هیج پس اندازی ندارند!

اگر دوست دارید مقالاتی که از آن ها آمارهایی ارائه کردم را مطالعه کنید به این لینک GoBankingrate و این لینک سایت CNBC نگاهی بکنید.

سبک زندگی تورمی به دلیل عدم پس انداز مناسب می تواند موجب احساس گناه در شما طی سال های آینده بشود. البته مردم بسیاری ترجیج می دهند به جای پس انداز پول برای روز مبادا به ظاهرشان اهمیت بدهند. تعدادشان هم کم نیست، درسته؟!

پس این پول ها کجا می رود؟ این مجرمان همان هزینه های مرتبط با بچه ها و رفاه خانواده است و شامل تعطیلات، میز ناهارخوری جدید، تلویزین جدید، مبلمان بهتر، کمد لباس جدید متناسب با فصل جدید و ده ها مورد دیگر می شود.

زندگی تورمی تا حدی خوب است ولی کافی است که شما در این سبک زندگی اندکی زیاده روی کنید تا در بدهی غرق شوید و برای آینده تان هیچ پس اندازی نداشته باشید.

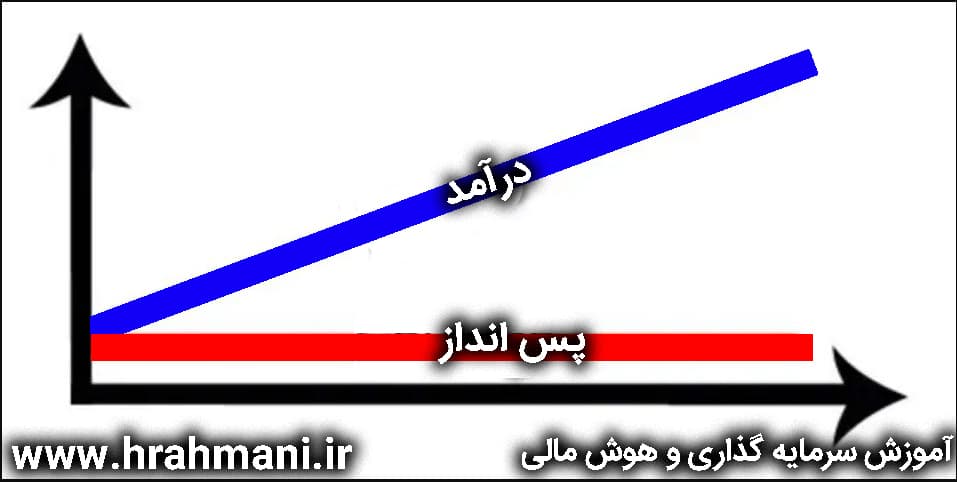

تصویر بالا نیز یکی دیگر از آثار زندگی تورمی است. اگر شما با افزاش درآمدتان، پس اندازتان را افزایش نمی دهید، در حال ورود به زندگی تورمی هستید و باید به پس انداز خود اهمیت بیشتری بدهید. لازم نیست این پس انداز به صورت ریالی باشد تا با ریسک کاهش ارزش مواجه شوید.

با توجه به شرایط تورمی بهترین راهکار برای پس انداز، تبدیل آن به ارزهایی نظیر دلار و یورو و طلا است.

متولدین دهه ی ۷۰ که در سال های اخیر از دانشگاه و دبیرستان فارغ التحصیل می شوند با ورود به دوره ی اشتغال در دام زندگی تورمی نیفتند چرا که قدم گذاشتن در این راه می تواند زندگی شما را با خطرات بسیاری مواجه کند چرا که چرخه زندگی تورمی هیچ پایانی ندارد.

آن ها به تازگی شغلی پیدا کرده یا می کنند و با کسب یک درآمد منظم، مخارج هر روزه شان هم شروع می شود اما توجهی ندارند که این رفتارشان در ۲۵ تا ۳۰ سال آینده اثراتش را نشان خواهد داد. شاید بهتر باشد به جای خرید خودروی مدل بالاتر، به فکر ایجاد یک درآمد جانبی یا یک سرمایه گذاری مولد باشید.

نکته ی مهم: متاسفانه این روزها درگیر فشار تورم هستیم و قیمت های کالاها رو به بالاست و تیم هوش مالی هم مانند شما در گیر و دار این مشکلات است و البته بررسی های ما نشان می دهد که رشد قیمت دلار در طول سال های اخیر بسیار بیشتر از خودرو بوده است!

چطور از زندگی تورمی فاصله بگیریم

با این توجیه که از عهده ی پرداخت این بدهی بر می آیم ، بدهی های تان را افزایش ندهید. تنها در صورتی این کار توجیه پذیر است که شما به واسطه ی افزایش بدهی کالایی را بخرید که از رشد قیمت آن در آینده مطمئن هستید.

این جمله را بسیار شنیده ایم: “من توان پرداخت پول این مبلمان جدید را به صورت اقساطی دارم”

خانواده های بسیاری را دیده ام که به خاطر چشم و هم چشمی یا زندگی تورمی، اقدام به خرید یک خودروی لوکس به صورت لیزینگی نموده اند و بعد از مدتی به دلیل عدم توان پرداخت اقساط حتی خودرو را پس داده اند.

صرفا این که شما توان خرید یک وسیله ای را دارید توجیه مناسبی برای خرید آن نیست. چرا که این پول می تواند در جاهای بهتری مانند بورس، اوراق طلا، صندوق سرمایه گذاری مشترک و غیره سرمایه گذاری شود.

درگیر چشم و هم چشمی نشوید

فقط به دلیل این که پسر دوست تان به کلاس کاراته، هنر و اسب سواری می رود نیاز نیست شما هم فرزندتان را به این کلاس ها بفرستید. اگر شما تنها هزینه های تحصیل و شنا در استخر او را پرداخت می کنید مطمئن باشید که هنوز هم شما پدر و مادر خوبی برای کودکتان هستید.

اگر همسایه تان دو هفته به تور دور اروپا می رود، دلیل نمی شود شما دلسرد باشید و مسافرت داخلی خودتان را به تعویق بیندازید و برای به ثمر رساندن آن تلاشی نکنید. ارزش ها و اولویت های شما نباید توسط همسایه و جامعه به شما تحمیل شود و شما مختارید آنچه را که برای خانواده تان مفید است را انجام دهید.

متاسفانه در سال های اخیر شبکه های اجتماعی عمومیت بیشتری یافته است و شما به راحتی از اتفاقات زندگی همکاران و همسایگان و دوستان تان با خبر هستید، انگار که رو به روی شما نشسته اند و برای شما اتفاقاتی که برایشان افتاده را تعریف می کنند. به هیچ وجه واقعیت زندگی خودتان را با ظاهر زندگی آن ها مقایسه نکنید.

بسیار دیده ام که افرادی صرفا بر مبنای عکس ها و فیلم های اینستاگرام یک نفر، به زندگی او حسرت می خورند در حالی که آن ها فقط ظاهر زندگی او را می بینند. انسان ها را نباید بر مبنای تصاویر اینستاگرام قضاوت کرد بلکه برای این کار باید به جست و جوی گوگل روی آورد.

کافیست در گوگل لغت “زندگی” را بزنید و شاهد ده ها مشکل روحی و عاطفی و غیره باشید که مردم به دنبال راه حلی برای آن هستند، همان مردمی که در اینستاگرام لحظات خوش شان را به اشتراک می گذارند.

اصلا اجازه ندهید که تحت تاثیر رفتار سایرین قرار بگیرید، آن ها شاید شکست خورده اند و تنها در حال تلاش برای حفظ ظاهرشان هستند!

بودجه خانواده را آماده کنید

کلید به دست آوردن پول بسیار ساده است: بودجه خانواده!

نوشتن بودجه خانواده مبتنی بر صفر قبل از شروع هر ماه بسیار با اهمیت است. در بودجه ی مبتنی بر صفر، درآمد های شما منهای هزینه های شما برابر با صفر است. داشتن بودجه خانواده می تواند شما را از زندگی تورمی و مخارج غیر ضروری دور کند و تصمیمات مالی عاقلانه تری بگیرید.

ممکن است شما فکر کنید که بودجه خانواده، زندگی تان را محدود خواهد کرد اما واقعیت این است که بودجه به شما مجوزی برای پرداخت پول می دهد ولی در جاهایی که قبلا برای آن برنامه ریزی کرده و در بودجه تان لحاظ کرده اید. زمانی که می خواهید خریدی انجام دهید که در بودجه خانواده به آن اشاره نشده است، چه می شود؟

به جای اینکه به قرض کردن و لیزینگ کردن و کارهایی از این قبیل فکر کنید، برای پس انداز پول تان برنامه ریزی کند و البته در کشور ما به خاطر افت ارزش پول چه بهتر که پس انداز شما دلاری یا سهامی طلا و غیره باشد. این راه صحیحی برای رسیدن به خواسته های تان است و چه حس خوبی است که خریدتان را در موعد مقرر، نقدی پرداخت کنید.

نکته مهم: البته در صورتی که تورم همچنان با شیب زیاد رو به بالا باشد، استفاده از وام بانکی برای خرید توجیه اقتصادی دارد!

شما برای اختصاص سهمیه از درآمد به بخش های مختلف زندگی تان چه سیاستی را دنبال می کنید؟

به نظرم جدول زیر می تواند ایده ی خوبی به شما بدهد:

شما برای اختصاص سهمیه از درآمد به بخش های مختلف زندگی تان چه سیاستی را دنبال می کنید؟ به نظرم جدول بودجه خانواده زیر می تواند ایده ی خوبی به شما بدهد:

| درصد از مجموع مخارج | دسته بندی هزینه ها |

| ۱۰–۱۵% | پرداختی های منظم (وام و تحصیل بچه ها و غیره) |

| ۱۰–۱۵% | پس انداز |

| ۲۵–۳۰% | منزل |

| ۱۰–۱۵% | حمل و نقل، رفت و آمد |

| ۱۰–۱۵% | غذا |

| ۵–۱۰% | آب، برق، گاز، تلفن |

| ۱۰–۲۵% | بیمه |

| ۵–۱۰% | سلامت، ورزش و پزشکی |

| ۱۰–۱۵% | هزینه های شخصی |

| ۵–۱۰% | تعطیلات |

زندگی تورمی را کنار بگذارید و به سمت اهداف تان حرکت کنید

به جای افزایش هزینه و توجه به چشم و هم چشمی ها، زمانی که درآمد یا حقوق تان افزایش می یابد کمک های تان را برای رسیدن به اهداف مالی بیشتر کنید.

با پول های اضافی (ناشی از اضافه کار، حق ماموریت، قرارداد جدید یا هر پولی که انتظارش را نداشتید) بدهی های کوچک و پر هزینه تان را پرداخت کنید و برای روز مبادا پس انداز کنید یا هزینه های ماه آتی را زودتر پرداخت کنید.

نکته: در صورتی که تورم با شیب زیاد و رو به بالا باشد مانند شرایط سال ۱۳۹۷ و ۱۳۹۸ توصیه به انجام این کار نداریم و بلکه توصیه می کنم پرداخت بدهی های تان اگر با نرخ بهره ی کمی است را به آینده موکول کنید و صرفا بر روی پس انداز تمرکز کنید.

توصیه می کنم همین حالا فایل رایگان و آماده ی نوشتن بودجه خانواده را از از لینک بودجه دانلود کن و اولین بودجه ات را آماده کن.

خیلی عالیه، این چشم و هم چشمی واقعا زندگی ها رو نابود می کنه

ممنون بابت مطالب خوبتان

سلام و درود بر شما

خیلی خوشحالم که از این مطلب استفاده کردید. دقیقا همین طوره.

برای شما بهترین ها را آرزو دارم

حسن رحمانی