پنج سوال در مورد ثروت خالص

پنج سوال در مورد ثروت خالص

به صورت کلی در جامعه، پولدار بودن یا نبودن هر فرد را با وضعیت مالی ثروتمندان و افراد مشهور برابر می دانیم. ولی در واقعیت ثروت خالص چیست؟ شاید شما ارزش خالص را با وضعیت مالی اشخاص سیاسی و سلبریتی ها و بازیگران بسنجید. یا شاید پولدار بودن یا نبودن تان را با مقایسه با نزدیکان و اطرافیان تان بسنجید.

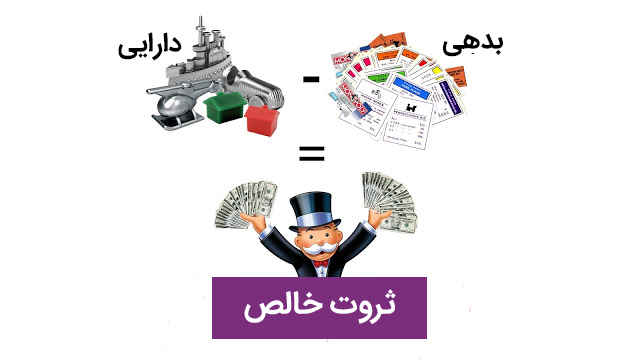

شما می توانید وضعیت مالی تان را با جمع آوری دارایی های خود و کسر کردن از بدهی ها مثل وام ها و قرض های تان مشخص کنید، ولی این همه ی واقعیت نیست.

ثروت خالص یا ارزش ویژه چیست؟

به صورت آکادمیک حاصل دارایی منهای بدهی را در حسابداری، ثروت خالص تفسیر می کنند.

در این محاسبات دارایی ها مانند حساب های بازنشستگی، پس انداز، خانه، ماشین و سایر سرمایه گذاری ها را منهای بدهی ها مانند انواع وام های بانکی و غیر بانکی و قرض ها می کنند.

همچنین لازم به ذکر است که دارایی های نامشهود مثل تحصیلات شما در محاسبه ی ثروت خالص تان لحاظ نمی شود حتی اگر چنین دارایی هایی به وضعیت مالی شما کمک کند.

ماهیت و معیار ثروت خالص چیست؟

فهم ثروت خالص مانند کلیدی در زندگی شماست که نشان می دهد پول های تان در زندگی صرف چه چیزهایی می شود. ارزش خالص بر اساس بدهی های شما (هر چیزی که بدهکار هستید) و دارایی های شما (هر چیزی که مالک آن هستید) به دست می آید که تصویری با کیفیت از وضعیت مالی شما است.

از این به بعد به این موضوع فکر کنید:

تهیه ی نقشه از وضعیت مالی آینده ی شما و برنامه هایی که در آینده برای شما مولد هزینه خواهد بود، مشکل است. مانند خرید یک ویلای زیبا برای دوران بازنشستگی یا رفتن فرزندان تان به دانشگاه و بهتر است بدانید که برای این کارها چه مقدار پول نیاز دارید.

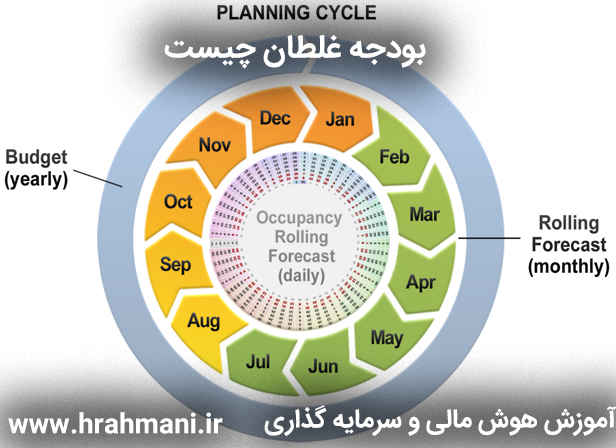

حتی اگر فکر می کنیدکه برای دوره ی بازنشستگی خودتان و برنامه ریزی برای آن دوره نیازی به محاسبه ی ارزش خالص ندارید، نمایش وضعیت فعلی شما می تواند در بودجه بندی و زندگی کوتاه مدت شما موثر باشد. محاسبه ی ثروت خالص کمک می کند تا درآمدها و هزینه های تان را به ریز مشخص کنید و این بخشی مهم از فرآیند بودجه بندی زندگی است.

اگر هزینه های شما کمتر از درآمدتان باشد، باید از فرصت برای پس انداز بیشتر برای آینده استفاده کرد.

نحوه محاسبه ثروت خالص یا ارزش خالص چیست؟

محاسبه ی ثروت خالص فرآیندی بسیار ساده است و تنها در صورتی که شما دارایی ها و بدهی های قابل توجهی داشته باشید، پیچیده است. برای این کار بهتر است شما یک ترازنامه شخصی ایجاد کنید و دارایی های تان را در سمت چپ جدول و بدهی های تان را در سمت راست ترازنامه یادداشت کنید و این ترازنامه به خوبی وضعیت مالی شما را نمایش می دهد.

فقط کافیست جدولی مانند جدول زیر تهیه کنید (نام دارایی ها و ارزش آن ها فرضی است و مطابق با وضعیت خودتان آن را تکمیل کنید:

| ترازنامه شخصی | |||

| تاریخ **/**/**** | |||

| دارایی | مبلغ دارایی (میلیون تومان) | بدهی | مبلغ بدهی (میلیون تومان) |

| مسکن فعلی | ۵۰۰ | وام مسکن | ۷۰ |

| خانه ی کوچک اجاره | ۳۰۰ | وام دانشگاه فرزند | ۵ |

| زمین شهرستان | ۲۰ | بدهی به علی | ۱۰ |

| خودرو | ۴۰ | وام خودرو | ۲۰ |

| طلب از رضا | ۲۰ | ودیعه مستاجر خانه ی کوچک | ۵۰ |

این جدول را با توجه به شرایط فعلی تان تنظیم کنید و ریز به ریز دارایی ها و هزینه های تان را بنویسید. برای مثال دارایی های شما می تواند شامل پول نقد، حساب پس انداز، حساب صندوق سرمایه گذاری مشترک، حساب بورس، ارزش سهام، اتومبیل، مسکن و زمین و غیره را در این بخش وارد کنید و در بخش بدهی ها نیز همین کار را انجام دهید و انواع وام ها، قبض برق، شهریه ترم جدید، وام خودرو و غیره را در این بخش وارد کنید.

تا زمانی که اطلاعات فکری تان را روی کاغذ نیاورید، آن ها قابلیت اجرایی ندارند. هیچ نابغه ای به مغز خودش برای برنامه ریزی اعتماد نمی کند.

حال باید دارایی های را از بدهی ها کسر کنید تا ثروت خالص شما محاسبه شود، اگر حاصل این معادله عددی مثبت بود، عملکرد خوبی است.

ثروت خالص

نکته: توجه داشته باشید که ارزش دارایی و بدهی شما، ارزش روز شماست، یعنی اگر ملکی دارید که ۳۰ میلیون تومان ارزش دارد و برای آن در همین قیمت مشتری وجود دارد، ارزش ملک شما برابر با همین عدد است. پس ملاک ما قیمت خرید شما یا قیمتی که دوست دارید نیست، بلکه ارزش روز ملک یا دارایی شماست.

هوش مالی

چطور ثروت خودتان را با بقیه مقایسه کنید؟

متاسفانه در حال حاضر اماری در خصوص ثروت خالص خانوارها در کشور وجود ندارد اما اصلا مهم نیست چرا که این سوال از پایه غلط است. هیچ کارشناسی را به یاد نمی آورم که نظر مثبتی در خصوص مقایسه تان با دیگران داشته باشد. شما هیچ گاه نباید ثروت تان را با دیگری مقایسه کنید یا نگرانی داشته باشید که چرا ثروت تان از فلانی کمتر است.

تنها باید تمرکزتان بر چگونگی پس انداز به منظور رسیدن به اهداف مالی بلندمدت تان باشد، چه بسا که در بلندمدت حتی از الگوهای زندگی یا کسانی که حسرت ثروتشان را می خوردید، ثروتمندتر باشید.

هوش مالی یک فرآیند است و کافی است در ذهن شما نهادینه شود و آن گاه به خوبی ضرب المثل پول روی پول آمدن را درک می کنید.

هوش مالی

بسیاری از مردم به آن چه که دارند توجه می کنند ولی هیچ توجهی به بدهی های شان ندارند و بنابراین یک احساس ثروتمندی کاذب در آن ها به وجود می آید و باعث می شود از اهداف مالی بلندمدت خود چشم پوشی کنند.

ضرب المثل قدیمی: یک دروغ را چند بار تکرار کنی، آن را باور می کنی

مراجعین بسیاری را دیده ام که با درآمد سالیانه ی بالا و

خانه و ماشین مدل بالا ولی ارزش خالص یا ثروت خالص زندگی شان منفی بود. در گذشته

به این شرایط می گفتند “جیب خالی، پز عالی”

هوش مالی

هیچ گاه خودتان را با بقیه مقایسه نکنید.

چگونه ثروتمند بشویم؟

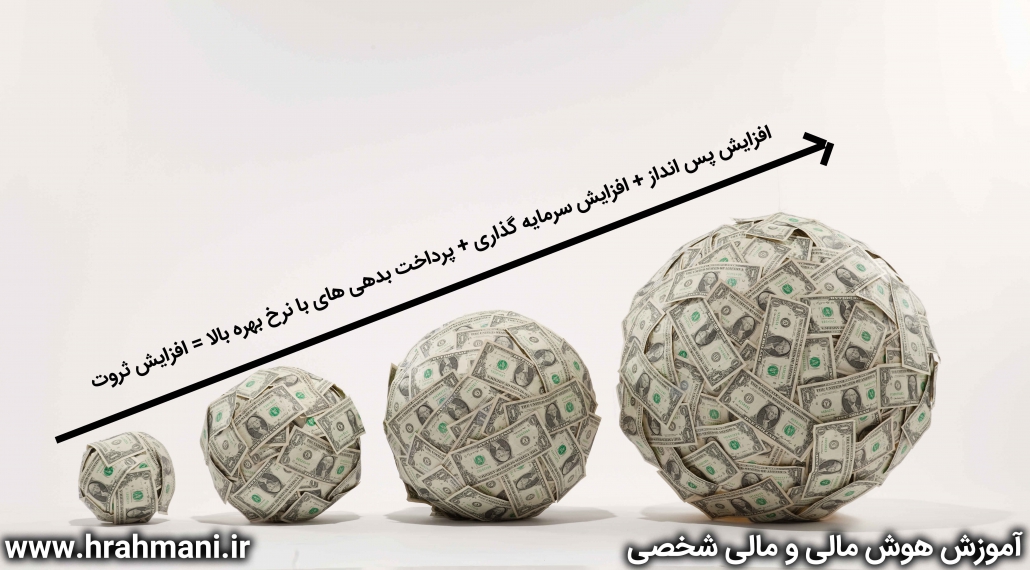

سریع ترین راه برای افزایش ارزش خالص دارایی ها، افزایش دارایی ها و کاهش بدهی های شماست. به واقع افزایش سرمایه گذاری و پرداخت بدهی می تواند ثروت شما را افزایش دهد. با این حال اگر شما بدهی های زیادی دارید، بهتر است بر روی پرداخت بدهی ها تمرکز بیشتری داشته باشید.

یکی دیگر از راه های افزایش ثروت خالص، افزایش نرخ پس انداز دارایی ها (درصدی از درآمد که پس انداز می کنید) و استفاده از پس انداز برای پرداخت بدهی های با نرخ بهره ی بالا و یا سرمایه گذاری است.

مهم این است که شما به وسیله ی هوش مالی، جریان نقدی خود را کنترل کنید، مطمئن باشید ثروت خالص شما نیز افزایش خواهد یافت.