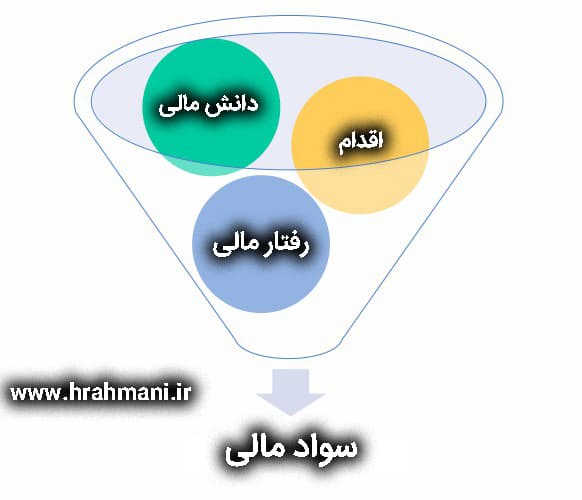

سواد مالی چیست

سواد مالی و هوش مالی

رشد پول شما با ۵ شاخه ی اصلی از سواد مالی آغاز می شود. این ۵ اصل را به یاد داشته باشید و با استفاده از آن هر روز تصمیمات مالی تان را بگیرید و برای رسیدن به اهداف مالی تان برنامه ریزی کنید.

اجزای سواد مالی

۵ اصل مهم سواد مالی به شرح زیر است:

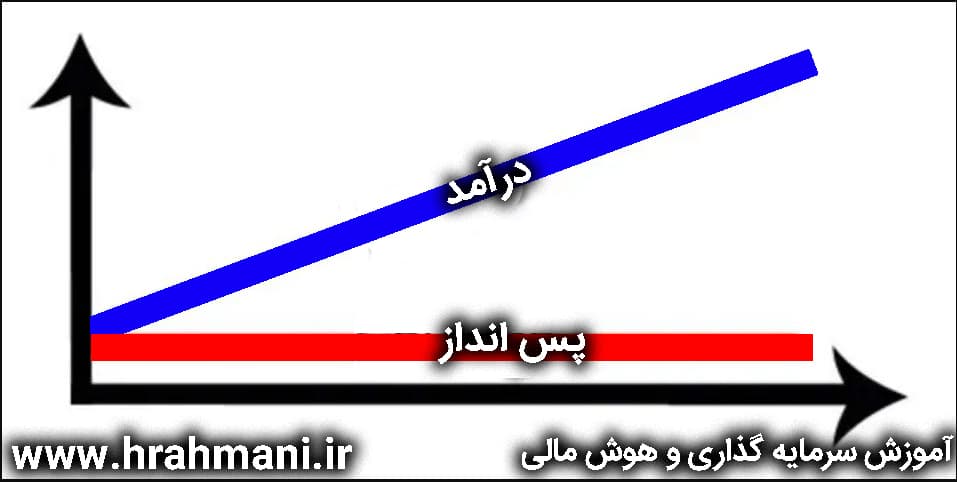

درآمد: با درک و شناخت درآمد و مزایای شغلی، درآمدتان را بیشتر کنید. چطور؟ کافیست توهم دانش را کنار بگذارید و این مقاله را تا انتها بخوانید.

پس انداز و سرمایه گذاری: هیچ وقت برای شروع پس انداز برای رسیدن به اهداف آینده مانند خرید خونه یا بازنشستگی زودتر از موعد، زود نیست، پس انداز کنید حتی اگر کم باشد. چطور؟

احتیاط: احتیاط در مورد وضعیت مالی خودتان، پس انداز روز مبادا و بیمه و غیره.

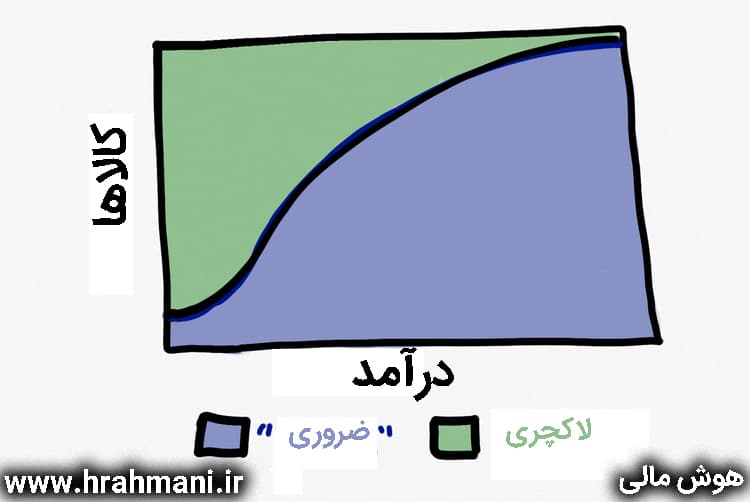

مخارج: با مقایسه ی قیمت کاها به ویژه در خرید های بزرگ مطمن باشید که خرید آن محصول کاملا ارزشش را دارد.

قرض: قرض گرفتن پول برای خرید بزرگ می تواند هزینه های بهره و غیره برای شما به همراه داشته باشد و اگر این قرض ها ادامه داشته باشد شما با بدهی بزرگ و غیرقابل پرداخت مواجه خواهید بود. چه باید کرد؟

مولفه های سواد مالی

حال به جزئیات هر یک از مولفه های سواد مالی می پردازیم:

درآمد چیست

درآمد، مقدار پولی است که شما از محل کارتان دریافت می کنید، خواه کارمند باشید و خواه کارفرما و خواه خویش فرما. این اصل به عنوان یکی از اصلی ترین اجزای سواد مالی نشات گرفته از فیش حقوقی یا سود سالیانه ی کسب و کار شماست که البته شامل کسورات (مالیات، قسط، بیمه و غیره) می باشد.

ممکن است شما علاوه بر شغل اصلی تان، درآمدهای جانبی دیگری هم داشته باشید ولی ملاک در تعیین حقوق، بیشترین درآمدی است که از یک شغل دارید. برای مثال اگر از محل کارمندی ماهانه ۵ میلیون تومان دریافت می کنید و از محل برگزاری کلاس و دوره ی آموزشی هم درآمد ماهانه ۳ میلیون تومان دارید. ملاک ما از حقوق ماهانه ی شما ۵ میلیون تومان کارمندی است.

نکاتی از سواد مالی که باید در فیش حقوقی یا صورت حساب درآمدتان به آن توجه کنید:

- به جزئیات فیش حقوقی تان اعم از کسوراتی مثل مالیات، بیمه، قسط، کسر کار و غیره توجه کنید و از بخش مربوطه در شرکت یا از حسابدارتان نحوه ی محاسبه ی کسورات را بپرسید.

- انواع مالیات ها و نحوه ی محاسبه ی آن را بشناسید، اعم از مالیات حقوق، مالیات بر درآمد و مالیات ارزش افزوده و غیره. هر کسوراتی که در فیش حقوقی شما یا صورت حساب سود و زیان شما می آید.

- در مورد مزایای کارکنان اطلاعات کسب کنید. (برای مثال بیمه ی بازنشستگی و بیمه ی درمان و نحوه ی محاسبه اضافه کار و مرخصی و غیره)

- برای آینده تان سرمایه گذاری کنید. این سرمایه گذاری می تواند تحصیل و یا افزایش مهارت های شما باشد.

نکات و راهنمایی های تقویت سواد مالی در بخش درآمد

کارفرمای شما باید در هر دوره مالیات حقوق شما و بیمه و غیره را محاسبه کند. درآمد شما (خالص درآمد) همان چیزی است که بعد از کسورات در حساب بانکی شما واریز می شود. این کسورات شما مشتمل بر اقساط، مالیات حقوق، بیمه، کسر کار و غیره خواهد بود.

اطمینان حاصل کنید که از تمام اعتبارات و وام ها و کسوراتی که به کاهش مالیات تان کمک می کند، استفاده کرده اید. برای مثال یکی از راه های کاهش مالیات بر درآمد می تواند استفاده از وام بانکی یا خرید تجهیزات در کسب و کار می باشد و به کمک هزینه ی مالی و استهلاک، مالیات پرداختی کاهش خواهد یافت.

اگر کارفرمای شما علاوه بر بیمه ی بازنشستگی اجباری، برنامه ی پس انداز برای دوران بازنشستگی نظیر سرمایه گذاری در صندوق های سرمایه گذاری مشترک ارائه کرد، آن را برآورد و در آن شرکت کنید. به این واسطه با پایان دوره ی اشتغال و ورود به بازنشستگی شما پس انداز بسیار خوبی خواهید داشت.

اگر کارفرمای شما در این مورد برنامه ای نداشت و یا اگر کارفرما یا خویش فرما هستید، حداقل ۱۰ درصد از درآمد ماهیانه تان را به پس انداز و سرمایه گذاری اختصاص بدهید.

پس انداز و سرمایه گذاری در سواد مالی

پس انداز یک اصل کلیدی در هوش مالی است و کسانی که آن را به یک عادت منظم در زندگی خود تبدیل می کنند و هرچند پس انداز ماهانه ی کمی داشته باشند، زندگی مالی موفقی دارند. همین امروز برای فرزندان تان حساب بانکی باز کنید و یکی از حساب های بانکی خود را نیز تنها به واریز پس اندازتان اختصاص دهید و منظم پول تان را پس انداز کنید.

حال شما می توانید از پس اندازتان برای برنامه ریزی اتفاقات و برنامه های مهم زندگی تان استفاده کنید و یا بدون هیچ نگرانی آن را برای مدیریت بحران های غیرمنتظره زندگی بکار بگیرید.

اقدامات پس انداز و سرمایه گذاری در سواد مالی

- شروع به پس انداز کنید و پس انداز را به عادتتان تبدیل کنید و البته نکته ی مهم اینجاست که ابتدا سهم خودتان را از درآمدتان بردارید، قبل از اینکه بدهی تان را بدهید، پس انداز کنید.

- یک حساب بانکی را تنها به پس انداز اختصاص دهید و به هیچ عنوان خریدهای روزمره را با آن انجام ندهید و برای هزینه کرد آن باید خانواده تصمیم بگیرد. بچه ها و همسرتان باید در تصمیم گیری در خصوص پس انداز مشارکت داشته باشند.

- بر روی پس انداز و سرمایه گذاری هایتان نظارتی دقیق داشته باشید و برای دوره ی کوتاه مدت و بلندمدت حتما برنامه ریزی کنید. مثلا در یک سال آینده چه بخشی از پس انداز را به چه چیزی اختصاص خواهید داد و در یک سال آینده چه برنامه ای خواهید داشت.

- برای روز مبادا حتما پس انداز داشته باشید تا بتوانید اتفاقات غیر منتظره را بهتر مدیریت کرده و استرس کمتری داشته باشید.

- با توجه به تورم ساختاری در اقتصاد ایران، حتما در مورد نحوه ی پس انداز و سرمایه گذاری با مشاوران مالی مشورت کنید.

- فارغ از اینکه بیمه هستید یا خیر برای دوران بازنشستگی تان و آموزش بچه ها و سایر آیتم های مهم زندگی تان پس انداز کنید. وضعیت بیمه تامین اجتماعی و صندوق بازنشستگی شرایط خوبی را نشان نمی دهد، همین امروز به فکر باشید!

نکات و راهنمایی افزایش سواد مالی در پس انداز و سرمایه گذاری

ابتدا سهم خودتان از درآمدتان را به حساب پس اندازتان انتقال بدهید. این نکته کلیدی ترین بخش پس انداز در هوش مالی است. شما بعد از دریافت حقوق و یا کسب درآمد باید پس اندازی را که از قبل مشخص کرده اید از درآمدتان کسر و به حساب انتقال بدهید و سپس قسط بقیه و بدهی ها و اجاره ی منزل و غیره را پرداخت کنید.

شاید در ابتدا این کار اندکی غیرنرمال باشد ولی از اهمیت بالایی برخوردار است و به رشد درآمد شما خواهد انجامید، کافیست به خودتان قول دهید تحت هیچ عنوانی کسری تان را از حساب پس انداز برداشت نمی کنید.

حتی بهتر است که این انتقال را به صورت اتوماتیک انجام دهید و با مراجعه به بانک درخواست دهید تا هر ماه برای مثال ۱۵% از مانده حساب (حساب درآمد) را از حساب حقوق به حساب پس انداز انتقال دهید.

افرادی که پس اندازشان را به دقت تحت نظر دارند عموما پس انداز بیشتری دارند و با برنامه ریزی بیشتری به افزایش پس انداز می پردازند، چرا که آن ها در ذهن شان جزئیات پس اندازشان را به خاطر دارند و البته بر خلاف باقی مردم، آن ها نیازی نمی بینند که بر روی تلفن همراه شان نرم افزارهای خرید آنلاین مانند دیجی کالا و مدیسه و غیره را نصب کنند.

در سال ۹۷ تورمی ۵۰ درصدی را تجربه کردیم و ارزش ریال افت قابل توجهی داشت و این شرایط در ۴۰ سال اخیر همواره همراه ما ایرانیان بوده است، حال چه باید کرد؟ پس انداز نکنیم؟

مطمئنا باید پس انداز کرد ولی این پس انداز باید در بانک، صندوق سرمایه گذاری مشترک، طلا یا دلار و غیره سرمایه گذاری شود تا ارزش آن حفظ و بلکه افزایش یابد.

سواد مالی کودکان

با توجه به این تفاسیر، سواد مالی کودکان اهمیت بسیار بالایی دارد و لازم است که والدین از ابتدای کودکی به فرزند خود مهارت پس انداز و سرمایه گذاری را بیاموزند.

اصل احتیاط در اهمیت سواد مالی

اصل احتیاط به معنی به کارگیری اقدامات محتاطانه در وضعیت مالی تان است، برای مثال پس انداز روز مبادا، خرید بیمه نامه زلزله، بیمه ی درمانی و غیره. این اصل در کنترل تنش های زندگی توسط شما، بسیار موثر خواهد بود. نگهداری اسناد و مدارک تان از خطر سرقت و نگهداری اموال با ارزش شما در مکانی امن همه در این اصل جای می گیرد.

برای یادگیری اصل احتیاط در سواد مالی چه باید کرد؟

- با توجه به هزینه های بالای درمان در کشور، امروز یکی از مهم ترین اقدامات احتیاطی خرید بیمه یا بیمه ی تکمیلی خواهد بود.

- حواستان به کلاهبرداری ها و تقلب ها باشد، به طمع سود بالا هیچ گاه سرمایه ی خودتان را به دست کسی نسپارید.

نکات و راهنمایی افزایش سواد مالی در احتیاط

- یک سیستم خوب برای نگهداری اطلاعات مالی تان شامل اسناد و مدارک، بیمه، حساب بانکی و سایر اطلاعات داشته باشید و از اطلاعات تان حفاظت کنید. قرار نیست همه از اموال و دارایی های شما باخبر باشند.

- از اسناد و مدارک خود با دقت نگهداری کنید، برای مثال شما به جای خرید سکه ی طلا و نگهداری آن در منزل می توانید با خرید گواهی سکه ی طلا، در طلا سرمایه گذاری کنید و هیچ ریسکی بابت سرقت آن متحمل نشوید و تنها هزینه ی نگهداری اندکی متحمل شده و در تاریخ مشخص سکه ی تان را تحویل بگیرید.

- اگر کسی به شما پیشنهاد یک درآمد بی دردسر یا یک بازدهی فوق العاده را داد، با صراحت تمام آن پیشنهاد را رد کنید. پیشنهاداتی مثل سرمایه گذاری در بورس جهانی، سرمایه گذاری در فارکس، سرمایه گذاری در بورس ایران اگر با پیشنهاد بازدهی سالانه بیشتر از ۱۰۰ درصد بودند در صحت آن ها شک کنید و حتما با یک شخص حرفه ای در امور مالی مشورت کنید. حفظ سرمایه اولویت اول و کسب سود اولویت دوم خواهد بود.

- اطلاعات حساب های بانکی تان، شماره ی CV2 عابر بانک، تاریخ انقضای عابر بانک و رمز عبور و رمز دوم آن به هیچ عنوان نباید در دسترس کسی قرار بگیرد و با دقت از آن مراقبت کنید. اطلاعاتی مانند تاریخ تولدتان، کد ملی، نام و نام خانوادگی مادر، اسم فرزند و غیره را به هیچ عنوان در اختیار اشخاص ناشناس قرار ندهید. هیچ بانکی از شما رمز عبور و اطلاعات حساب تان را درخواست نمی کند.

سواد مالی قرض کردن پول یا سواد مالی دریافت وام

گاهی اوقات نیاز دارید که برای یک خرید یا هزینه ی مهم مثل آموزش، خرید ماشین، منزل یا هزینه های برنامه ریزی نشده از کسی پول قرض کنید یا وام بانکی بگیرید. مقدار پولی که شما می توانید قرض بگیرید رابطه ی مستقیمی با اعتبار شما نزد آن فرد یا آن بانک دارد.

بدیهی است که اگر خوش حساب نبوده باشید برای قرض گرفتن از دوستتان شانس زیادی نخواهید داشت و یا اگر قسط عقب افتاده ای داشته باشید، کار شما برای دریافت وام سخت خواهد بود. پس مهم ترین نکته آن است که حواستان به اعتبارتان نزد سایرین باشد!

برای استقراض در سواد مالی به چه چیزی باید اهمیت داد؟

- اگر پولی قرض گرفتید در بازپرداخت آن نهایت وسواس را داشته باشید.

- صورت حساب ها یا بدهی هایتان را به موقع پرداخت کنید.

- زمانی که می خواهید پولی قرض بگیرید، حتما برای بازپرداخت آن برنامه داشته باشید و در صورت دریافت وام در مورد نرخ بهره ی سالانه و مقدار اقساط و بهره ی کل حتما از بانک سوال کنید.

- در حال حاضر برخی از بانک های ایرانی بر مبنای سیستم اعتبارسنجی وام می دهند، سعی کنید اطلاعاتی در مورد نحوه ی فعالیت این سیستم ها و آیتم های مورد اهمیت کسب کنید.

نکات و راهنمایی افزایش سواد مالی در قرض گرفتن پول

- پول قرض کردن یا وام گرفتن یک راه برای خرید وسایل مورد نیازتان است اما شما عموما هنگام بازپرداخت پول مقداری بهره نیز پرداخت خواهید کرد و این به معنی آن است که باید پول بیشتری به آن شخص یا بانک نسبت به پول قرض گرفته شده بپردازید. مثلا اگر یک میلیون امروز قرض گرفتید باید سال آینده ۱،۲۰۰،۰۰۰ تومان بازگردانید.

- اگر قصد دریافت وام دارید، حتما نرخ های بهره ی بانک ها را با هم مقایسه کنید و برای مقایسه آن ها را همگن کنید. برای مثال اگر یک بانک با نرخ ۱۶ درصد وام می دهد ولی ۱۰% از مبلغ وام را قرض الحسنه نگاه می دارد سبت به بانکی که با نرخ ۱۸% وام می دهد ولی کل پول وام را به شما می دهد، فرقی نمی کنند.

- یکی از مهم ترین نکته هایی که به شما زمان خرید با استفاده از وام کمک می کند، فراگیری نرخ APR یا همان نرخ بهره سالانه است. این نرخ مجموع هزینه ی وام را به شما می گوید که شامل بهره و اصل پولی است که شما در طی یک سال پرداخت می کنید.

- پرداخت به موقع صورت حساب کمک می کند که اعتبار شما نزد وام دهنده یا قرض دهنده افزایش یابد و در آینده بتوانید مبالغ بیشتری قرض بگیرید.

سواد مالی خرج کردن

چارچوب بنیادی مخارج این است که شما بودجه یا طرحی برای استفاده ی صحیح از پولتان دارید. این کمک می کند که شما به اهداف مالی بلندمدت و کوتاه مدت تان برسید و پول تان را به خوبی مدیری کنید.

حال برای افزایش سواد مالی در مخارج چه باید کرد؟

- یک خریدار باهوش باشید و قیمت و کیفیت را به دقت مقایسه کنید. شما هیچ تعهدی به خرید از یک مغازه به خاطر تست محصولاتشان ندارید.

- عادت های مصرفی و مخارج خودتان را زیر نظر بگیرید و حتما برای آن ها بودجه یا برنامه داشته باشید.

- برای اهداف مالی بلندمدت و کوتاه مدت حتما برنامه ریزی کنید

- خودتان را زندگی کنید. قرار نیست به خاطر بقیه زندگی کنیدو لباس های مد روز بپوشید و به خودتان فشار بیاورید.

نکات و راهنمایی افزایش سواد مالی در خرج کردن پول

- یک راه خوب برای کنترل مخارج، مشخص کردن حداکثر پولی است که در هفته یا ماه برای هزینه کردن آن برنامه دارید. برای مثال ماهانه ۵۰۰ هزار تومان برای مخارج منزل مشخص می کنید و به آن باید پایبند باشید.

- ریال به ریال هزینه های تان را بنویسید و آخر ماه به عملکرد مالی خودتان نمره بدهید، آیا واقعا این مقدار هزینه نیاز بود؟ (از رقم هزینه های ماهانه تان شگفت زده خواهید شد)

- برای رند شدن مبلغ خریدتان یا استفاده از کد تخفیف، خرید اضافه ای نکنید و تجربه نشان می دهد آن خرید اضافه هیچ گاه مورد استفاده تان قرار نمی گیرد.

- زمانی که میخواهید کالایی را بخرید آن را با سایر کالاها و مغازه ها خیلی دقیق مقایسه کنید تا از منظر کیفیت وقیمت کاملا مناسب شما باشد، این مقایسه می تواند آنلاین یا حضوری باشد و مهم اینجاست که بعد از خرید، از خریدتان کاملا راضی باشید.